1月16日上午,沽空机构Valiant Varriors发表报告称,维他奶国际财务造假,该集团管理层严重夸大中国内地和澳洲的利润和资本开支,同时低报成本上浮的影响,从而拉高毛利率至50%以上,远高于行业平均的35%。

该机构称,“我们相信它的股价只值10港币/股,比目前价格还要下调65%,当然了,这已经是我们对维他奶国际一个比较保守的估计了。”

以下是报告原文:

皇帝的新衣从來没有像此时一样如此受欢迎。最后,一个小孩子大声喊道:“但他根本没穿衣服啊!”

执行摘要

维他奶国际是一家国际豆奶饮品和茶饮生产商和分销商,其覆盖的市场包括中国大陆、香港、澳大利亚和部分东南亚国家。

成立于1940年的维他奶声称其近年来在中国大陆抢占了大量市场份额,取得突破性的进展,而开始备受投资者瞩目。与此同时,公司股价也从2009年的3.50港元飙升至2019年的46.50港元,市值增长十三倍。

但事实上,这支“神票”其中的水分很大,公司管理层在众目睽睽下隐瞒诸多事实。为了在财报上体现高毛利率,维他奶严重夸大它在中国大陆和澳大利亚的利润和资本支出,同时低报了成本上浮对其的影响。公司在财报中的数字与其在中国大陆和澳大利亚提交的官方数据严重不符。

除此之外,我们有充分的理由相信,维他奶财报中的资本支出远低于实际支出。我们对比财报和他们提交给中国工商局的数据,差额巨大。这个证据充分证明维他奶的现金流状况不佳。而财务欺诈则是他们可以用来骗取大众相信他们虚高利润的唯一方法。

由于原料成本上升,维他奶主要的竞争对手统一和康师傅的利润率都有所下降。经我们与业内专家核实,包装成本和劳动力成本确实大幅上升,然而,令人难以置信的是维他奶的公开数据显示,这些成本的上升对公司的利润率几乎没有影响。

更夸张的是,维他奶公布的毛利润反升至50%以上,远高于行业平均的35%。然而,事实的真相真有那么好吗?

分销商的问题也不少。首先,维他奶的库存周转天数从15天上升到60天。第二,尽管公司在中国南方有很强的销售网络,但在中国北方的发展却平平。公司在推新品方面举步维艰,一直以来也只能依赖两款已经上市了几十年的豆奶和茶饮。

尽管和竞争对手的产品相比,维他奶还保有较大的市场占有率,但随着饮料行业竞争日益激烈,维他奶的市场份额在逐渐减少。

去年12月,该公司称其在中国大陆的销售放缓,低于市场预期。然而,该公司最近公布的这些不尽人意的销售和利润数据只是问题的冰山一角——它们的实际情况远比说的要糟糕。我们坚信即使考虑到公司过去三个月的股价大跌,维他奶的市值仍应远低于目前的价格。在本篇报告中,我们将一一为您说明。

维他奶虚报中国和澳大利亚的利润

乍一看,维他奶似乎在打入中国大陆,这个全球最大的市场方面做得很成功。

公司公布的数据显示,维他奶在中国大陆的业务收入每年持续大幅增长,自2015年以来平均年增长率为27%。相较之下,维他奶在其他市场的收入增速则表现平平。

然而,在利润率方面,维他奶在各地区的表现似乎都异常突出。

在竞争对手还在苦苦挣扎之际,维他奶是如何保持着高利润率?是因为一个神奇的豆饮配方?还是管理团队中有超人?

正如奥卡姆剃刀理论的简单即有效原理所说,在这种情况下,维他奶公司的问题呼之欲出,它在中国大陆的利润存在造假。

中国国家工商局的公开数据带我们揭开了维他奶公司不为人知的另一面,一个大相径庭的利润和收入情况。遗憾的是,公众很显然已被维他奶蒙蔽许久。

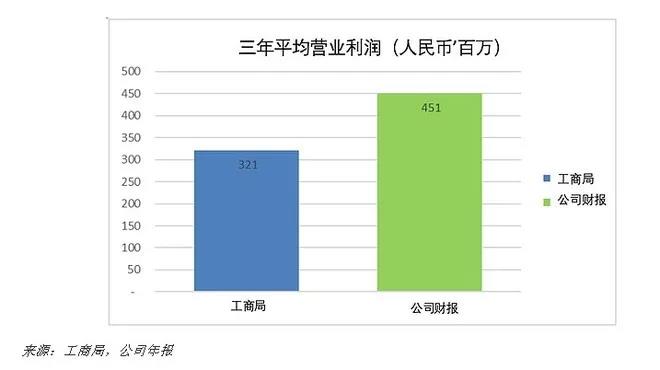

我们对比该公司在财报中向投资者披露的与在工商局所提交的利润数据。由于公司财年并不按公历年计算,为排除时间因素的干扰,我们使用了过去三年的历史数据。

对比两组数据,差额令人瞠目结舌。其公司财报称,三年来平均实现营业利润人民币4.51亿元,比它在工商局申报的3.21亿元人民币足足高出40%以上。

如果数据差异不大,那我们还可以用不同的会计准则来解释,但这样巨大的差额可就是个不容忽视的负面信号。像维他奶这样大的集团,是如何在如此长的时间内,向投资者虚报财报利润的呢?

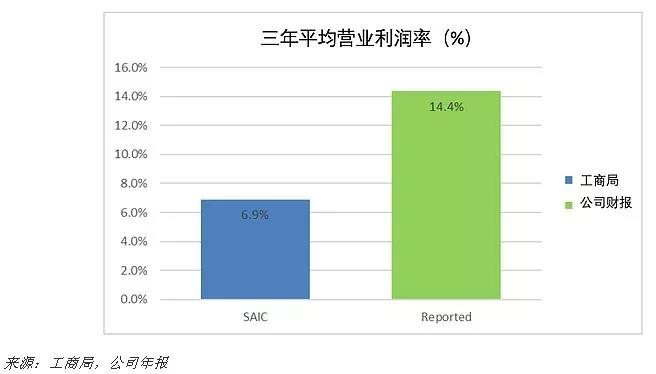

财报上的营业利润虚增后,营业毛利率也随之虚高。据工商局的公开数据显示,维他奶的营业利润率应该接近6.9%左右,并非财报上的14.4%。

这个数字听着倒还比较靠谱,与它竞争对手的差不多。14%这个数与其成本结构、当前的增长前景和面临的市场压力完全不符,这些我们将在后面的报告中慢慢展开。

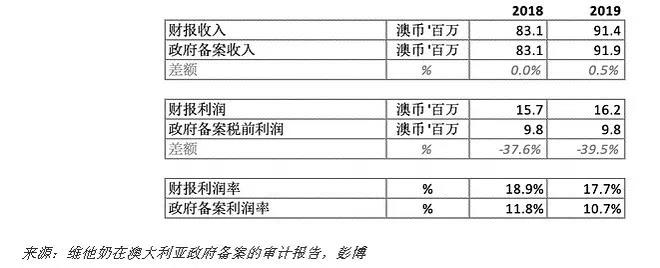

与此同时,我们发现维他奶在澳大利亚子公司的会计账目上也在使用同样的套路。维他奶在澳大利亚的销售规模远比在中国大陆和香港的小得多,但即使澳大利亚市场整体收入增长放缓,我们看到维他奶公司在当地的表现仍然非常稳健。

在2013年至2018年间,澳大利亚的豆饮零售额的年均增长率仅为1.5%。而维他奶的报告称该公司在澳大利亚市场的利润率约为18%,是搜有区域中最赚钱的。

对此我们深表怀疑,在我们研究了该公司在澳大利亚唯一的子公司Vitasoy Australia Products Pte Ltd.的财务报告[1]后发现:公司在报道澳大利亚市场的利润方式上的套路和在中国的如出一辙。

虽然在收入方面,财报与当地政府报告的数据一致,但在利润上,财报有严重虚报的嫌疑 ——因此利润率也被严重高估。我们可以说就算第一次的数据是不小心算错了,但第二次还能是巧合吗?亦或是管理层的有意为之?不管怎样,投资者都应心生警觉。

报告的资本支出与工商局申报不符

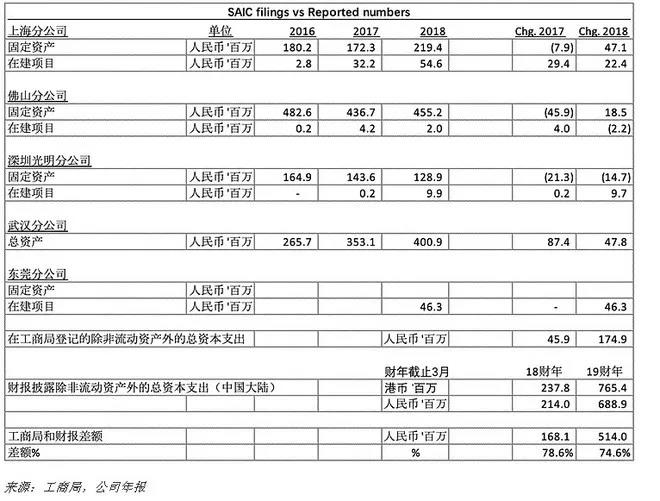

我们发现相同的骗术(财报与政府数据不符)也被维他奶应用在资本支出和固定资产上。两组数字之间差额大到令人费解,无法用常理来解释。

从2018财年到2019财年,资本支出从4.28亿港元飙升至9.86亿港元,增幅高达130%。从年报来看,这些费用大部分被投资到中国大陆。

很显然,两组数据完全对不上。根据维他奶财报显示,公司于2017年新增资本支出人民币2.14亿元,2018年为6.89亿元。而工商局数据显示,公司在2017年和2018年的支出分别仅为人民币4590万元和1.75亿元。天差地别!我们在此能大胆推断:维他奶公司在持续做假账,不断误导审计公司、投资者和政府,来维持它编造的中国增长神话。

维他奶很可能会用它在东莞投建新工厂一事来自圆其说。甚至用它的财年与公历年计算方式不同作为借口(工商局以公历年为申报周期,而上市公司的财年是到每年3月底)。既然如此,那就让我们深挖下公司2018财年(或2019财年)的数据,公司在此期间宣布了起在东莞投资人民币10亿元建新工厂的消息。

据工商局2018年12月底的数据显示,公司耗资4630万元人民币(外加无形资产投资9900万人民币)用于初期新厂投产。然而,公司在2019年3月31日公布的财报中却报出了6.89亿元人民币的支出。如果说工商局与财报上的资本支出出入这么大的原因是投产了东莞工厂,那就说明该公司在短短三个月内就完成了原计划一半以上的建设——简直是天方夜谭!

根据会计准则,工程采购合同通常是按完工比例相应去计算成本的,我们猜维他奶可以推脱说财报比政府报告的数据中多出来的3-5亿元人民币支出是因为不同的会计截止日。

同时,在2018年12月31日,维他奶宣布将东莞工厂15%的股份出售给深圳光明集团。这意味着光明将承担15%的建厂总成本,因而维他奶所投入的金额实际占比理应比我们原来预估的更高。

但请别忘了,这三个月里还包含中国的农历新年(2019年2月),在此期间,施工队会停工至少2-3周。综上所述,我们可以断定维他奶绝不可能在2019年1-3月期间完成所谓的巨额投资和建设。

所有这一切也引出了一个更大的问题:公司是否在过去的几年内持续使用这种自以为聪明的套路以隐瞒它实际上已经一塌糊涂的利润率和现金流?维他奶为什么会出售在东莞工厂的部分股权,是为了弥补公司多年来因虚报利润而导致的现金流问题吗?

共2页 [1] [2] 下一页

搜索更多: 维他奶