|

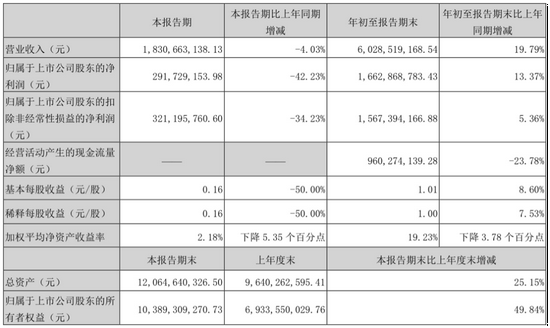

汤臣倍健2021年三季报主要会计数据

数据来源:公司财报

线上线下一体化致业绩承压

对于三季度利润下滑,汤臣倍健相关负责人表示,今年7月,公司正式启动了线下销售和线上线下一体化经营相关变革,该事项的变化预计将持续至2022年上半年,短期会对公司及相关方带来一定的压力和挑战。

《投资时报》研究员注意到,汤臣倍健在创立之初主要以经销模式在专柜、药店、商超等线下渠道来抢占市场。但随着医保控费政策的实行以及电商的不断发展,消费者的购物方式发生较大变化,新消费品牌不断涌现。而汤臣倍健在线上的优势并不突出,时至今日线上市场规模仍较小。

2021年上半年财报亦显示,该公司线下渠道收入为27.43亿元,约占境内收入的80.53%;线上渠道收入为6.63亿元,占境内收入比重为19.47%,尚不足两成。

汤臣倍健清醒地认识到在线上渠道还没有建立起足够的竞争壁垒,今年7月,该公司启动线上线下一体化运营机制变革。包括数字化搭建、加强品牌和市场规范管理、梳理销售及赠品配比政策和进一步升级公司终端动销服务体系。其将通过集团媒介中台、内容中心、产品创新中心等,在集团层面统筹品牌和产品战略,实现线上线下品牌和市场一体化。

光大证券在对汤臣倍健的研究报告中认为,疫情使消费者购物习惯逐步由线下转向线上,但线上竞争较激烈,对于该公司既是机遇也是挑战。线上线下一体化变革需要打破现状,进行新的尝试,短期对该公司业绩带来一定的压力。

证监局下警示函 收购LSG存违规行为

除了渠道变革压力,汤臣倍健的商誉情况也值得关注。

2018年8月,汤臣倍健宣布,以35亿元高价对澳大利亚益生菌企业LSG进行收购,正是这笔收购为该公司后续的商誉减值计提埋下隐患。当时,LSG净资产约1亿元,该交易溢价率高达34倍,这直接使该公司账面多出22.38亿元商誉,占公司当时净资产总额的比例达67.5%。

2019年LSG澳洲市场业务未达成预期,汤臣倍健对LSG商誉进行了10.08亿元的计提减值准备,直接造成该公司当年的归母净利润亏损3.56亿元;2020年,该公司再次对LSG进行了10.36亿元的商誉减值。

Wind数据显示,2019年至2021年上半年,LSG营业收入分别为4.58亿元、5.67亿元、3.04亿元;净利润分别为-15.53亿元、-746.7万元、-905.76万元,两年半合计亏损15.7亿元。

2021年8月27日,汤臣倍健收到广东证监局的警示函。据警示函披露,该公司在收购LSG的过程中存在多个违规行为,包括未充分、审慎评估并披露《电子商务法》实施的重大政策风险;未如实披露标的资产实际盈利与相关盈利预测存在重大差异的情况;为充分披露商誉和无形资产减值测试相关信息;商誉减值测试的部分指标缺乏合理依据等。

截至2021年6月底,汤臣倍健还有11.76亿元的商誉和8.74亿元的无形资产,其中商誉在其净资产中的占比为11.5%。若未来LSG在澳洲市场的经营状况或“Life-Space”在中国市场业务推广达不到预期,仍需面临无形资产减值风险,对该公司当期损益可能会造成一定影响。

对此,汤臣倍健相关负责人向《投资时报》研究员表示,公司将继续加大“Life-Space”品牌业务渗透,着力打造其可持续发展能力。

在中国市场,进一步深化Life-Space多渠道布局,深耕中国活性营养补充剂大品类市场,逐步打造和引领品类发展路径。在澳洲市场,按计划推进生产基地建设,为全球生意拓展提供供应端的支持和助力;稳步推进品牌建设和消费者教育,加快整合代购渠道并优化出口经销商管理结构,提升渠道管理能力。同时,加大Life-space在国际市场的布局和拓展,提高对国际市场的渗透率。

来源:投资时报 研究员 董琳 共2页 上一页 [1] [2] 搜索更多: 汤臣倍健 |