|

来源:证券之星

煌上煌(002695.SZ)于10月20日晚间披露三季报,公司报告期内延续上半年增利不增收态势,营收同比下降5.08%至13.79亿元;归母净利润同比增长28.59%至1.01亿元。证券之星留意到,煌上煌盈利能力的提升得益于主要原材料处于价格低位,其中在今年上半年,受益于期间主要原材料价格的波动带来生产成本的下降,公司营业成本的同比降幅达到6.55%。与此同时,叠加冻干食品品牌立兴食品已合并报表,亦同步增厚了公司利润。

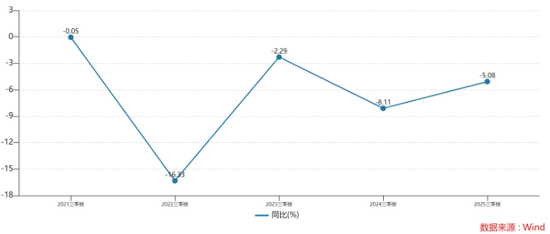

尽管盈利表现改善,煌上煌的营收增长仍承压。其已连续四年出现营收负增长,且连续五年三季度营收同比下滑,如何提振营收规模,是公司当前需解决的严峻问题。

01. 短期红利难掩长期盈利被动性

成本和费用端的下降,是推动公司盈利提升的重要因素。今年前三季度,煌上煌营业成本同比下降4.25%至9.23亿元,销售费用和管理费用分别为1.63亿元和1.25亿元,各自较上年同期下降26.58%和3.85%。

原材料价格的下行是带来生产成本回落的主要原因。煌上煌主营业务为酱卤肉制品及佐餐凉菜快捷消费食品的研发、生产和销售,产品所需的主要原材料包括肉鸭、鸭脚、鸭翅等。今年上半年,煌上煌采购鸭颈、鸭翅和鸭肫的均价,与上年同期相比降幅都超过15%;另外,鸡翅尖采购均价较上年同期也下降了32.17%,受益于主要原材料价格的回落,上半年公司营业成本同比下降6.55%至6.7亿元。

费用端尤其是销售费用的下降,主要源于煌上煌加大关闭亏损门店力度,导致公司促销力度的减少,相关人工成本及促销费用均有所下降。仅今年上半年,煌上煌净关店数量就达到762家。

不过短期成本红利带来的盈利增长难以长期持续,例如2020年至2022年,煌上煌因原材料价格上涨等因素影响,导致整体业绩出现连续下滑。另一方面,关闭门店虽然减少了线下促销支出,但行业竞争加剧也可能迫使公司恢复部分营销投入。因此,煌上煌这种“节流”式增长存在被动性与不可持续性,只有主动“开源”、提升整体营收,才是稳定提高盈利的核心关键。

证券之星注意到,近年煌上煌营收承压显著。2021年以来,公司已连续四年营收呈现负增长,前三季度营收更是连续五年下滑。从行业侧看,近年来卤制品行业市场规模增速持续放缓,行业已从高速扩张期进入深度调整期,方正证券在其研报中提到,2024年卤制品行业龙头发生战略转变,由此前跑马圈地的开店策略转向“精耕细作、持续提升单店店效,保障加盟商盈利水平”的战略。

在此背景下,作为煌上煌的核心营收载体,公司门店网络持续萎缩,2024年至今年上半年,公司门店累计净减少1599家,与此同时,公司门店拓展亦不及预期,煌上煌在半年报中曾表示,报告期消费场景发生变化,酱卤肉制品加工业老店单店收入持续同比下降,门店数量出现负增长,导致营业收入达成不理想。

截至上半年末,煌上煌门店规模收缩至2898家。而据第三方平台红餐大数据显示,截至今年10月22日,煌上煌现有门店1870家。 共2页 [1] [2] 下一页

|