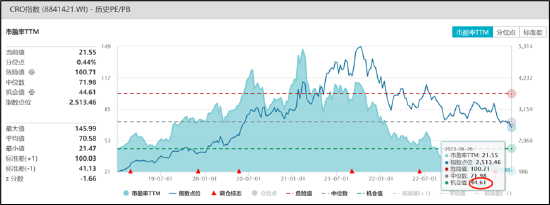

值得注意的是, CXO板块股价也在持续调整,板块估值目前已经处于历史低分位。Wind数据显示,CXO板块市盈率TTM为22倍左右,而其高点时超百倍。这或说明,CXO行业估值回撤明显。

来源:wind

从内因上,公司业务结构需要进一步优化,而通过并购而拓展相关业务链条又面临商誉减值风险。

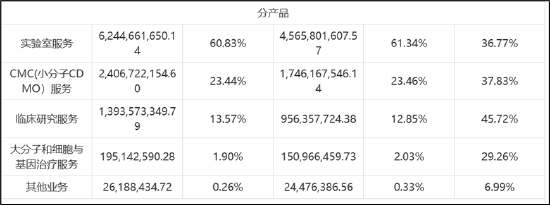

2022年年报显示,公司核心基本盘为实验室服务,收入占比高达60.83%;其次为CMC(小分子CDMO)服务业务占比为23.44%,而后是临床研究服务业务,收入占比为13.57%。

来源:2022年年报

从市场空间看,临床研究服务与CDMO相关业务赛道市场空间更大,但是康龙化成此类业务占比相对较小。

根据沙利文预测,2022年全球药物发现CRO服务市场规模预计为180亿美元,药物发现研发服务渗透率(药物发现CRO服务收入占潜在可外包药物发现研发投入的比重)达46.7%,预计至2027年,全球药物发现服务的市场规模将增至359亿美元;2022年全球药物CDMO服务市场规模预计为749亿美元。预计至2027年,全球药物CDMO服务的市场规模将增至1573亿美元;2022年全球药物临床研究服务市场规模为547亿美元,市场渗透率(临床研究CRO服务收入占潜在可外包临床研究投入的比重)为44.3%,预计至2027年,全球的市场规模将增至818亿美元。

公司进入临床CRO业务时间相对较晚,前期主要通过收购方式进行布局。康龙化成从2015年起便开始密集投资和收购,拓展临床CRO、CDMO业务,包括大分子、细胞与基因治疗(CGT)的CDMO业务。

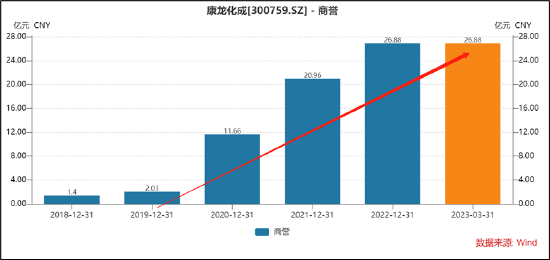

公开资料显示,2019年开始,公司布局国内临床CRO市场,2019年5月完成对南京思睿的并购,增加国内的监管及注册、医疗事务、临床运营、数据管理及统计分析和药物警戒等业务。2019年6月完成战略性投资入股北京联斯达,进入SMO领域,2020年7月,公司又进一步完成对联斯达的控股。2020年通过联斯达收购松乔医药、法荟医疗,加强了临床现场服务、受试者招募服务、医疗器械合规及临床服务等方面的能力。2021 年收购德泰迈,加强了康龙临床在定量药理学、药物警戒、医学监查、医学策略和医学撰写方面的能力。在不断并购加持下,公司的商誉也由2019年的2.03亿元飙升至一季报末的26.88亿元。

那公司是否存在商誉减值风险呢?

2020年11月,康龙化成拟以9.42亿元收购Absorption Systems LLC及其全资子公司ASC和ASB的100%股权,并确认商誉7.76亿元,该标的主要聚焦于为基因治疗、细胞疗法提供非临床体外和体内实验室分析、生物学测试和动物测试服务。

2021年4月,康龙化成以9.99亿元(1.54亿美元)收购了Allergan Biologics Limited(现名为“Pharmaron Biologics (UK) Ltd”,下称“ABL”)100%股权,同时确认商誉6.33亿元。自 2021 年收购 Pharmaron Biologics UK 以来,公司称持续在基因治疗 CDMO 方面的服务能力发力。

然而,公司大分子和细胞与基因治疗服务整体对业绩贡献较小,且仍处于亏损状态。相关标的是否存在商誉减值风险?公司相关商誉是否充分计提?这些问题疑惑或均值得投资者关注。

来源:公告

实控人与高瓴的资本局?未来是否分拆

值得注意的是,公司实控人一边减持,一边却又突击入股公司未来行业最具前景的新兴产业。

2020年10月,康龙化成为了加强大分子药物、细胞与基因治疗等研发服务能力的建设,成立了康龙生物,其设立目的主要为了整合康龙化成内部的CGT相关资产。

2022年11月,康龙化成就已经抛出了一份康龙生物正在筹划不超过3亿美元融资的提示性公告。2023年3月31日,康龙生物完成了最新一轮9.5亿人民币的融资,由实控人联合高瓴资本等入局。

康龙生物此次融资总金额约为 9.5 亿元人民币,新增投资者约占康龙生物股权比例为 11.1087%,整体估值超80亿元。

公司关联方宁波康君仲元股权投资合伙企业(有限合伙)(以下简称“康君仲元”)以1.88亿元人民币投资认购康龙生物 2.1989%的股权;公司关联方康君投资管理(北京)有限公司(以下简称“康君投资”,与康君仲元合称“康君资本”)以1200万元人民币投资认购康龙生物 0.1404%的股权;公司关联方宁波煜沣创业投资合伙企业(有限合伙)(以下简称“煜沣投资”)以2000万元人民币投资认购康龙生物 0.2339%的股权。

康君投资为公司实际控制人之一、董事、首席运营官楼小强先生控制的公司,且公司董事楼小强先生、李家庆先生及高级管理人员李承宗先生担任康君投资的董事;康君仲元的执行事务合伙人为康君投资,亦为楼小强先生控制的公司;煜沣投资股权穿透后为公司实际控制人之一、董事长、首席执行官 Boliang Lou 先生和楼小强先生的兄弟楼国强先生及其配偶陈静女士控制的企业。

CGT领域作为未来医药领域的热门赛道,受到了资本市场的广泛关注。弗若斯特沙利文数据显示,从2016年至2020年,全球CGT市场从0.5亿美元增长到20.8亿美元,复合年增长率为153%,预计到2025年将达到305.4亿美元,复合年增长率为71%,而中国CGT市场规模将在2025年达到25.9亿美元,复合年增长率高达276%。业内人士表示,该赛道未来回报率极高。

事实上,高瓴也极其看好该赛道,相继以投资入股方式提前布局上市公司潜力子公司。3月26日凯莱英发布公告称,子公司拟引入高瓴等外部投资者,合计增资不超过约25.34亿元,并表示,将尽最大努力促使凯莱英生物技术发展在2026年12月31日前实现合格首次公开发行,其主要在大分子和CGT疗法CDMO的业务方向发力。

那未来康龙生物是否可能分拆呢?公司在回答投资者疑问中表示,相关信息请以公告为准。

来源:新浪财经上市公司研究院 新浪证券 文/夏虫工作室

共2页 上一页 [1] [2]