|

综合看来,美克家居存货金额仍然较大,占总资产的比重相对较高,如因市场环境发生变化,竞争加剧等原因导致存货变现困难,仍面临较大的存货减值压力和跌价风险,或需要予以重点关注和管理。

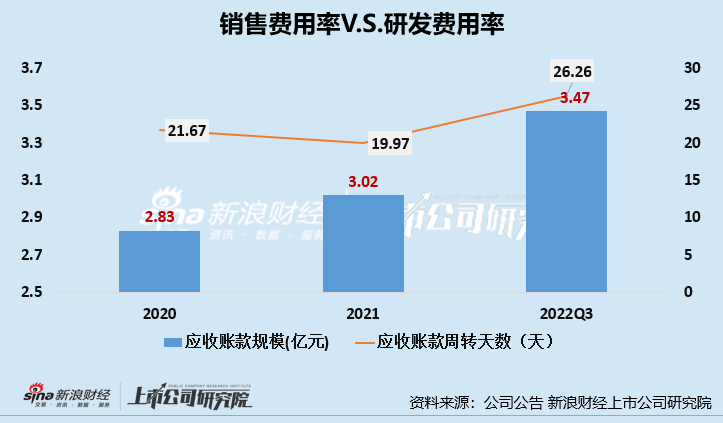

除了存货规模持续增长之外,公司应收账款规模也在持续增长。2020-2022Q3公司应收账款规模分别为2.83、3.02、3.47亿元。除此之外,公司的回款状况也不容乐观,应收账款周转天数在2022年前3季度有所延长,由2021年底的19.97天延长至26.26天。

担保金额远超50%警戒线、三大现金流为负、债务负担重 仍不忘输血大股东

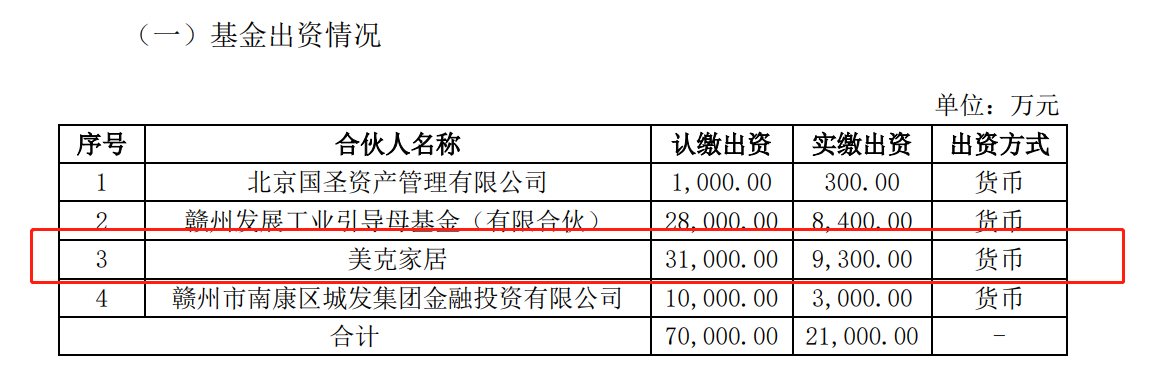

在美克家居最近发布的一份《关于参与设立产业基金暨关联交易的进展公告》,称该产业基金合伙人已按照协议约定缴纳首次出资额,其中美克家居认缴出资3.1亿元,实缴出资0.93亿元,占比44.29%,具体出资情况如下:

(资料来源:公司公告)

这不禁令广大投资者稍显意外,因为通过查看美克家居的现金流量表和资产负债表,我们发现美克家居出资阔气背后最大的隐患——短期偿债压力过大、资金状况已是捉襟见肘的情况。

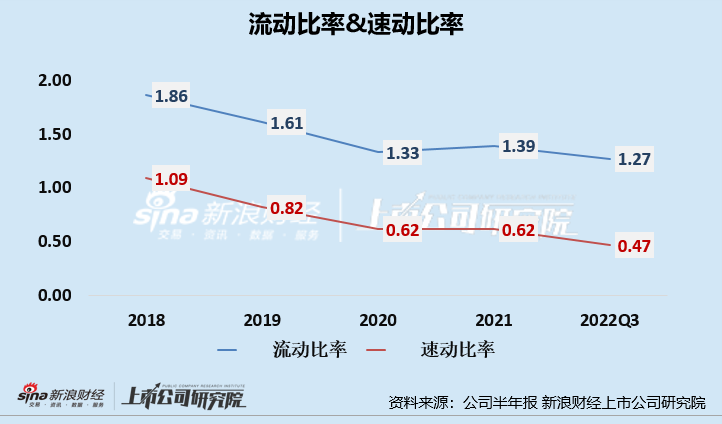

先看整体资产结构,近年来公司资产负债比持续攀升,三季报显示,美克家居的资产负债比为54.20%,在去年提升11.8%的基础上继续提升0.63个百分点。2017年后,美克家居偿债能力比率(流动比率、速动比率)持续下滑,截至2022年Q3,公司流动比率仅为1.27,远低于2的参考标准;公司速动比率仅为0.47,远低于1的参考标准。

除此之外,报告期内公司短期债务与货币资金缺口进一步放大,短期债务合计22.73亿元,其中包含短期借款8.23亿元、应付票据5.70亿元及以一年内到期的非流动负债8.8亿元。然而,公司的货币资金仅为6.71亿元,二者缺口高达16.02亿元。

因此,无论是从资本结构、偿债能力指标还是货币资金缺口来看,美克家居的短期债务压力逐年加大。在短期偿债压力极大、货币资金难以补足短期债务缺口的情况下,美克家居还能出资3.1亿元设立产业基金。这似乎并不利用公司经营周转,或存输血大股东之嫌。

另外,纵使自身债务累累,美克家居也乐此不疲地为公司本部美克集团及其他全资子公司提供担保,担保总额已超警戒线。据公司2023年1月18日发布的《关于担保的进展公告》中显示,公司及全资(控股)子公司提供担保总额26.35亿元,担保总额占公司净资产的比例为59.98%,远超50%的警戒线。

值得我们重点关注的是,截至2022年三季度末,多家被担保方仍处于亏损状态,其中天津美克亏损1856.88万元、天津加工亏损678.58万元、美克数创亏损1318.82万元等。

担保作为金融活动的一个重要方式,上市公司加以运用十分正常,但是若不结合自身资产债务状况,分析被担保方偿债实力,必然会提高上市公司融资杠杆率,增加偿债风险。例如,美克家居多家被担保方经营状况处于亏损状态,若被担保方无力按期偿还借款,美克家居恐也不能独善其身。

来源:新浪财经上市公司研究院 作者:大眼楼管/cici 共2页 上一页 [1] [2]

|