|

其次,承德露露2021年业绩是近年来最为出色的,如果有“投资者”对此视而不见,仅仅因为股价的一时涨跌就对公司未来的发展丧失信心,这种“投资者”的利益恐怕不值得公司花钱去维护,也难以维护。

最后,公司回购是由管理层来判断股价的高低与否,而管理层未必是评估股票价值的行家里手。在估值方面,我更相信自己的能力。因此,我更希望公司分红,由我来决定买入的价格。承德露露将回购的价格上限定在13.30元/股,在我看来,这个上限未免太高了。要知道,截至6月24日,承德露露2022年股价最高也只有12.45元;2021年全年,其股价最高也不过14.25元。

奇怪的是,承德露露一方面把回购价格的上限定得高高的,另一方面,回购却迟迟未能进行。以至于有投资者在深交所互动易平台上提问:

请问公司管理层及董秘,根据公司公告,迟迟不开始实质回购,给市场传递的信息是公司其实是现金流出现问题,其根本原因是公司的货币资金被大股东占用了,在正常情况下,这些以定期存款方式存于财务公司账上的现金,寅吃卯粮,在审计节点上,表现正常,即有借有还,但是在分红问题上,根本原因是没有现金流支持,于是以回购股票的名义暂时避开没有现金流的尴尬,但是迟迟不开始实质回购,恰恰暴露了账上没有现金的事实,请如实回答!

承德露露以回购代替分红,试图通过回购影响股价,增强投资者的信心。孰不料,却反而影响了投资者对公司的信心,真可谓弄巧成拙。如果公司能踏踏实实地分红,应该没这么多事儿。

曙光在望

我对承德露露一毛不拔的分红方案深恶痛绝,却惊讶地发现绝大部分股东并非如此。根据2021年度股东大会决议公告,参加投票的股份中有99.75%投了同意票,即使是中小股东,同意票也高达98.41%。

为什么会这样?好奇之下,我对承德露露过去三次年度股东大会相关情况做了一番整理。我发现,2020年股东大会时,公司的股东总数比一年前增长了34%,但参与股东大会投票的人数却大幅下降了64%。由此推断,新股东人数多时,中小股东参与投票的积极性不高。

我还发现,2020年承德露露的派息率为63%,高于2019年和2021年,那一年股东大会上中小股东对利润分配预案投出的反对和弃权票远远低于2019年和2021年。由此可以推断,即便是新股东,也很少会反对公司慷慨的分红。

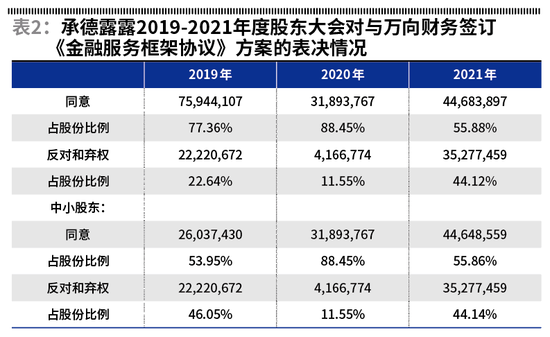

从近三年股东大会表决的结果看,承德露露的中小股东反对最多的是其与万向财务签订《金融服务框架协议》。三年中,2020年度股东大会上对该方案持反对和弃权意见的中小股东最少,而那一年则是新股东最多的时候。

这样看来,对一心想把钱存在万向财务的承德露露管理层来说,拥有像双汇发展那样的中小股东未必是好事。

虽然如此,毕竟反对(和弃权)与万向财务签订协议的中小股东票数在2021年股东大会上创出了新高,这让人们看到了曙光。如果将来有一天真能把该协议否决掉,承德露露的利润分配或将呈现出新的气象。

来源:证券市场周刊 特约研究员孙旭东/文 共2页 上一页 [1] [2] 搜索更多: 承德露露 |