|

3月底,国内小家电领跑者浙江苏泊尔股份有限公司(下称“苏泊尔”,002032.SZ)发布了2021年年报。

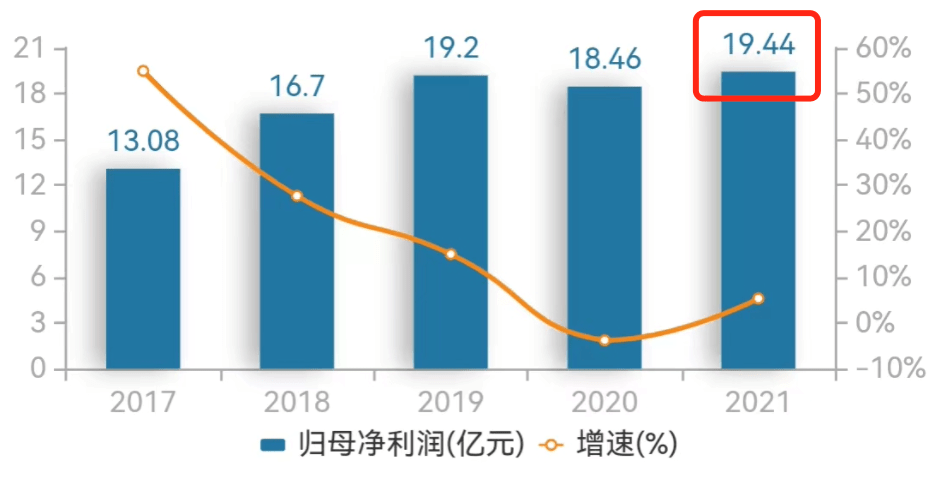

苏泊尔去年实现营业收入首次超过200亿元,达到215.85亿元,同比增长16.07%;归母净利润19.44亿元,同比增长5.29%。

净利润同比增速明显低于营业收入增速的背后,是2021年原材料涨价导致的成本上升,以及激增的促销费用。

值得注意的是,去年该公司研发费用几乎是“原地踏步”,与此同时,苏泊尔2021年度计划派发红利15.62亿元,较上年增加超5亿元,分红比例超80%引发市场关注。

营收净利增速差距背后

通过仔细对比不难发现,苏泊尔2021年营收增长16.07%,有部分原因是2020年下降6.33%,如果和2019年相比,公司营收和利润增幅分别仅为9%和1%。

苏泊尔营收及净利润趋势

数据来源:Wind

对于营收净利重回增长轨道,苏泊尔年报中表示,2021年,公司加速推动渠道变革,持续加大线上渠道建设,电商业务保持快速增长,在苏泊尔整体国内销售中的占比提升。

此外,年报显示,得益于控股股东SEB集团的订单持续转移至苏泊尔,该公司去年境外市场收入增长明显,占比上升3.14个百分点。数据显示,2021年,苏泊尔境内外市场收入分别为142.6亿元、73.26亿元,占比分别为66.06%、33.94%,2020年,境内外市场收入占比分别为69.2%、30.8%。2021年,其境外市场收入增长明显,占比上升3.14个百分点。

而苏泊尔净利润增速与营收高达近11个百分点的差距,则主要有两个方面的因素:成本及费用的增长。

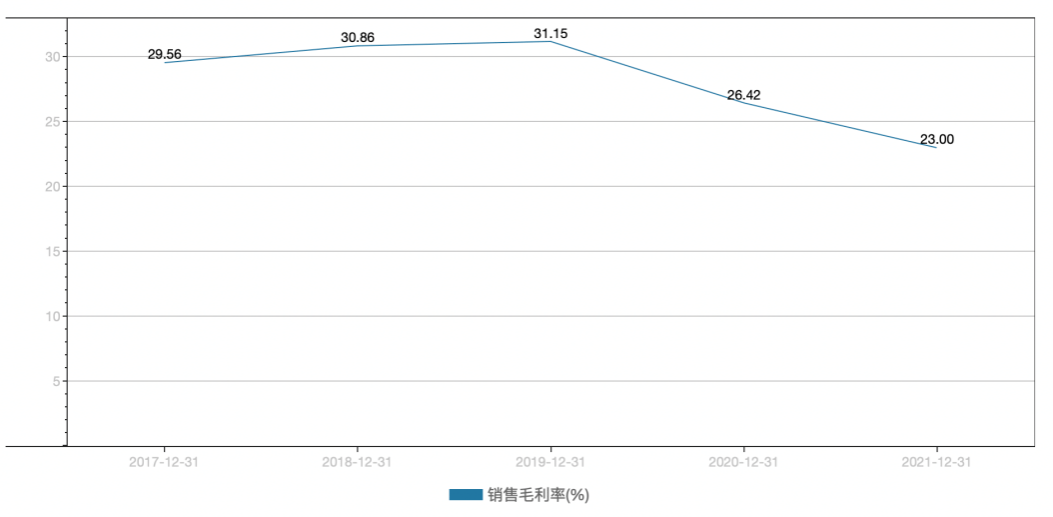

成本方面,年报提到,2021年,在疫情持续反复影响下,行业大宗原材料价格飞涨,国际物流成本飙升,供应链受阻。在原材料涨价压力下,销售毛利率下滑3.42个百分点至23%,创下上市以来新低,更为值得一提的是,2019年至2021年,苏泊尔毛利率持续下降。

苏泊尔毛利率走势

数据来源:Wind

不过,在4月1日的投资者会议中,苏泊尔表示,“外销方面,去年原材料价格大幅快速上涨导致外销毛利表现欠佳,今年重新协定价格后,预期能有所改善。”

而费用方面,数据显示,苏泊尔去年促销费为13.61亿元,较2020年的10.19亿元增加3.42亿元,增幅为33.56%,明显高于公司营业收入、净利润同比增速。

虽然公司获得营收净利双增的年度业绩,从盈利能力来看,主要指标有所下降。 共2页 [1] [2] 下一页 搜索更多: 苏泊尔 |