|

穆迪9月2日发布报告称,未来6-12个月中国房地产开发商的国内银行和信托贷款融资以及境内外债券市场融资渠道将依然紧张,因此将行业展望从稳定调整为负面。“朗诗地产属于‘黄档’,意味着其有息负债增速不能超过10%。结合融资环境的走向,未来朗诗地产或将面临再融资压力”,上述业内人士补充道。

土地储备降至新低

截至2021年6月30日,朗诗地产的项目储备可售面积为498.88万平方米, 预计可售货值996.1亿元,上述两项数据降至5年内新低。按照权益计算,朗诗地产应占项目储备可售面积176.53万平方米,预计可售货值293.9亿元,分别占比35.39%、29.51%。

早在今年5月,惠誉对朗诗地产发布最后一次评级指出,朗诗地产土地储备规模有限,土储年限较短,仅为1.5年,可能会阻碍销售增长和业务可持续性。

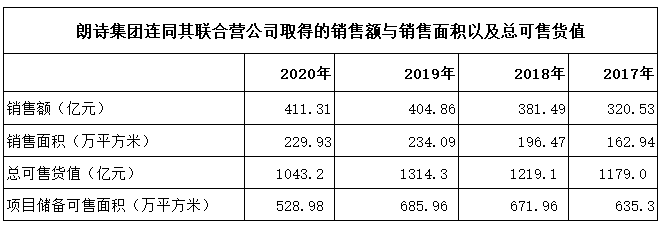

数据来源:朗诗地产年报(中国网财经制图)

数据显示,2017-2020年底,朗诗集团的项目储备可售面积分别为635.3万平方米、671.96万平方米、685.96万平方米、528.98万平方米,对应的总可售货值为1179亿元、1219.1亿元、1314.3亿元、1043.2亿元。同期,朗诗集团的销售额(含联合营公司)分别为320.53亿元、381.49亿元、404.86亿元、411.31亿元,总体呈现上升趋势。克而瑞数据显示,朗诗地产2017-2020年的排名分别是第64位、第68位、第73位、第92位,在百强房企中的位置持续下滑。

“受制于土地储备,朗诗地产近几年的发展较为缓慢,销售业绩增幅有限,销售规模也难以实现大幅提升。从目前的调控态势来看,留给朗诗地产做大的机会非常少。因此,朗诗地产希望通过轻资产模式撬动规模增长。不过,轻资产模式能把盘子做大,但收益有限”,上述业内人士表示。

今年3月的业绩会上,朗诗地产的管理层表示,公司商业模式不再是内房股重资产模式,而是积极发展轻资产项目。截至6月30日,朗诗地产来自独立第三方委托开发管理的项目共50个,可售面积为277.61万平方米,预计可售货值595.4亿元。从收入方面来看,今年上半年,朗诗地产通过开发及管理服务取得的收入为4.05亿元,在营业收入中的占比仅为11.44%。(来源:中国网财经 见习记者 张增艳) 共2页 上一页 [1] [2] 搜索更多: 朗诗地产 |