|

截至2020年上半年,公司土储计容建面为146.78万平方米,按照2019年58.15万平方米的销售面积估算,仅够2.5年开发。

但从营收结构来看,美好置业的营收仍依赖房地产业务,2018年至2020年上半年,房地产业务收入占比分别为95.51%、83.97%、81.55%。

美好置业地产业务的萎缩,主要是由于公司从传统房地产业向装配式建筑转型。如果新业务短期内无法取得大幅增长,随着拿地力度降低,在手项目减少,未来美好置业的营收存在下滑风险。

装配式建筑是美好置业押注的方向,据《每日财报》了解,公司已成立13家装配式建筑业务PC工厂,其中8家投产。但其目前产能释放情况并未披露,去年上半年装配式建筑业务签约订单金额18.5亿元,其中81.7%是内部项目所消化。

美好置业的转型战略仍处于投入期,目前还未见起色。随着装配式建筑业务在建项目的转固,未来还需增加,何时能为公司创造利润仍不确定。

负债率逐年递增,“卖卖卖”以解资金之渴

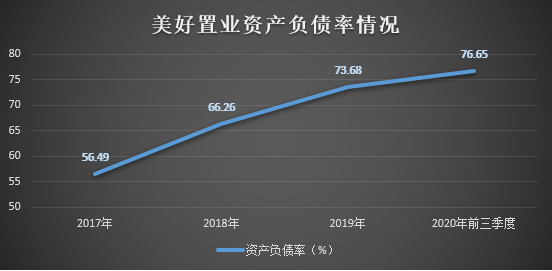

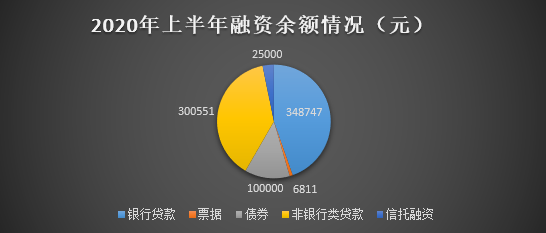

近年来,美好置业的资产负债率逐年递增,从2017年的56.49%增至73.68%,2020年前三季度更是增至76.65%。从公司的融资情况可以看出,美好置业的资金主要来源于银行贷款、债券、信托融资、非银行贷款等。

据2020年上半年报告显示,美好置业报告期内融资余额达78.1亿元,其中来自信托机构的贷款成本最高,达14.5%,其次是非银行类贷款,融资成本为10.5%-15%之间。

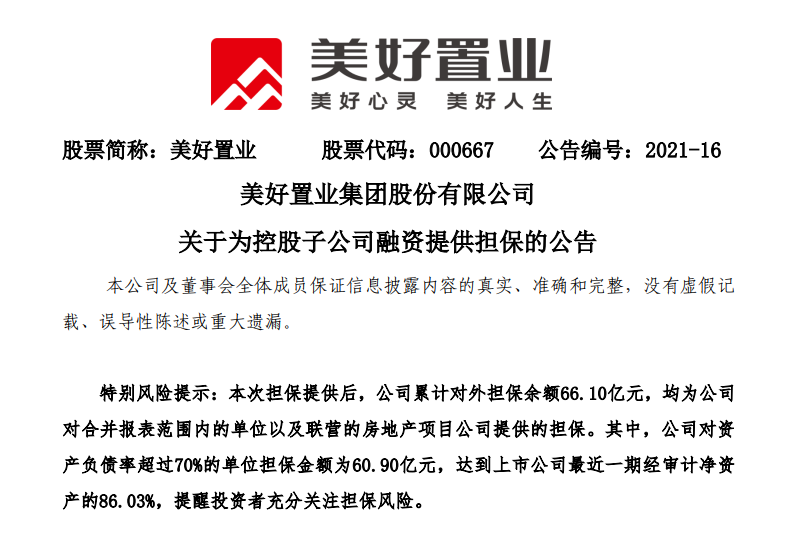

2021年2月9日,美好置业发布公告称,公司累计对外担保余额66.1亿元,其中对资产负债率超过70%的单位担保金额为60.9亿元,达到上市公司最近一期经审计净资产的86.03%。

虽然多渠道出击,但仍难解美好置业的资金饥渴。据悉,2017年至2020年前三季度,美好置业的投资产生的现金流净额分别为-2.92亿元、-10.28亿元、-15.87亿元、-4.5亿元,可见公司财务情况并不容乐观。

此外,2020年前三季度,美好置业营业成本达17.76亿元,与去年同期相比增长45.7%;财务费用达1.37亿元,与去年同期相比增长301.6%。据《每日财报》分析,财务费用的大幅增长对该时期公司净利润的影响较为明显。

为提升公司资产流动性和运营效率,并回笼资金。2020年12月31日,美好置业接连发布了两份资产转让公告,拟以总价22.08亿元对外转让东莞市塘厦宝光渡假娱乐有限公司、安徽东磁投资有限公司、合肥名流置业有限公司这三家公司100%股权。

股价的涨跌虽然受多方面因素的影响,但不容置疑的是,美好置业其本身业绩表现也并不乐观。

对于公司业务的转型,目前看来并没有对公司业绩产生正向作用,且融资受限、融资成本高也无疑限制了新业务的扩张,美好置业后续发展如何,《每日财报》将持续关注。

来源:每日财报评论 程意 共2页 上一页 [1] [2] 搜索更多: 美好置业 |