|

6月份,正荣地产宣布发行2亿美元2023年到期的优先票据,年息8.3%。与今年房企海外发行美元债6%的平均成本相比,8.3%的年息在行业中属于高位。而今年以来,正荣地产已多次高息发债。

财报显示,截至2019年末,正荣地产负债总额为1381.6亿元,较2018年末1169.2亿元增加18.17%。其中,流动负债964.46亿元,占负债总额的比例为69.8%,约为营收规模的三倍。

《每日财报》统计到,正荣地产的发家离不开三大因素:一是大哥欧宗金的资金支持;二是敢于承担逆势拿地的风险;三是高杠杆、低权益比快速突进。

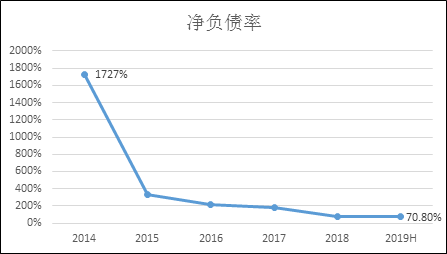

2019年上半年,正荣地产和融信中国的总资产分别达到1552.73亿元、2009.81亿元,资产负债率分别为81.29%、80.21%。早在正荣地产起步全国化突飞猛进的2014年,公司资产负债率达到96.16%,净负债率超过1700%,当年的借贷成本曾高达12.5%。

如果将正荣地产开发项目的低权益比情况考虑在内的话,正荣地产当前的杠杆率更高。克而瑞数据显示,公司近几年的销售额权益比例由2017年的82%下降至今年50%左右。不得不说,低权益比的合作开发模式是正荣地产快速突破千亿门槛的关键策略。

多年来,房地产行业都在一路狂奔,跑马圈地,除了部分龙头外,多数地产公司都在经营着无差异的业务,品牌力、房子、利润率、周转率都差不多,甚至是最后的盈利能力也是接近的。但是,闭着眼睛就能挣钱的日子或许已经一去不复返了。

毛利率低 盈利能力面临考验

2019年,正荣地产实现毛利65.98亿元,同比增加7.9%,毛利率为20%,同比下降2.8个百分点。公告称,主要是由于2019年平均售价较低的建筑面积占总交付建筑面积的比例增加所致。

CFO陈伟健解释称,因为去年公司卖了一些老的存货,这部分存货的融资成本较高,且受到限价政策的影响。考虑到成本问题,这部分如果不卖出去,整体成本会越来越高。

今年1至4月,正荣地产累计实现销售额为283.95亿元,同比上年352.7亿元下降19.5%;销售面积为185.98万 平方米及平均售价约为每平方米15300元。

对于正荣地产来说,今年上半年的销售增速骤然下降至0.81%,这还是权益比持续下降至50%左右情况下的销售业绩。销售增速的回落已经给公司的管理层敲响了警钟,加上一直以来较低的利润率水平,毛利率长期在20%出头,净利润率仅有8%左右,如若公司不得不降价促销或者因滞销而产生大量费用等,正荣地产的盈利能力或将面临考验。

另外,土储也将面临压力,截至2018年末公司总土地储备的平均楼面价格为4216元/平方米,正荣在长三角、海西等各个区域的销售均价与楼面价之比均有3倍左右的空间,但利润率水平却明显偏低,可见,公司在项目施工管理以及公司内部管理效率方面均有较大的提升空间。

值得注意的是,在2018年正荣新增土地储备的平均楼面价格为4829元/平方米,而2019年内已新增土地储备平均楼面价格为8592元/平方米,大幅上升的土地成本将对正荣偏低的利润率进一步形成供给端的压力。

经营压力大 高管频繁离职

高管在各房企之间流动本是常事,但今年正荣地产高管的大面积离职引起市场多方关注。 共2页 [1] [2] 下一页 搜索更多: 正荣地产 |