|

宜华健康2019年年报显示,营业收入和净利润双双下降,其中营收为17.92亿元,同比下滑18.68%;归属于上市公司股东的净利润为-15.72亿元,同比下滑986%。至于亏损原因,正是由于其前几年收购公司形成的商誉所致

上市公司转型升级并非易事,转型成功是“样本”,失败就难免成为“标本”。从目前情况来看,宜华健康医疗股份有限公司(下称宜华健康,000150.SZ)的转型进程就不甚乐观。

2014年以来,宜华健康通过一系列收购,从房地产向大健康产业转型。在通过收购做大规模的路径下,该公司业绩曾有短暂爆发。但靠收购吹大的业绩泡沫,时至2019年终被戳破。

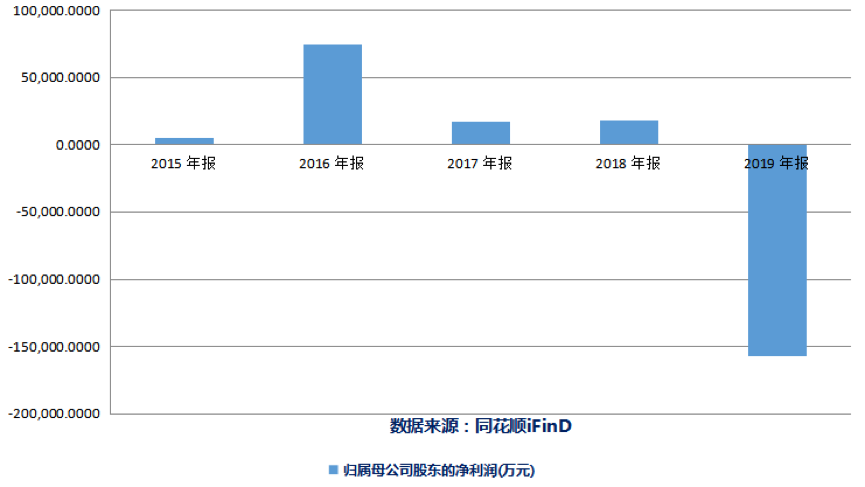

宜华健康2019年年报显示,其营业收入和净利润双双下降,营收为17.92亿元,同比下滑18.68%;归属于上市公司股东的净利润为-15.72亿元,同比下滑986%。至于亏损原因,正是由于前几年所收购子公司的商誉减值所致。

与此同时,宜华健康的整体资产负债率也攀升至84.68%。而且,该公司流动负债已经大于流动资产,可能导致持续经营能力产生重大不确定性。

6月19日,深交所向宜华健康下发年报问询函,要求该公司就子公司业绩承诺期满后净利润大幅下滑,计提商誉减值等问题等进行说明。

承诺期刚过业绩就变脸

宜华健康的前身,是由潮汕商人刘绍喜创办的“宜华地产”。2007年,宜华地产借壳S*ST光电上市。

在地产行业摸爬滚打数年后,刘绍喜开始了大动作——以收购为路径带动公司向“大健康”领域转型。

2014年,宜华健康采用发行股份及支付现金相结合的方式,以7.2亿元购买众安康100%股权。第二年,公司更名为“宜华健康”,确立了以医疗机构运营及服务和养老社区运营及服务为主的两大业务核心。

众安康,是宜华健康从地产开始转型的第一步,也是公司转型后的业绩支柱之一。

收购众安康之后,宜华健康的业绩一度表现抢眼。2015年,宜华健康实现营收10.3亿元,同比暴涨554%;实现净利润5161.2亿元,同比增幅达73%。

不过,彼时众安康的交易对价高达7.2亿元,也因此形成4.83亿元商誉,这给宜华健康埋下隐患。

面对收购时的高溢价,交易对手方做出的业绩承诺是众安康2014年至2017年净利润分别不低于6000万元、7800万元、10140万元、10059.33万元。业绩承诺期的年度内,众安康均完成了既定任务。根据业绩承诺实现情况的审核报告,众安康在2014年至2017年的业绩完成率分别为100.51%、100.75%、102.51%、152.05%。

不过,在承诺完成后的第一年,众安康业绩就急转直下。

2018年,众安康实现营业收入12.63亿元,较2017年降低15.20%;实现净利润只有732.29万元,较2017年降低95.25%。时至2019年,众安康业绩更是由盈转亏,当年实现营业收入10.80亿元,亏损额度达1.21亿元。

这种刚过业绩承诺期就变脸的情况引起监管关注,在问询函中,深交所要求宜华健康就“近三年众安康前五大客户变化情况、项目进展情况等,说明众安康在业绩承诺期满后净利润大幅下滑的原因”。

宜华健康近五年归属于母公司股东的净利润情况

围绕在众安康身上的疑问不止是业绩变脸。

在众安康业绩下滑的情况下,宜华健康在2018年报中表示,公司对与商誉相关的各资产组进行了减值测试,有关众安康的商誉未发生减值。但到了2019年年报中,宜华健康却突然对收购众安康形成的4.83亿元商誉进行全额计提减值。

宜华健康如此操作,是否存在通过以前年度不计提或少计提、2019年集中计提减值调节利润的情形?对此,深交所要求上市公司对比前述两年针对众安康减值测试与评估情况,说明在2018年众安康业绩大幅下滑后未对商誉计提减值,而在2019年全额计提减值的原因及合理性。 共2页 [1] [2] 下一页 搜索更多: 宜华健康 |