|

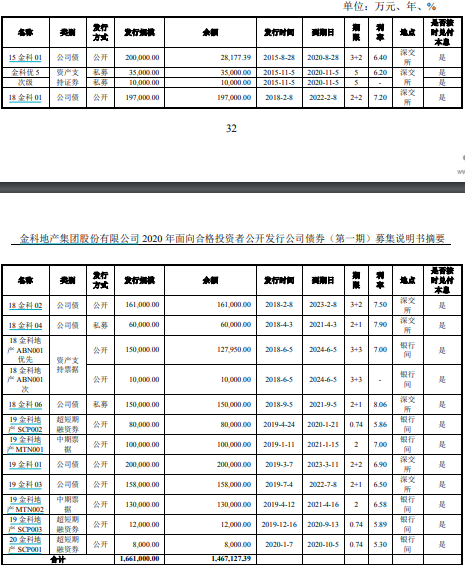

2月16日,金科股份发布公告,拟发行2020年第一期公司债,发行规模不超过23亿元,最终的票面利率由发行人和承销商通过市场询价协商确定。

根据克而瑞发布的数据,2019年金科股份销售大幅增长,已经超过全年1500亿元的目标。不过在销售迅猛增长,激进拿地背后,公司的杠杆水平也保持在高位。截至2019年三季末,资产负债率为83.85%,净负债率为157.89%,货币资金不能完全覆盖短期债务,存在一定资金压力。

金科股份拟发行不超23亿公司债 目前杠杆仍处较高水平

2019年12月,证监会核准金科股份发行不超过50亿元公司债券的申请。本次为首期发行,规模不超过23亿元,期限分为3年期与5年期两种。目前票面利率还未确定,不过从2019年以来最近几期发行的公司债和中期票据来看,利率在7%左右。

目前金科股份杠杆处在较高水平,截至2019年9月末,金科股份总债务为1052.29亿元,较年初增长24.07%,资产负债率为83.85%,净负债率为157.89%,均处在较高水平。

再看公司的债务情况,截至9月末,短期债务343.99亿元,占总债务比重32.69%,而账面货币资金为309.64亿元,货币资金不能完全覆盖短期债务,存在一定资金压力。

前三季度,公司经营活动现金流整体呈流出状态,现金流净额为-54.57亿元,而上年同期为17.18亿元。

2018年受益于销售回款的迅速增长,经营活动现金流净额由负转正,当年全年回款1051亿元,同比增长84%,回款率达到88%。而2019年公司的销售与回款同比仍在大幅增长,从预收账款来看,截至三季末预收账款为1043.18亿元,同比增长近50%。而公司经营活动现金流净额却由2018年同期的17.18亿变为-54.57亿元。

现金流大幅流出的主要原因是,2019年的激进拿地。

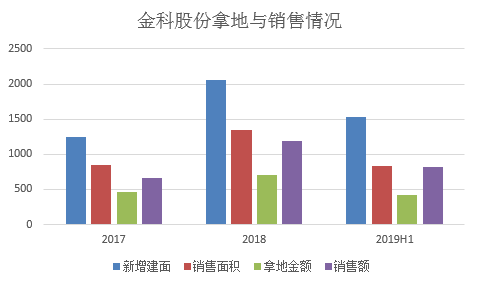

2019年前三季度,金科股份新增土储计容建面2446万平方米,合同投资金额614亿元。2018全年新增土储与投资金额分别为2054万平方米、700亿元。2019年前三季拿地金额几乎赶上2018年全年。

金科股份在业内以跨周期拿地著称,事实上从2016年起,公司就加大了拿地力度,从2017年到2019年上半年,公司新增土储建筑面积分别同比增加103%、153%、182%,而同期销售面积分别同比增加68.94%、59.19%、20.37%,新增土储建筑面积增速大于销售面积增速。

截至2019年上半年,金科股份可售建面约5600万平方米,对应货值5433亿元。

从区域来看,2017年金科股份新增土储基本位于二线城市,2018年后三线占比逐渐增多,2019年三线占比达到76%。 共2页 [1] [2] 下一页 搜索更多: 金科股份 |