|

挑战二:资产负债率下降,有息负债仍超千亿

历年财报显示,2015-2017年泰禾集团的资产负债率持续上升,2018年开始小幅下降,截止2019年6月泰禾集团的资产负债率较上年末再次下降2.28个百分点至84.60%。

从负债率走势图上来看,过去一年多,泰禾集团已经采取了一系列举措降低杠杆率。

2018年底泰禾集团的有息负债为1375.26亿元。截止2019年6月底,公司有息负债较上年末下降超270亿元,但其规模依然超过1100亿元,在A股上市房企中排名第九。

挑战三:融资成本偏高

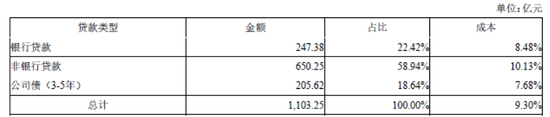

财报显示,泰禾集团的有息负债主要由银行贷款、非银行贷款和公司债构成。

数据显示,目前公司的综合平均融资成本为9.3%。

做一些简单的对比,根据财报数据:2019年上半年,金融街的整体平均融资成本为5.38%,金地集团的平均融资成本仅4.87%。相比之下,泰禾集团的综合融资成本明显偏高。

从融资结构来看,泰禾集团非银行贷款占比较大是导致融资成本较高的原因之一。

截止2019年6月末,公司非银贷款共计650.25亿元,在有息负债中占比达58.94%,该类贷款的融资成本超过10%。而融资成本相对较低的公司债,在有息负债中占比仅18.64%,其融资成本为7.68%。

截止2019年6月末,泰禾集团持有未到期公司债共计7只。

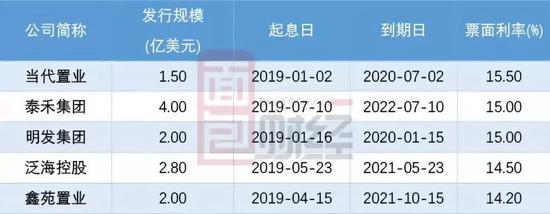

除境内公司债券,泰禾集团还发行了多只境外美元债。截止2019年6月末,公司持有的未到期海外债券情况:

从数据来看,泰禾集团2018年发行的海外债券融资成本在8%上下,然而2019年7月发行的三年期美元债,其融资利率高达15%。

根据Wind数据,我们统计了2019年以来内房企在海外共计发行的148只美元债,其中有53只债券的票面利率高于10%。而利率高于14%仅有5家,其中当代置业发行的1.5亿美元绿色优先票据,票面利率15.5%,也是其中唯一一家票面利率高于泰禾集团的内资房企。

债券利率受到诸多外部因素的影响,但也在某种程度上反映出市场对于企业的风险定价。

内资房企美元债还面临另外一个不可忽视的风险——汇率波动。在当前的外部经济和金融环境下,如何应对汇率波动,降低海外债券的综合融资成本,也是泰禾集团新管理层需要解决的问题。

不过,金融市场也正在发生一些对房企比较有利的变化。Wind统计数据显示,2018年初至今国内公司债发行利率整体呈下行趋势。那么,对于泰禾集团来说,或许也是降低融资成本的好时机。

来源:面包财经 共2页 上一页 [1] [2] 搜索更多: 泰禾 |