PayPal公司市值由2015年上市时的500亿美元,成长至今已超过1100亿美元,更远超过母公司eBay当前的330亿市值。

PayPal Holdings Inc(NASDAQ:PYPL)于2019年1月31日公布了最新季度的财报。

2018年第四季度,公司业务的支付总额(Total Payment Volume,TPV)继续保持着强劲上升的趋势,当期达到1636亿美元,再创历史新高。

2014年9月,全球著名电商平台eBay宣布分拆旗下的支付业务(Payment Business),拆分后组成的新公司PayPal Holdings Inc于2015年7月在纳斯达克上市,旗下拥有全球著名第三方支付平台PayPal、电子支付系统Braintree和移动支付软件Venmo等。

继承了eBay原先的支付业务,独立上市后的PayPal成长迅速:公司市值由2015年上市时的500亿美元,成长至今已超过1100亿美元,更远超过母公司eBay当前的330亿市值。

PayPal的快速成长,其实是这个时代里,非现金交易(Non-Cash Transaction)迅速发展大趋势的一个缩影。

一、中美非现金交易行业比较: PayPal、支付宝、微信

物物交易,是人类社会中最原始的交易方式。在远古时代里,人们用商品和服务直接进行互换,比如你给我猎杀一头山羊,作为交换,我给你一把自制的石斧。

然而,这种物物交易关系下,双方交换的物品所包含的劳动价值可能是不对等的。可能磨出一把石斧来需要花上好几天的功夫,打猎却只是一个下午就能完成的事。

直到货币作为一般等价物出现后,这个问题才得以解决。人们从物物交易转变为现金交易,一切的商品和服务都为货币为单位计价,大家用现金进行当场交易,银货两讫,买完离场。

而以现金为媒介进行交易的传统,进入现代社会后,随着科技的发展开始逐渐被打破。

随着上个世纪90年代以来互联网科技的发展,许多国家和地区相继进入“无现金社会”,即交易不再局限于实物现金支付的形式,而是通过交易双方之间传输数字信息(即货币的电子代表物)来进行。特别是电子商务的迅速发展,线上支付成为大势所趋,更推进了“无现金社会” 的进程。

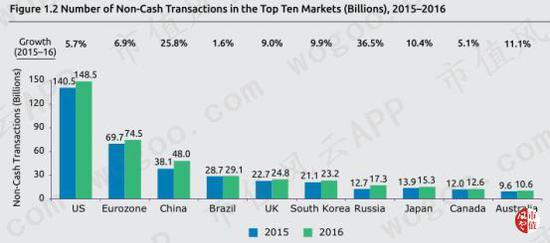

根据全球著名管理咨询公司Cagemini发布的《2018年世界支付报告》,2016年全球的无现金支付已达到4826亿次,其中北美地区是全球无现金支的最大市场,达到了1611亿次,占当年全球无现金支付总次数的23%以上。

(来源:Cagemini)

而就单个国家来说,美国是全球无现金支付的最大市场,2016年无现金支付总次数达到1485亿次,远远领先于欧盟诸国以及中国、巴西等国。

从体量和增长速度来看,以美国、加拿大为首的北美市场和以欧盟诸国为主的欧洲市场已经进入了“无现金社会”,2012-2016年无现金支付总次数的CAGR低于7%。

而以中国为首的新兴亚洲市场正在迅速崛起。根据统计,2012-2016年,新兴亚洲市场无现金支付总次数的CAGR为31%,居于全球各地区市场之首。

中国,成为仅次于美国和欧盟诸国,无现金支付总次数最多的国家之一。2016年,中国的无现金支付总次数达到480亿次,2012-2016年CAGR达到26%。

(来源:Cagemini)

无现金支付,作为现金支付的一种替代方式(Alternative Payment Methods),其具体种类繁多。根据ThePayers发布的《2017年支付方式报告》,无现金支付方式多种多样,其中包括信用卡(Credit card)、借记卡(Debit card)、电子钱包(E-wallet)以及以比特币为代表的数字货币(Cryptocurrency)等。

(来源:ThePayers)

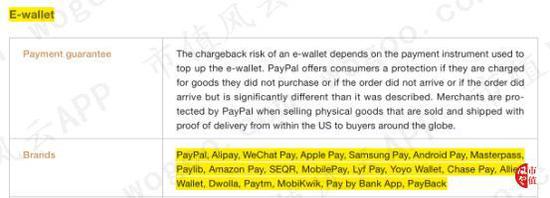

电子钱包(E-wallet),又称数字钱包(Digital wallet),是近年来兴起的一种非现金支付方式。国外的PayPal,国内的支付宝和微信支付这些第三方支付平台,以及诸多的移动支付软件,如Apple Pay、Samsung Pay、Android Pay和Amazon Pay等,都属于电子钱包的范畴。

(来源:ThePayers)

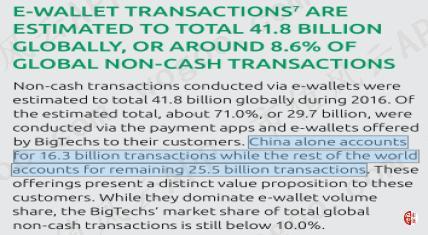

然而根据Cagemini的报告,按交易总次数来计算的话,2016年,电子钱包在全球非现金支付市场中的份额仅为8.6%。其中中国是电子钱包最大的市场,在当年全球共255亿次的电子钱包支付中,来自中国的就有163亿次,占比高达64%。

(来源:Cagemini)

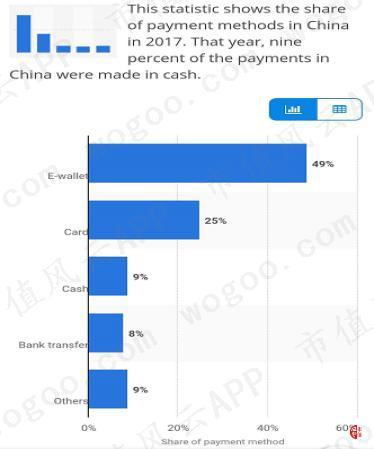

一项来自Statista的统计数据也能印证电子钱包在国内的发展盛况:2017年,在中国人的支付方式里,电子钱包支付的比例达到了49%,遥遥领先以信用卡和借记卡为代表的银行卡支付(25%),以及现金支付(9%)。

(来源:Statista)

其中,支付宝和微信支付几乎平分了国内的电子钱包市场,两者在2017年的市场份额分别为39%和33%。

(来源:World Core)

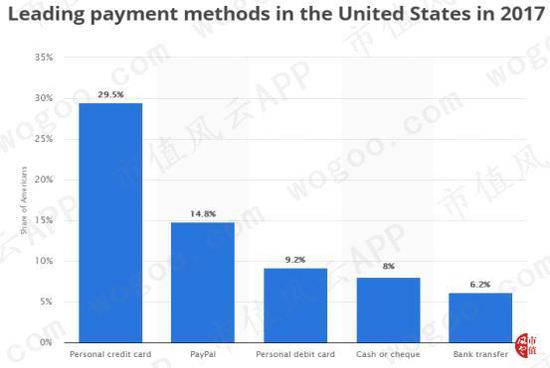

与电子钱包在中国无现金支付市场中一枝独秀的景象相比,以PayPal为首的电子钱包在美国只能屈当老二:根据Statista的统计,2017年,美国人最常用的支付方式仍然是个人信用卡,占比将近30%,而PayPal的份额为15%。

总的来说,银行卡支付(信用卡、借记卡)仍然是美国社会的主流支付方式,两者合计的市场份额超过40%,远远把以PayPal为首电子钱包支付甩于身后。

(来源:Statista)

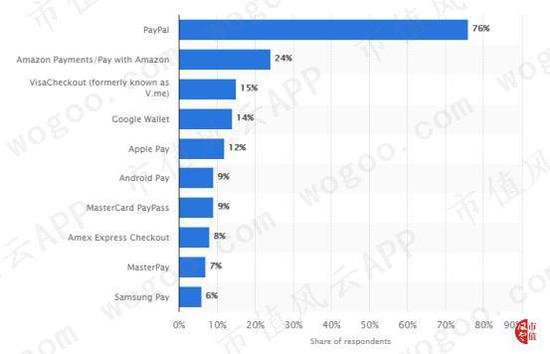

不过,与国内支付宝和微信支付两家平分天下、相互争食的局面不同,PayPal在美国的电子钱包市场中可谓一家独大,2017年独占了该市场将近8成的份额,让Amazon Pay、Google Wallet以及Android Pay等其他选手望尘莫及。

(来源:Statista)

二、eBay分拆PayPal:为之计深远

虽然支付宝和PayPal如今都是分别从母公司阿里巴巴和eBay分拆出来的业务,但是与阿里巴巴亲生的支付宝不同,PayPal只能算是eBay的昔日“养子”。

PayPal于1988年诞生在美国,被称作电子钱包的鼻祖。

2002年2月,PayPal第一次在纳斯达克挂牌上市,然而同年便被eBay以15亿美元的价格溢价收购。上市仅不到一年便摘牌,从此PayPal成为了eBay旗下的支付业务(Payment Business)。

虽然不是亲生父母,但eBay在PayPal的早期成长过程中也算是功不可没。

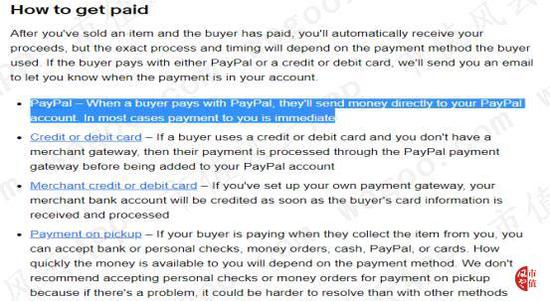

PayPal作为eBay网站上除了信用卡和借记卡以外的唯一支持的线上付款方式,凭借着eBay的巨大流量积累了众多用户。

(来源:eBay网站-支付方式说明)

同时,凭借着eBay的雄厚财力,PayPal的支付业务版图通过收购迅速扩大:

2013年,PayPal以8亿美元收购了Braintree,将其旗下产品电子支付系统Braintree和移动支付软件Venmo收入囊中。

2015年,PayPal以2.8亿美元收购了移动支付公司Paydiant,得以在与Apple Pay和Google Pay等对手的线下零售渠道支付方式的争夺赛中添上一枚颇具实力的棋子。

同年,PayPal还以8.9亿美元收购了国际汇款公司Xoom,借此布局跨境转账服务。

2015年7月,这些收购来的业务全部随PayPal一起打包从eBay中分拆出来,组成新公司PayPal Holdings Inc在纳斯达克上市。

eBay为什么要分拆PayPal,让后者独立上市呢?

中国有古语:“父母之爱子,必为之计深远”,在风云君看来,eBay分拆PayPal,对于后者来说正是一个“计深远”的决定。

在商业领域,经常会出现1+1<2的局面,这时候,分拆往往比在一起获得的市场认可要高得多。

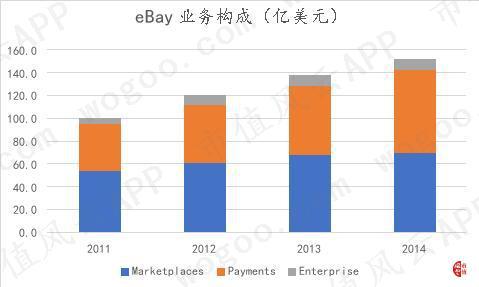

在跟随养父eBay的这些年,PayPal已经迅速成长起来,eBay旗下以PayPal为主的支付业务,已经能和eBay传统的市场业务平分秋色。

在PayPal独立上市前的2014年,在eBay的业务构成中,支付业务(Payments)的比重已经超过市场业务(Marketplaces)的比重,两者占营收的比例分别为48%和46%。而2011-2014年支付业务的CAGR为21%,市场业务的CAGR仅为9%。

(数据来源:eBay 2014年报)

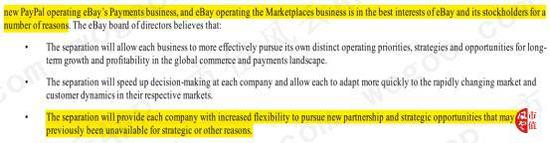

而PayPal独立上市的一个更重要的原因,是昔日对PayPal成长大有裨益的eBay,如今似乎成为了阻碍PayPal发展的绊脚石。

作为eBay公司本身的业务之一,PayPal不能为与eBay有竞争关系的公司提供线上支付服务。

而根据eBay 2014年报,当年支付业务产生的2279亿美元的总交易金额(Total Payment Volume, TPV)中,来自eBay网站本身的TPV为596亿美元,贡献率只有26%。

早期基本是依附eBay的巨大流量才成长起来的PayPal,如今似乎已经不那么需要eBay了。

而独立上市后,PayPal将不再受eBay的掣肘,独立运营、独立决策,可以为eBay甚至eBay的竞争对手同时提供线上支付服务。

(来源:PayPal 2015年招股书)

昔日的eBay养子PayPal,已经完全具备了独立成家的能力。不过,既然儿子长大出息了,反哺一下老子也是理所应当:

2015年7月20日,eBay分拆旗下电子支付业务PayPal,后者作为独立公司登陆Nasdaq,上市当天每股定价41.46美元。对于eBay原有股东,每持有1股eBay股票将自动获得1股的PayPal股票,即相当于每股获取了41.46美元的免税现金分红。

三、PayPal的支付帝国

1、PayPal的产品矩阵

对于社交产品来说,获取“流量”的能力是第一位,因为这是实现资本化的前提。

而社交产品的“流量”可以用MAU(月活跃用户数量)或者DAU(日活跃用户数量)来衡量。

像PayPal Holdings Inc这种靠向客户提供支付服务,从中收取服务费作为收入的公司,“流量”同样是重中之重。

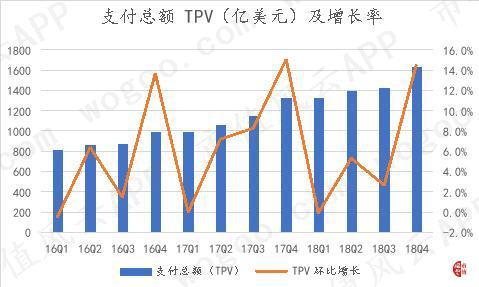

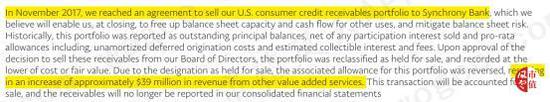

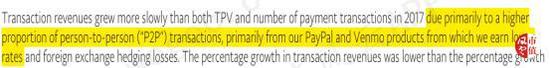

而支付总额(Total Payment Volume,TPV),正是用来衡量公司一定时期所获得的“流量”的指标,定义为期间通过公司的支付平台(Payment platforms)所完成的支付的总金额。

(数据来源:公司各季度财报)

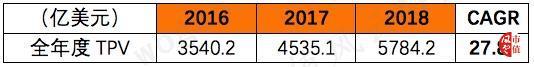

2016年-2018年,公司各季度的TPV总体呈现不断上升的趋势,其中每年的第四季度是TPV增速最快的时期,原因在于第四季度是感恩节、圣诞节等节假日集中的零售旺季,支付频次增加导致TPV大幅增加。

2018年第四季度,公司的TPV创三年新高,为1636亿美元,环比增长14%。

而在过去三年里,公司全年度的TPV从2016年的3540亿美元增加至2018年的5784亿美元,CAGR达28%。

(数据来源:公司各季度财报,市值风云)

作为公司TPV来源的支付平台(Payment platforms),即公司的产品矩阵,目前包括:PayPal、PayPal Credit、Venmo、Braintree、Xoom、iZettle和Hyperwallet。

PayPal是公司自有的电子钱包产品,同时也是第三方支付平台。PayPal同时提供个人服务和商家服务,进行线上支付或收款、用户间转账、跨境汇款等,基本功能和我们熟悉的支付宝类似。

PayPal Credit是公司于2016年推出的一项消费信贷产品,前身是eBay的分期付款服务“Bill Me Later”。我们可以简单粗暴地理解为PayPal的“蚂蚁花呗”。

Venmo,是公司2013年收购的一款个人对个人(Person to Person, P2P)的移动支付产品,其最大特色在于主打“支付+社交”。

用户可以通过Venmo向他人进行转账,或者聊天通讯。此外,Venmo打造了一个类似“朋友圈”的功能:用户可以在Venmo自带的社交平台上,分享自己的转账记录,而其他用户看到之后可以点赞和评论。

Braintree,是公司于2013年收购的一款国际领先的支付系统产品,主要为商家提供支付服务。Braintree的客户包括许多全球知名公司,包括Uber、Stubhub(著名购票网站)和Yelp(北美版“大众点评”)等。

Xoom,是公司2015年收购的全球领先的国际汇款公司,其跨境汇款服务覆盖了全球多个主要国家和地区。

iZettle,是公司于2018年以22亿美元收购瑞典移动支付公司。iZettle主要是为中小商家提供移动设备的支付读卡器,这东西风云君相信老铁们都很熟悉,也就是咱们日常消费中常见的,商家放在收款柜台上用来读二维码的小机器。

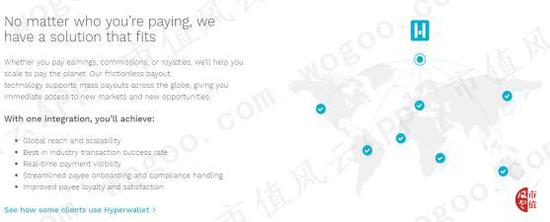

最新加入到这个庞大的产品矩阵中来的还有公司于2018年以4亿美元收购的Hyperwallet。Hyperwallet主要是为全球的商家提供支付服务,满足他们的远程支付需求。

至此我们可以看出,公司目前已经形成了一个全球范围的,同时涉及线上和线下,覆盖B端和C端的庞大的电子支付产业链。

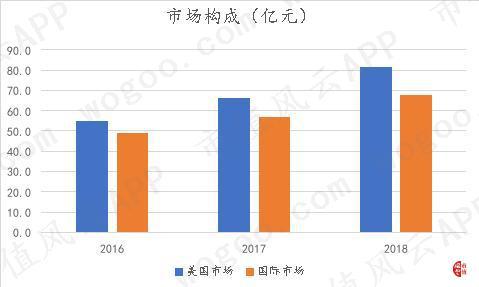

PayPal构建全球支付帝国的野心,也反映在近年来公司美国市场业务和国际市场业务的快速增长趋势,过去三年中,来自美国市场和国际市场的营收CAGR分别为22%和17%。

(数据来源:公司各季度财报)

除了公司最初的产品——北美“支付宝”PayPal,以及在此基础上的衍生服务——北美“蚂蚁花呗” PayPal Credit之外,公司至今所组成的强大产品矩阵基本是通过收购而来,其中Venmo、Braintree和Xoom的收购都已于独立上市之前完成,而iZettle和Hyperwallet则都是2018年完成的收购。

公司的商誉在2018年末已达到68.8亿美元,几乎是上市的前一年即2014年时的两倍。

而在2018年,公司的两项收购就产生了19.5亿美元的新增商誉,期末商誉值占总资产的比重上升到19%。

(数据来源:Choice金融终端)

2、业务分析

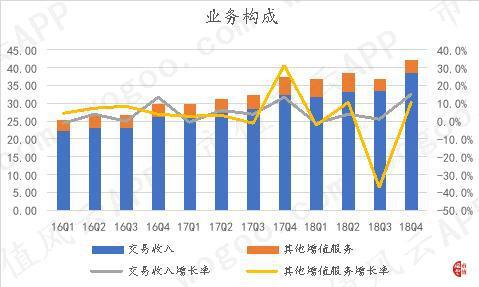

公司的业务按营收可分成两类:交易收入(Transaction revenues)和其他增值服务(Other value added services)。

交易收入,指的是公司向使用公司一系列支付平台(Payment Platforms)进行支付的客户收取的费用,即在TPV的基础上根据一定的费率向客户收取的佣金。

其他增值服务,指的是公司向客户提供除支付外的其他服务而收取的费用,比如PayPal Credit收取的利息和费用,以及公司从客户的PayPal账户余额中获得的利息收入等。

我们发现从2017年第四季度到2018年第三季度的这段时间开始,其他增值服务增长的波动更大。

2018年第三季度,公司其他增值服务收入3.4亿元,较上一季度减少了37%。原因是公司在2017年11月时与同步金融公司(Synchrony Financial)签订了一项合作协议,将公司PalPay Credit业务下的一部分应收账款卖给同步金融公司,从而获得现金流入,而该合作在2018年第三季度终止。

(来源:公司2017年报)

交易收入始终是公司的主要收入来源,各期占营收的比重在85%以上。2018年第四季度,公司的交易收入为38.5亿美元,创过去三年里各季度营收的新高。

交易收入作为公司根据TPV收取的佣金费,其变动趋势跟TPV基本一致。

(数据来源:公司各季度财报)

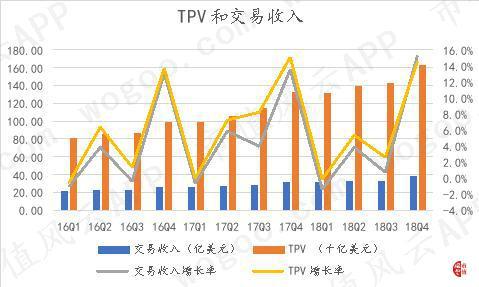

不过,公司TPV的增长速度通常快于交易收入的增长速度,公司近年来的交易佣金率下降。2018年第四季度,公司的交易佣金率已从三年前的2.8%一路下降至2.4%。

(数据来源:公司各季度财报,市值风云)

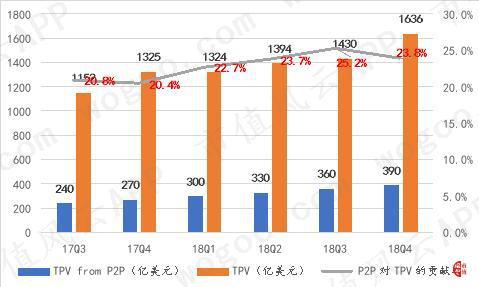

近年来交易佣金率下降的一个原因在于个人用户之间(Person to person, P2P)的业务的增长。

(来源:公司2017年报)

以公司的产品PayPal为例,PayPal对于个人账户的线上支付是免费的,转账则收取1%的手续费;但对商家,PayPal对每笔支付收取2.9%的手续费加上0.3美元的固定费用。

(来源:PayPal官网)

而公司的移动支付产品Venmo所收取的费用更低。根据Venmo官网的说明,Venmo对于用户使用Venmo账户余额进行的消费和转账都是免费的,提现则收取1%但最多不超过10美元的手续费。

(来源:Venmo官网)

根据公司从2017年第三季度才开始公布的来自个人用户之间(P2P)的TPV数据来计算, TPV平均每季度的复合增长率为7%,而来自P2P的TPV的平均每季度复合增长率则为10%,P2P业务对TPV的贡献率在2018年第四季度已上升至24%。

(数据来源:公司各季度财报,市值风云)

四、财务分析

1、成长能力

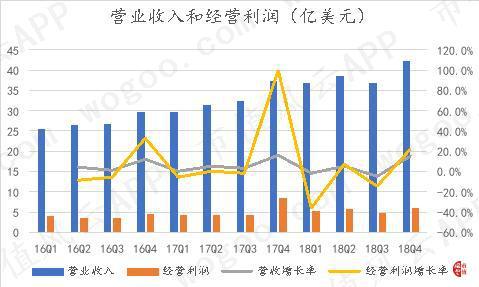

2016年-2018年,公司每季度的营收总体上呈现上升趋势,平均每季度营收的复合增长率为4.7%。2018年第四季度,公司营收创历史新高,达42.3亿美元。

虽然第四季度的营收增幅通常要大于其余各季度,但结合各年的总体情况看,营收的季度性效应并不明显,不存在单季度营收占全年营收的比例超过30%的情况。

(来源:公司2017年报)

2018年第四季度,公司实现经营利润5.98亿美元,居2018年各季度之首。

经营利润增幅基本上与营收增幅的变化较一致,除了2017年第四季度外,该季度由于公司与Synchrony Financial签订信贷合作协议,向对方兜售了一笔PayPal Credit的信用贷款,导致当期经营利润大幅增长。

(来源:公司2017Q4财报)

2、盈利能力

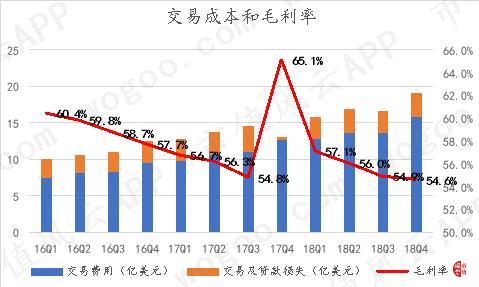

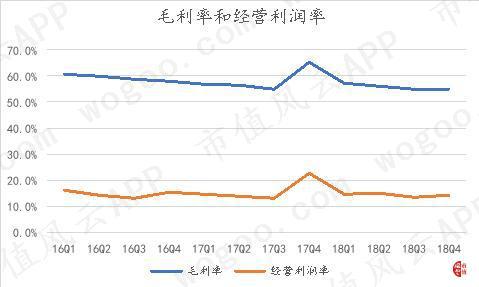

2016年-2018年,公司毛利率总体上呈现下降趋势。2018年第四季度,毛利率已从2016年第一季度的60.4%下降到当前的54.6%。

毛利率下降的原因在于交易成本的过快上升。交易成本(Transaction cost),我们可以简单理解为公司的营业成本,根据计算,2016年-2018年,交易成本平均每季度的复合增长率为6%,而营收平均每季度的复合增长率只有4.7%。

(来源:公司各季度财报)

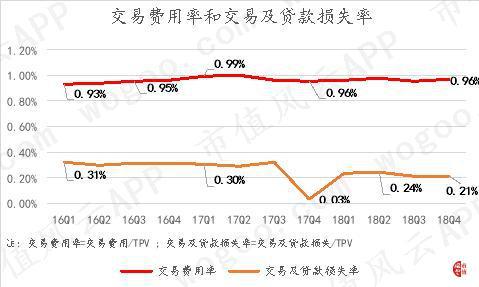

公司的交易成本可分为交易费用(Transaction expense)和交易及贷款损失(Transaction and loan losses)。

其中,交易费用是公司最主要的交易成本。以2018年第四季度为例,在公司当期支出的19.2亿美元的营业成本中,交易费用为15.8亿美元,占比达82%以上。

交易费用,主要是指客户在用公司的支付平台进行支付时,公司从客户的信用卡、借记卡等银行账户、电子钱包软件或者其他资金来源中划拨客户的资金时,必须向资金来源机构支付的付款处理成本。

公司把客户的支付资金来源构成称为“资金组合”,资金组合的改变会影响公司的交易费用率,比如,公司从外部来源(如:信用卡)划拨现金而产生的付款处理成本要比于内部来源(如:PayPal账户余额和PayPal Credit)高。

近年来,随着公司的支付平台业务的扩大和全球化市场的发展,公司的资金组合也在扩大。以公司产品PayPal为例,PayPal在全球各个地区市场向客户提供的不同收付款方式,比如在中国,PayPal同时接受银联、万事达、Visa、Discover(美国信用卡体系)和JCB(日本信用卡体系)等多种支付方式。

资金组合的扩大,导致公司近年来的交易费用率有所变化。在2018年第四季度,交易费用率为0.96%。

(数据来源:公司各季度财报)

交易和贷款损失,包括客户在公司的支付平台遭遇欺诈时,公司赔偿给客户的损失;公司给予合作客户的回扣;以及PayPal Credit产生的坏账损失等。

一般来说随着公司TPV的上升,公司产生的交易和贷款损失也会有所增加。而公司的交易及贷款损失率从2016年第一季度0.31%下降到2018年第四季度的0.21%,反映了公司近年来的风险控制和坏账管理能力有所加强。

2018年第四季度,公司的经营利润率(Operating margin)为14.2%,相比2016年第一季度的16%,公司近年来的经营利润率略微下降,但下降幅度要小于毛利率。

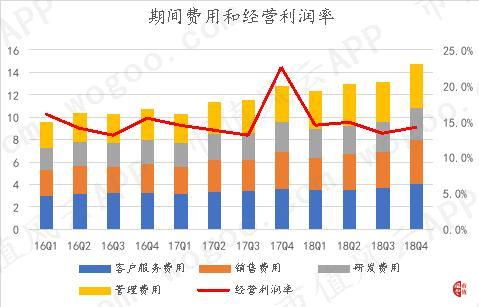

根据公司财报,除了交易费用和交易及贷款损失构成的交易成本之外,公司的经营费用(Operating Expense)还包括:客户服务费用(Customer support and operations)、(Sales and marketing)、研发费用(Product development)和管理费用(General and administrative)。

(来源:公司各季度财报)

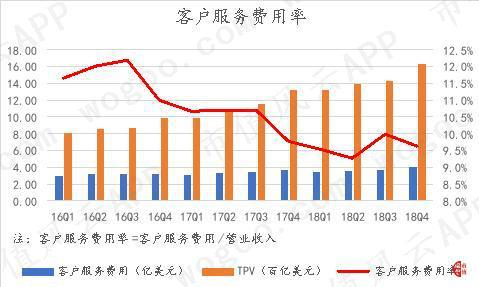

客户服务费用,主要包括公司为客户提供24小时呼叫支持产生的费用、公司的站点操作和维护支付平台的其他基础设施费用、以及公司各运营中心发生的其他费用等。

通常,客户服务费用的支出会随着TPV的增加而上升。不过,近年来公司各季度的客户服务费用率下降较快,到了2018年第四季度,客户服务费用率为9.6%。随着公司在一定区域范围内客户规模的扩大,分摊到每个客户的固定成本有所下降。

(数据来源:公司各季度财报,市值风云)

销售费用,主要包括公司为了获取客户、发展业务的销售和营销项目成本,比如旨在增强全球品牌认知度和推动消费者参与的活动和在线广告。

过去三年里,公司销售费用的平均每季度复合增长率为4.8%。而进入2018年后,公司销售费用的增速加快,2018年第四季度的销售费用为4亿元,较去年同期增长了18.6%。

不过,由于公司营收的强劲增长,最终销售费用率的总体变化不大,2018年第四季度,公司的销售费用率为9.2%。

(数据来源:公司各季度财报,市值风云)

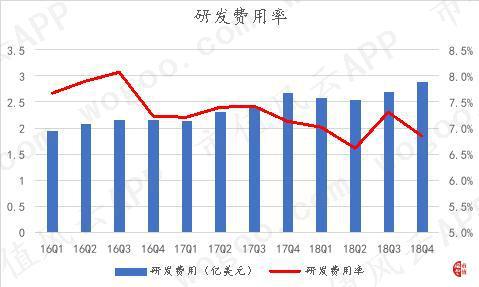

公司的研发费用主要包括开发新的支付平台和产品,以及对公司收购的支付平台及产品进行技术改进而支付的费用。

2016年-2018年,公司研发费用的平均每季度复合增长率为3.6%。2018年下半年开始,公司的研发费用增加,第四季度的研发费用支出为2.9亿元,较去年同期增长了8.2%。

原因是公司2018年下半年展开的大额收购活动较多,集中完成了对人工智能零售系统开发商Jetlore、远程支付平台HyperWallet和反诈骗风险管理平台Simility的收购,导致研发费用和研发费用率都有所回升。

(数据来源:公司各季度财报,市值风云)

公司的管理费用包括法律、人力资源、财务、风险合规、行政等服务产生的费用。公司的管理费用率各季度之间的波动较小,2018年第四季度为9.2%。

(数据来源:公司各季度财报,市值风云)

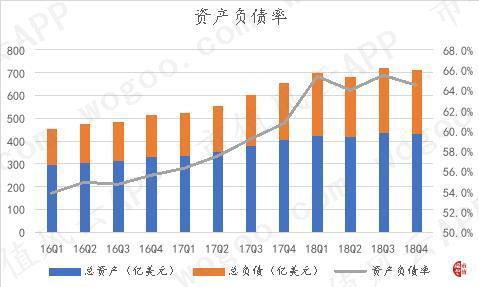

3、偿债能力和现金流状况

2016年-2018年,公司的总资产和总负债规模都在不断扩大,资产负债率也在一路走高。2018年第四季度,公司的资产负债率达到64.5%。

(数据来源:Choice金融终端)

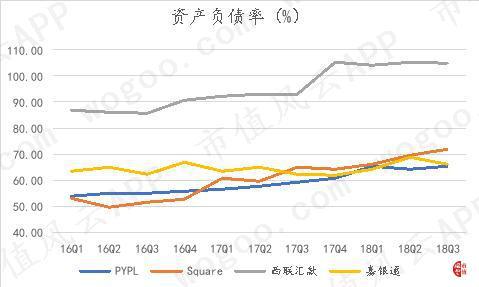

不过,对于PayPal Holdings Inc这类支付行业的金融科技公司来说,60%以上的资产负债率相当常见。

公司的资产负债率和移动网络支付商Square,以及电子支付公司嘉银通较相近,2018年第三季度,三家公司的资产负债率分别为65.4%、71.8%和65.9%。

(数据来源:Choice金融终端)

就烧钱率指标来看,公司从2018年第二季度开始,同时实现了正的经营活动现金流入和投资活动现金流入。2018年第三季度,公司经营活动现金流入46.7亿美元,原因是公司在当期完成了对同步金融公司的贷款组合销售。

2016年-2018年,公司总共流出了10亿美元。

(数据来源:Choice金融终端,市值风云)

截至2018年第四季度,公司的现金及现金等价物为132亿美元。

公司账面上的现金及现金等价物在进入2018年后大幅增加,原因是公司在2017年底与同步金融公司签订了持续到2018年第三季度结束的贷款组合销售协议,获得了大量现金流入。

(数据来源:Choice金融终端)

不过,作为一家成长型的独角兽公司,PayPal在股东回报这方面上显得有些不足。公司上市至今从未有过分红,并且在年报中爽快地表示:“分红是不可能的,未来也是不可能分红的。”

(来源:公司2017年报)

结语

继承了eBay的支付业务,独立分家出来的PayPal近年来的成长颇为迅猛,大有雏凤清于老凤声。

纵观PayPal这些年的成长轨迹,我们也能看出这位北美“支付宝”,如今意欲打造全球性的全方位金融科技帝国的野心。

近年来,支付宝、微信支付等国内支付巨头的海外动作也可谓频频,而PayPal也一直试图从目前仍由支付宝称霸的中国第三方支付市场中分一杯羹。

作为昔日阿里手下败将的eBay,也许将来会以另一种方式再次狭路相逢:从eBay分离出来的PayPal,或许有朝一日会与支付宝棋逢对手、为争夺电子支付的市场份额重新再战。

而这场战事是否会起,仍未可知。

来源:微信公众号:市值风云 作者:扶苏

搜索更多: PayPal