来源:新浪财经《BUG》栏目 周文猛

大众熟知的比格餐饮国际控股有限公司(简称:“比格比萨”),正在冲刺港股IPO。

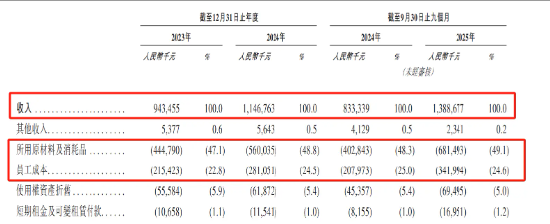

近日,比格比萨递交招股说明书,准备在港交所上市。招股书显示,2023年—2024年及2025年前三季度,比格比萨营收分别为9.43亿、11.47亿元、13.89亿元。然而,营收增长的同时,原材料及消耗品成本、员工成本等支出费用增长,也在拉低公司的利润率水平。

《BUG》栏目统计发现,2023年—2024年及2025年前三季度,比格比萨归母净利润仅4751.8万元、4173.7万元及5165.1万元,归母净利润率分别为5.0%、3.6%、3.7%,呈下滑趋势。

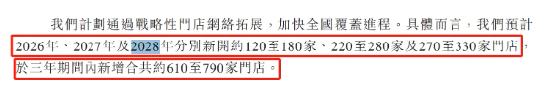

更加值得注意的是,据招股书说明,未来三年,比格比萨预计新增约610至790家门店,门店规模或扩增超2倍。高速扩张之下,不断攀升的门店卫生、食品安全及营销宣传等管理难题,也正在成为比格比萨创始人赵志强的“心头大患”,致其多次发表巡店视频批评门店卫生及操作规范问题。

门店激增,利润率却在下滑

招股书显示,截至2025年9月30日,比格比萨在中国28个省、105个市运营合共342家门店,其中包括265家自营餐厅。而在2026年—2028年,比格比萨预计分别新开约120至180家、220至280家及270至330家门店,三年合计新增约610至790家,增长约1.78倍-2.31倍。

《BUG》栏目统计发现,2023年-2025年前三季度,比格比萨净增自营门店数量分别为17家、31家、91家,加盟门店数量分别1家、9家、1家,期内累计增加门店分别为18家、40家、92家。这意味着,比格比萨若想完成未来三年新增610家-790家门店数量的节奏,公司门店扩张速度将保持每年约1倍的速率。

然而,从比格比萨近几年营收增长的情况来看,虽然门店数量的扩增提升了公司营收体量,但公司的利润增速,却并不稳定。2023年—2024年,比格比萨营收分别为9.43亿、11.47亿元。同期,公司归母净利润仅4751.8万元、4173.7万元,其中2023年至2024年利润下滑12.2%,对应各期归母净利润率分别为5.0%、3.6%,呈下滑趋势。

2025年前三季度,比格比萨营收13.89亿元,上年同期营收8.33亿元;期内利润为5165万元,上年同期的期内利润为3243万元;期内利润率为3.7%,上年同期利润率为3.9%,较上年同期下降0.2个百分点。

据招股说明书,公司利润率下滑主要由餐厅网络扩张使得所用原材料及消耗品增长及门店员工福利改善导致。这意味着,在可以预见的2026年-2028年内,伴随公司门店数量的持续提升,公司利润率仍有可能进一步下滑。

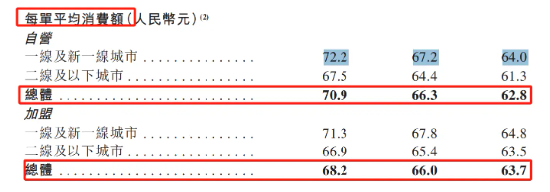

《BUG》栏目注意到,2023年至2024年及2025年前三季度,比格比萨自营门店每单消费额分别为70.9元、66.3元、62.8元,加盟门店每单消费额分别为68.2元、66元、63,7元,无论自营门店还是加盟门店,每单消费额均出现明显下滑。

更加值得注意的是,比格比萨还面临资产负债率高、融资风险高等潜在风险。截至2025年9月30日,比格比萨总负债8.38亿元,总资产9.01亿元,资产负债率超93%;2024年总资产5.54亿元,对应总负债5.43亿元,资产负债率98%;2023年总资产4.09亿元,总负债4.39亿元,资产负债率107%。

相比海底捞等头部餐饮企业,比格比萨资产负债水平明显高于行业水平,且超过了监管及银行机构融资贷款的70%警戒线。而对于加速扩张(包括开设新门店)可能导致的更多风险与不确定性,比格比萨在招股书中也提示道:“我们的运营系统或许配置不足,难以有效应对此类挑战”。