|

但实际上,这或许是皇氏集团欠款抵押的无奈之举。去年上半年,皇氏集团曾向君乐宝寻求超2.6亿元贷款,并将来思尔乳业和来思尔智能化乳业两家子公司32.9%的股权作为贷款质押担保。

除此之外,前三季度,皇氏集团原子公司“来思尔智能化乳业”转让云南来思尔物流有限公司10%股权,收益303.12万元;另一家子公司“农光互补(广西)”转让“安徽绿能科技”80%股权,收益677.19万元。

若将此类非经常性损益扣除后,公司前三季度呈现亏损状态,净亏损为0.36亿元。

下调未来三年业绩目标

随着上述几家子公司股份转让相继完成,来思尔乳业自7月起不再并入皇氏集团报表,负责光伏业务的安徽皇氏绿能科技有限公司8月起也不再纳入合并报表。这也意味着,公司在乳业和光伏两大板块的业绩都将受影响,也让市场和投资者对其业绩目标完成情况感到担忧。

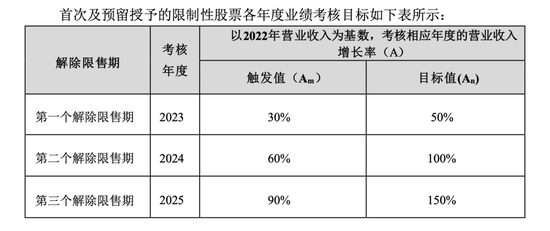

追溯到去年底,皇氏集团发布了一则激励计划,拿出4799.3万股限制性股份(占总股本的5.73%)制定业绩激励计划,激励对象包括公司董事、核心管理层、中层及核心骨干(146人)。营收增长率是重要解除限售条件,以2022年年收入为基数考核未来三年的营收增长情况,2023-2025年,公司解除限售期的业绩增长率目标值分别为50%、100%、150%。

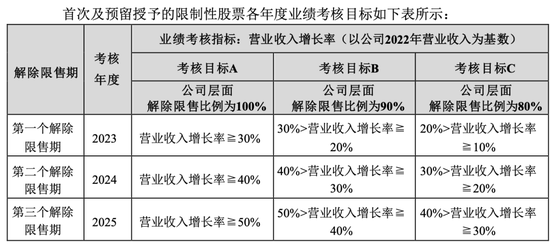

然而今年“卖子抵债”后,公司于10月宣布下调激励计划,并表示由于来思尔乳业和安徽绿能出表,大幅降低了公司2023年-2025年的营业收入水平,原股权激励计划业绩考核目标已无法和公司目前所处的经营环境与经营情况相匹配。若公司继续实行原业绩考核目标,将极大地削弱激励性。调整后的业绩考核指标依然是营收增长率,但增长目标放低至20%-50%之间。

值得注意的是,下调后的增长目标能否达成也要打一个问号。

皇氏集团最近三年营收增长率分别为10.51%、3.15%、12.54%,将时间线拉长到最近十年,也仅2015年和2016年的增长率在上述区间内。下半年,来思尔乳业和安徽绿能不纳入合并报表后,公司增长率还将进一步受到影响。

来源:国际金融报 共2页 上一页 [1] [2]

|