|

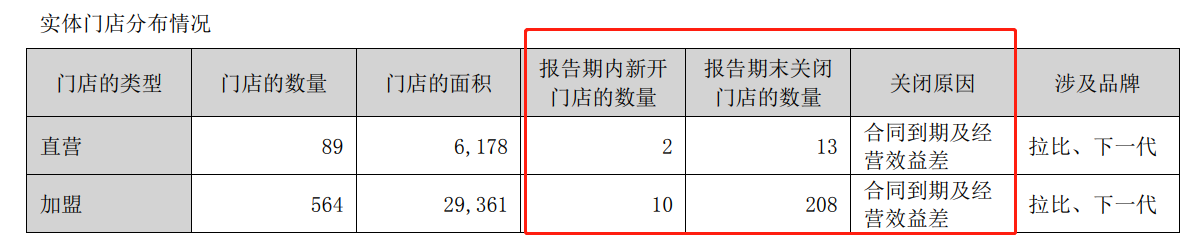

2023年上半年,公司直营门店由去年同期的107家下降至89家,净减少18家,2023年上半年关闭门店数量13家;加盟门店由去年同期的788家下降至564家,净减少224家,2023年上半年关闭门店数量208家,门店关闭原因为合同到期及经营效益差。

(资料来源:公司半年报)

从直营门店单点收入来看,线下直营门店的经营状况也似乎并未随着疫情的放开而出现好转, 2023年上半年直营门店店均收入为21.41万元,而去年同期的直营门店店均收入为23.33万元,同比下降8.23%。线下门店的大幅减少,特别是加盟门店的大规模闭店,或并不利于公司扭转业绩颓势,若2023年下半年维持该闭店速度,公司营收规模或增长乏力。

除此之外,公司的盈利能力考量指标销售毛利率和销售净利率更是连续同比下降。公司销售毛利率由2020H1的58.75%下降至2023H1的53.21%;销售净利率由2020H1的12.81%下降至2023H1的7.34%。

最后除了母婴市场景气程度下滑、公司盈利能力下滑外,金发拉比的库存状况也不容乐观,2023年上半年,公司的存货规模为1.06亿元,占全部资产比重11.32%;存货周转天数高达413.32天,这或说明公司产品从完成生产到实现销售大约需要超一年的时间。

韩妃投资亏损难止 医美业务反成拖油瓶?

母婴业务增长乏力,金发拉比在2021年盯上了热门风口——医美。2021年4月,金发拉比斥资2.38亿元现金收购了韩妃投资36%的股权,并借此拿到医美赛道的入场券。

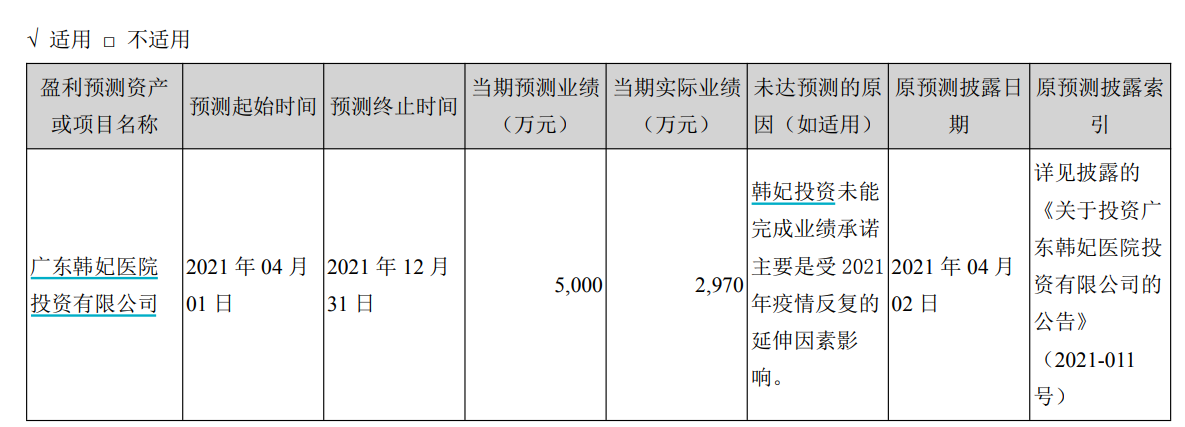

然而,收购韩妃投资进军医美业务后,似乎并未给金发拉比的业绩带来正向动力。在此次交易中,转让方及担保方就目标公司 2021 年度、2022 年度扣非后归属母公司所有者净利润做出业绩承诺:目标公司在2021年和2022年的扣非后归属母公司所有者净利润分别不低于5000 万元和6000 万元。

2021年,金发拉比当期实际业绩为2970万元,远低于业绩承诺所列示的5000万元。2022年6月,公司发布对业绩承诺进行了调整。据公司调整后的业绩承诺:“如目标公司 2022 年经审计的归属母公司所有者的净利润(扣除非经常性损益) 加上 2021 年归属母公司所有者的净利润(扣除非经常性损益)合计超过 11,000 万元, 则视为目标公司实现承诺利润”。

(资料来源:公司公告)

2022年韩妃投资非但未能完成业绩承诺,甚至还出现了亏损的状况,净亏损5474.75万元。很显然,公司2021年和2022年的扣非净利润之和是不达标的。

因此,金发拉比在2022年根据长期股权投资权益法核算确认了1630.41万元的投资损失,并计提了6063.34万元的长期股权投资减值准备,这都对去年整体业绩产生了较大影响。

但值得关注的是,在公司调整后的业绩承诺中还进一步提到:“如目标公司 2021 年、2022 年两年合计实现的归属母公司所有者的净利润未达到 11000 万元,则乙方承诺目标公司在2023年和2024年的扣非归母净利润分别不低于7800万元和8500万元,两年合计16300万元。”

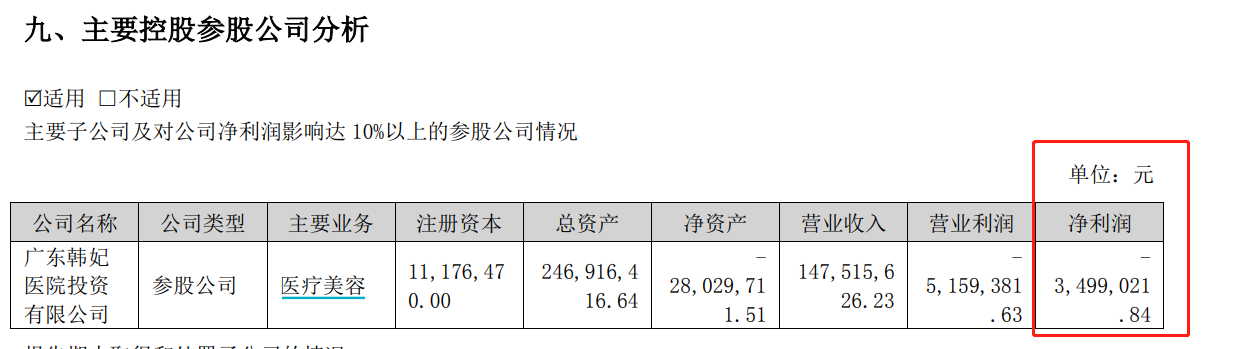

据公司半年报,2023年上半年,摆脱了疫情反复对线下门店经营的影响后,韩妃投资业绩依旧未能扭亏,净亏损349.9万元,业绩或依旧难达标。若韩妃投资业绩仍未达标,金发拉比可要求现金赔偿,但或也会通过投资损失及长期股权投资减值准备计提等进一步拖累公司整体业绩。

(资料来源:公司半年报)

来源:新浪财经上市公司研究院 新浪证券 作者:新消费主张/cici 共2页 上一页 [1] [2]

|