|

来源:新浪财经上市公司研究院 新浪证券 作者:新消费主张/cici

近日,九牧王发布2023年业绩中报预告,预计2023年上半年归母净利润约为0.82亿元-0.98亿元,同比扭亏为盈。看似业绩扭亏高增,实则是因为九牧王前一年年业绩低迷,2022年是九牧王上市12年以来首次出现业绩亏损的年份。从业绩预报看,九牧王2023年中报净利润水平尚未恢复至2021年中报水平。

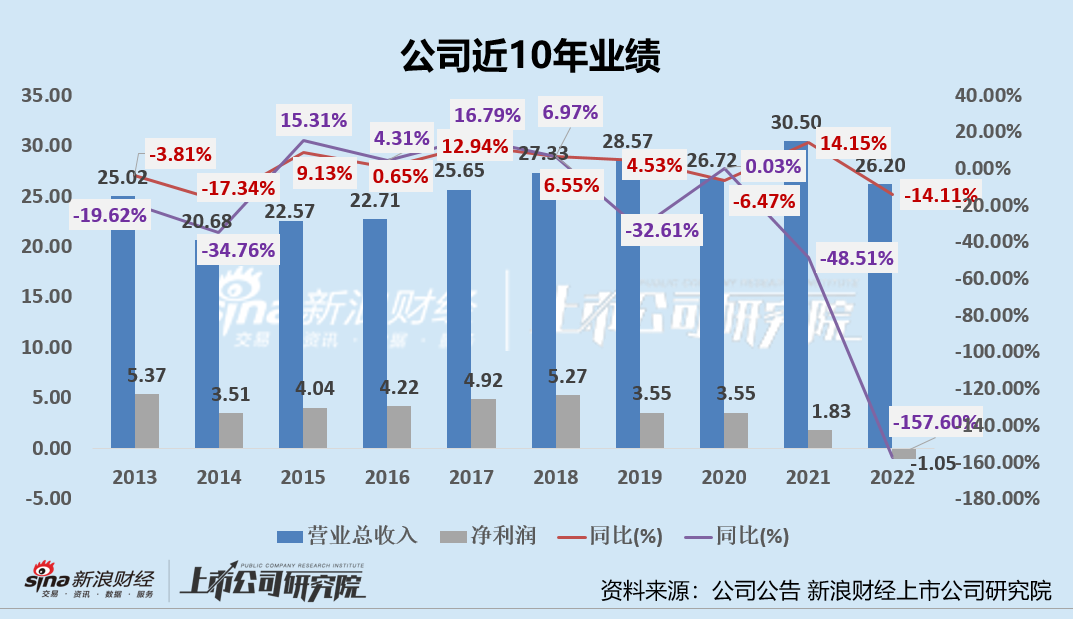

纵观近10年九牧王企业的发展,或只有用“原地踏步”形容最为合适。首先,公司营收仅从2013年的25.02亿元,增长至26.20亿元,净利润更是由2013年的5.37亿元降至亏损1.05亿元。

导致九牧王业绩原地踏步、盈利收紧甚至亏损的原因有很多,如公司存货规模居高不下致存货跌价准备计提的增长、公司炒股致金融资产损失等,而最核心的问题则是公司品牌、渠道、产品力布局“后知后觉”,均出现不同程度老化,在激烈的C端市场竞争中或难以再突破重围。

销售额10年原地踏步 库存积压致存货减值、炒股拖累业绩

历时十年,九牧王营收“原地踏步”仅从25.02亿元增长至26.20亿元,然而盈利水平却大不如以往,从5.37亿元下降至亏损状态,2022年公司净利润亏损1.05亿元。

纵使是近期九牧王发布了2023年半年度业绩扭亏为盈的预告,预计2023年半年度的净利润8200万元到9800万元,将实现扭亏为盈,但依旧未能恢复至2021年中报前的水平。

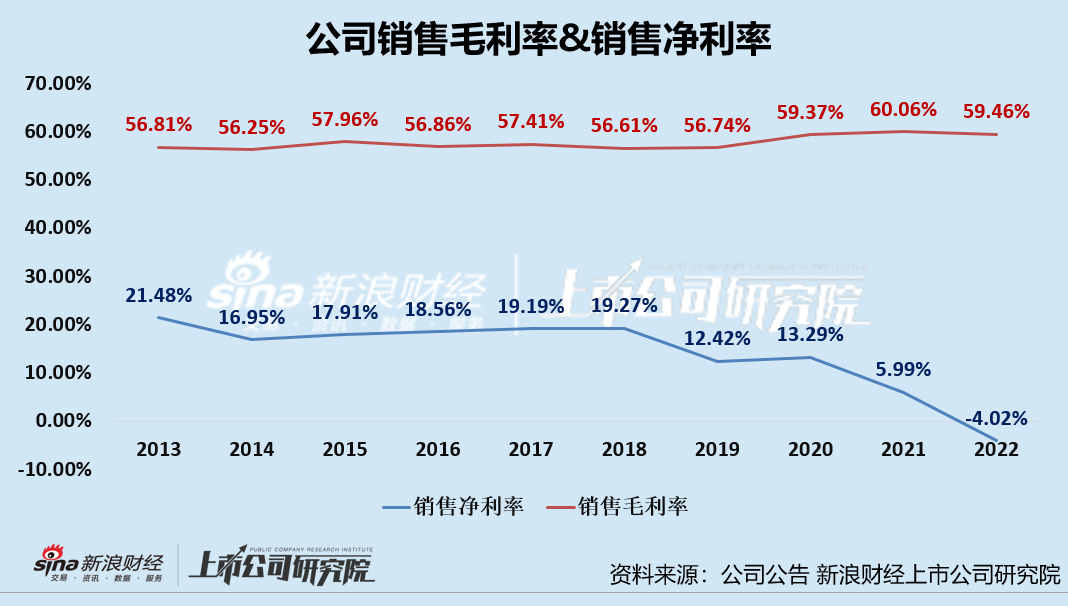

另外,从盈利能力参考指标来看,公司销售毛利率相对稳定,2020-2022年毛利率水平有些许提升,但销售净利率在2018年以后便开始大幅下降,由2018年的19.27%下降至2022年的-4.02%。

首先,公司2020年后净利率的大幅下降与公司清理渠道库存、计提存货跌价准备、炒股亏损等都有关系。

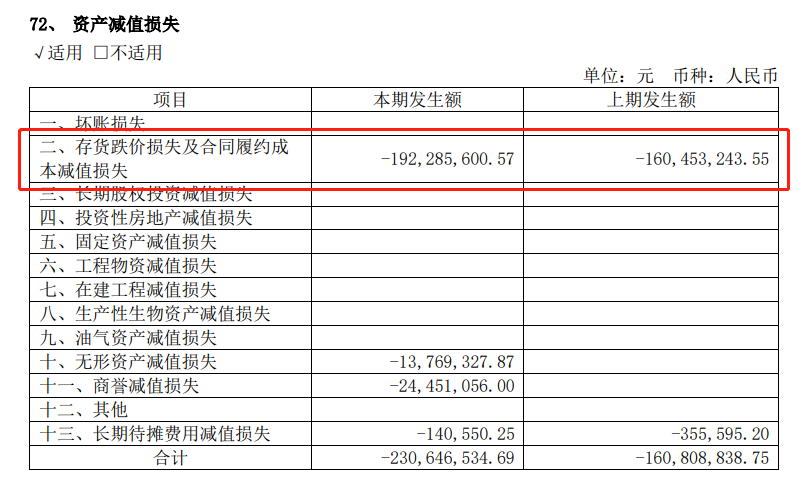

2019-2022年,九牧王的存货分别为8.73亿元、7.6亿元、9.09亿元、8.32亿元,存货居高不下且公司存货主要是库存商品。2019-2022年,公司分别计提存货跌价损失及合同履约成本减值损失1.55亿元、2.01亿元、1.60亿元、1.92亿元。

(资料来源:公司年报)

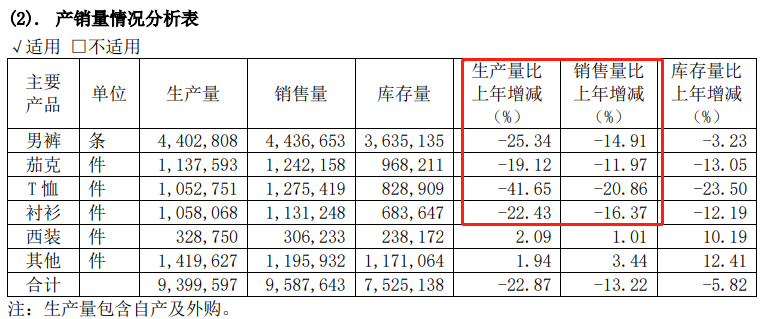

从公司产品产销状况可以看出,公司依旧处在缩减生产清库存的状态中。2022年公司的绝大部分产品的生产量和销售量均出现了下滑,生产量下滑幅度要远高出销量下滑幅度,这或说明公司有意清库存所为。比如,男裤生产量同比减少25.34%,销售量同比减少14.91%。

(资料来源:公司年报)

除了产品库存的影响外,九牧王近年来“炒股成绩不佳”也影响了公司的业绩。据公司近日发布的2023年半年度业绩预告,受二级市场波动的影响,公司持有的金融资产损失在7500万到9000万之间,而2022年,公司证券投资公允价值变动损益为-1.24亿元。

(资料来源:公司年报)

造成九牧王业绩陷入颓势比较明显的问题,或就在于公司产品销售状况一般、库存压力依旧较大以及公司炒股亏钱等,而根本问题或在于九牧王对于品牌升级、渠道升级、产品升级、营销升级的后知后觉。 共2页 [1] [2] 下一页

|