和李渡珍酒宣传的高端白酒不同的是,珍酒倒挂严重,有些高端酒甚至只有经销商拿酒的一半价格,这无疑加重的了经销商库存压力,降低了销售积极性,而且亏损惨重,苦不堪言。

珍酒李渡主打高端的主要包括三款酒:珍30、李渡高粱1308和湘窖要情酒,价格在1500元以上。和招股书上珍30建议零售价1888元或1999元、李渡高粱1308建议零售价2308元和湘窖•要情酒建议零售价1699元不同的是,在天猫珍酒旗舰店,珍30售价只要1180元,李渡高粱1308只要2022元,湘窖•要情酒只要808,价格直接砍半。

珍酒李渡所谓的高端白酒,最后成了次高端,次高端成了中端。价格倒挂严重打击了经销商的积极性,因为出货就意味着亏损,“多卖多亏,少卖少亏”的背景下,经销商逐渐失去清库存和进货的动力。

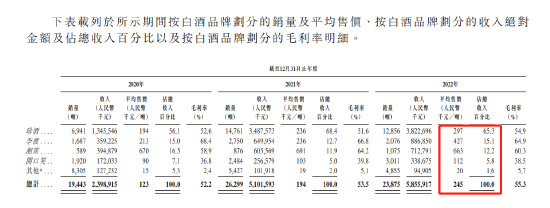

对于一家严重依赖经销商的白酒企业,经销商营收占比高达88.8%,在经销商积极性不高的情况下,珍酒李渡动销不足问题日益严重。根据公司财报,珍酒李渡的销量从2021年的2.63万吨降至2022年的2.39万吨,珍酒、李渡两大品牌销量全面下滑。

截至目前,珍酒李渡的存货周转天数持续延长。招股书显示,公司的存货由截至2020年末的17.37亿元,增加至截至2021年末的36.49亿元,并进一步增加18.3%至截至2022年9月30日的43.19亿元;存货周转天数也由2020年的517天增加至2022年9月底的571.6天。

朱丹蓬对新浪港股表示,“珍酒有第二茅台的美誉,但酱香酒爆发以来,珍酒整体表现并没有太多亮点,规模效应没有上来,品牌效应只局限于渠道端,消费端对珍酒的认知并不强”。针对珍三十售价倒挂问题,他表示,“整体来说,珍三十价格应该是偏低的,这跟珍三十品牌定位、人群定位、价格的定位是不匹配的。”

毛利率行业垫底,36倍的PE值得打新吗?

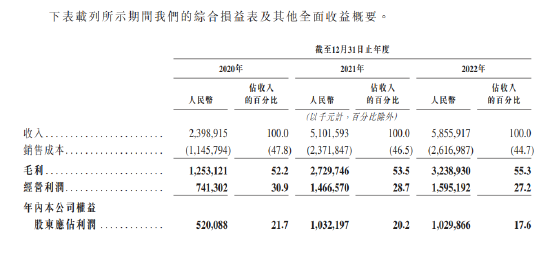

珍酒李渡全球发售书资料显示,2020年至2022年,公司分别实现营收23.99亿元、51.02亿元以及58.56亿元,营收增速大幅放缓;同期,公司分别实现毛利12.53亿、27.3亿以及32.39亿,毛利率虽然从52.2%增至55.3%,但依然处于行业垫底水平。

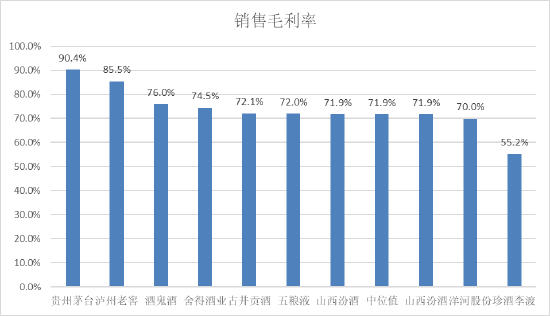

Wind数据显示,截至2022年前三季度,A股高端、次高端白酒毛利率超70%,放宽A股20家上市酒企来看,毛利率也普遍高于50%。行业头部的贵州茅台、泸州老窖毛利率分别在90%和85%以上,次高端的酒鬼酒、山西汾酒毛利率也超过70%。而珍酒李渡毛利率只有55%,远远跑输行业平均。

对于珍酒李渡毛利率偏低问题,此前朱丹蓬解释称,因为珍酒尚未形成规模化、集约化,所以它整体偏低了一点。不过,正如前文分析,由于珍酒李渡名义上主打高端,实则更多的集中在中端酒,这无疑削弱了毛利率水平和盈利能力。

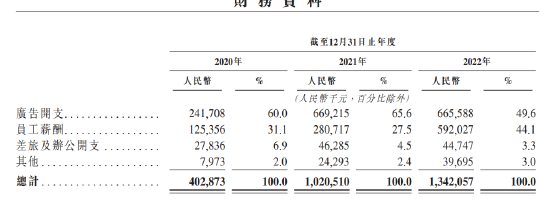

此外,珍酒李渡还有一个比较棘手的问题,由于品牌效应不强、消费者认可度不高,珍酒李渡销售端困难;而且销售渠道存在的价格倒挂等问题,让严重依赖经销商的珍酒李渡销售及营销开支远远高于茅台等头部企业,也高于行业平均。

财报显示,于2020年、2021年及2022年,珍酒李渡销售及经销开支分别为4.03亿元、10.21亿元及13.42亿元,于同期分别占公司总收入的16.8%、20.0%及22.9%。同期,广告开支分别为2.42亿、6.69亿以及6.66亿,三年时间,广告砸了15.77亿元。

毛利率偏低、各项成本开支高企,带来的后果就是公司净利率持续走低,净利率从21.7降至17.6%,近三年盈利分别为5.2亿、10.32亿以及10.3亿。

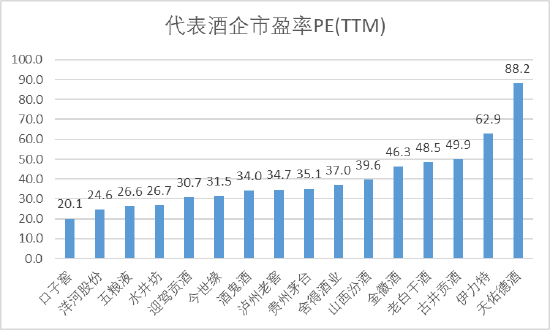

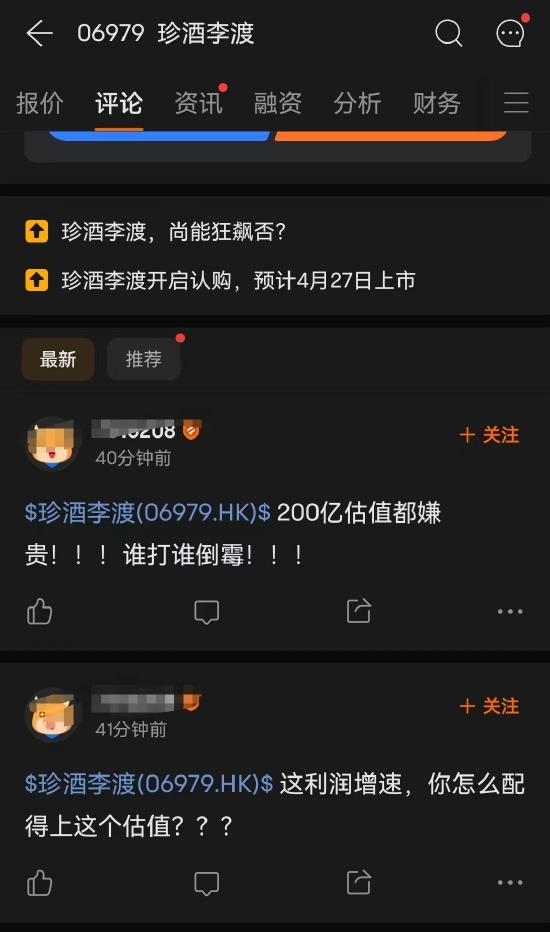

但是,根据公司招股公告,公司定价介乎10.78港元至12.98港元,对应市值分别为352.65亿港元至424.62亿港元,对应市盈率则为30至36倍。30到36倍的估值和茅台、酒鬼估值相当,远超五粮液、洋河股份。对于估值洼地的港股来说,这个估值无疑是偏贵的。

正如前文社区平台截图所说,“好贵,不如买茅台、五粮液、泸州老窖”,甚至有网友表示,“200亿估值都嫌贵,谁打谁倒霉”!

写在最后:

虽然说珍酒是有望成为港股白酒第一股,但珍酒无论从质地还是资本方面都和头部酒企存在较大差距,而30倍以上的估值背后,盈利孱弱、价格倒挂和营收、净利增速放缓的问题比较突出。

朱丹蓬对新浪港股表示,“整体来看,无论从产业端、渠道端还是消费端,珍酒未来上市整体表现都不会很明显。随着未来平民化、亲民化趋势加快,酱酒将进入强者恒强,弱者更弱的节点,所以珍酒未来发展前景备受考验”。

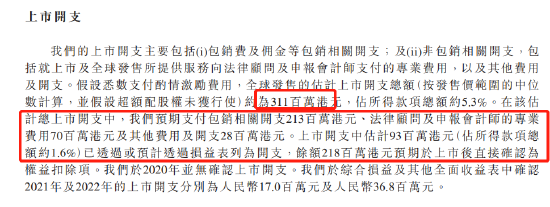

从资本市场来说,珍酒本次没有引入基石,上一个没有基石的北森三日股价腰斩,这对于珍酒来说,不是一个好消息。虽然没有引入基石,但公司为了上市疯狂砸了3个亿的上市开支,保荐人和包销商高盛、中信建投是最大赢家,而中金公司和KKR也有汤喝。

上市之前,公司共计引入两轮投资者,分别是大中华网讯和有着“华尔街之狼”之称的私募股权巨头KKR。在2021年,公司应付股息分别为1.357亿和1.448亿,即应付KKR分别为923万和2347万元,总共3270万,但由于定价问题,私募巨头KKR上市即浮亏。

2021年11月KKR投资3亿美元,2022年6月再度投资5亿美元,两次成本分别为1.76美元和1.78美元,成本高达13.82港元和13.97港元。上市定价最高12.98港元,持股市值最高58.42亿港元,这意味着KKR上市即面临投资浮亏几个小目标(包括分红3270万)。

来源:新浪港股

共2页 上一页 [1] [2]