|

股价曾一度低于发行价

从规模上看,宁德时代此次450亿元的定增规模超过2021年全年整个新能源汽车产业链所涉及的增发募资规模的总和。Wind数据显示,2021年新能源汽车产业共计发生增发事件16件,合计募资399.19亿元。

宁德时代此次定增的独家保荐机构中信建投也表示,此次认购金额超过募集资金规模的2倍以上,为同类型项目的最大认购倍数,同时也是注册制以来最大再融资项目、创业板市场最大再融资项目、全市场询价方式并以现金全额认购的最大再融资项目。

同时,本次发行价格达到申购报价日前一交易日收盘价的92.80%,该比率系2022年以来新能源行业询价股票定增项目最高水平,亦是近年来新能源行业询价股票定增项目最高水平之一。

不仅募资额度高,从参与对象看,宁德时代此次定增也受到机构热捧。

公告显示,宁德时代在有效申报时间内共收到42家投资者的申报意向,最终有22家获配,包括麦格里银行、J.P摩根、高瓴HHLR等国际大行及国际著名投资机构,太平洋保险、泰康资产等保险及旗下资管公司,财通基金、博时基金等公募基金及其资管子公司,广发证券、国泰君安等券商。其中获配额度最高的是国泰君安,共获配46.64亿元。

值得注意的是,截至今年3月末,高瓴资本持有宁德时代3884.19万股,持股比例为1.67%,为后者第八大股东。如若加上此次定增所获配的731.71万股,高瓴资本对宁德时代的持股比例将进一步提升。

尽管有众多机构积极参与宁德时代的此次定增,但这些机构最终的盈利情况仍存在不确定性。

事实上,自2021年8月12日收盘后发布定增预案以来,宁德时代股价已走完一段波动行情。该公司股价从8月12日收盘时的502元/股,一路上涨至同年12月3日盘中触达的692元/股历史最高点。但此后,即进入下行区间至今年5月5日盘中触达353元/股的阶段低点,后股价则持续上涨至今。

也即,尽管当前宁德时代的定增发行价低于股价,但鉴于不到1个月前该公司股价还曾一度低于发行价,此次定增的参与对象的最终盈利情况仍存在不确定性。

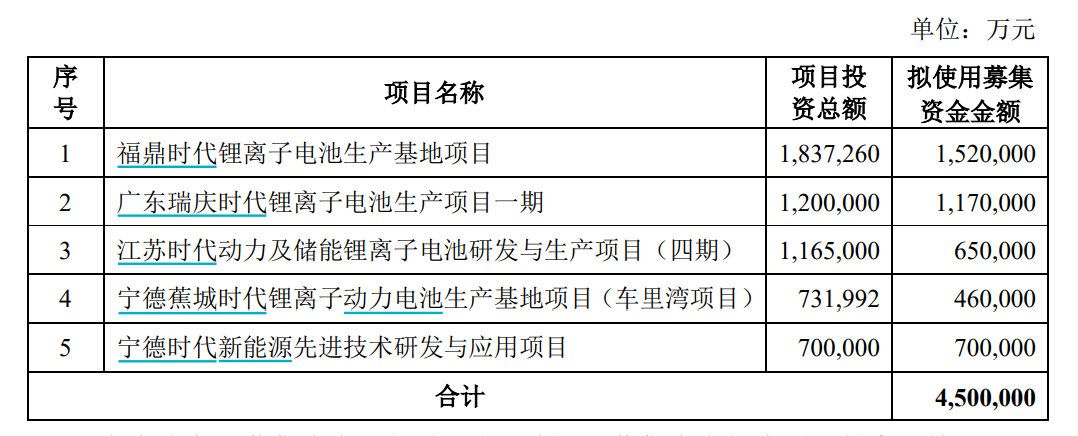

此外,宁德时代在定增报告书中表示,此次定增所募资金中的152亿元、117亿元、65亿元和46亿元将分别用于宁德时代福鼎时代锂离子电池生产基地项目、广东瑞庆时代锂离子电池生产项目一期、江苏时代动力及储能锂离子电池研发与生产项目(四期)、宁德蕉城时代锂离子动力电池生产基地项目(车里湾项目),此外还有70亿元拟用于宁德时代新能源先进技术研发与应用项目,并不包括购买理财产品。

对此,宁德时代表示,公司在保证公司正常运营和资金安全的基础上,对部分闲置募集资金进行现金管理,未与募投项目的实施计划抵触,不影响募投项目的正常进行,不存在变相改变募集资金投向和损害股东利益的情况。

宁德时代定增拟募投项目

数据来源:公司公告

来源:投资时报 研究员 卓玛 共2页 上一页 [1] [2] 搜索更多: 宁德时代 |