报告期内,叮当健康资产负债率高达187.92%,同时高营业成本拖累净利润,毛利率逐年下滑,行业竞争压力较大

大数据服务大健康。

近日,为大众提供实时数字医疗服务的叮当健康科技集团有限公司(下称叮当健康)再次向香港证券交易所递交招股说明书,申请在港股主板上市。

本次IPO是叮当健康在2021年6月提交的招股书失效后的再次尝试。此次,叮当健康拟募集资金将用于业务扩张,如进一步开发智慧药房网络;用于优化技术系统及运营平台,提升服务及业务,例如建立医生及药师的专业架构;用于潜在投资及收购或战略合作,以及拓展经营的医疗产业价值链;用于营运资金及其他一般公司用途。

《投资时报》研究员查阅叮当健康招股书注意到,2019年—2021年(下称报告期),该公司营收规模增长明显,但增收不增利,各期净利润均为负,三年累计亏损27.93亿元,且资产负债率高达187.92%。同时,公司各期营业成本占比均超六成,毛利率逐年下滑。另外,该公司自营平台收入不及第三方平台,行业竞争压力大。

三年累亏27.93亿

叮当健康成立于2014年,自成立起一直通过开创在线至线下解决方式为主导的实时药品零售及医疗咨询,主要产品服务包括快药、在线诊疗及慢病与健康管理;此外,亦为用户提供临床预约、心理咨询及其他服务。

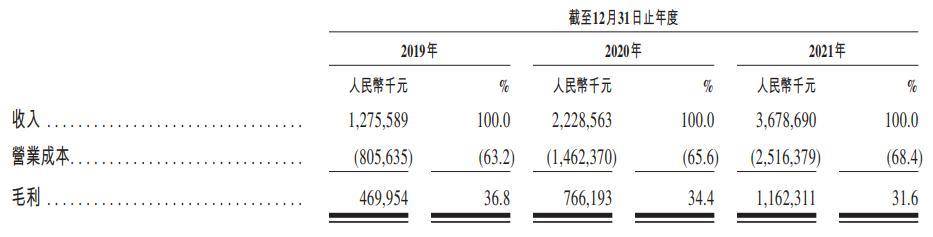

招股书中显示,叮当健康各期营业收入分别为12.76亿元、22.29亿元及36.79亿元,2019年至2021年的收入增速分别为118.20%、74.69%及65.05%,可见,叮当健康收入规模增长明显,但增速有所放缓。

而在营收大规模增长的同时,叮当健康的净利润却出现持续性亏损。报告期内,该公司净利润分别为-2.74亿元、-9.20亿元、-15.99亿元,三年累计净亏损27.93亿元。经调整后的净利润依然持续为负,分别为-1.23亿元、-1.49亿元、-3.30亿元,净亏损率分别为9.7%、6.7%、9.0%。

叮当健康在招股书中表示,有关净亏损的增加主要是由于大量营业成本、销售及营销开支以及一般及行政开支(主要由于以股份为基础的付款增加)所致。

“7x24小时、28分钟送达”是叮当健康为客户提供的即时购药体验,为此该公司自建药房及配送系统。截至报告期末,叮当健康已于中国建立分布于17个城市的348家智慧药房,并已召集一支超过2800名骑手的配送队伍。

如此重资产的运营模式也使得叮当健康的资产负债率居高不下。报告期内,该公司的资产规模始终低于负债规模,数据显示,公司各期资产负债率分别为158.09%、173.07%、187.92%;截至2021年末,叮当健康的资产总额为29.46亿元,负债规模却高达55.36亿元。

与此同时,该公司现金流也不容乐观,招股书显示,2019年至2021年及2022年1月末,该公司各期末的现金及现金等价物分别为1.45亿元、2.61亿元、15.53亿元及-9.45亿元。

报告期内,公司经营活动产生的现金流量净额也均为负,各期分别为-2.66亿元、-1.93亿元、-2.95亿元,主要归因于存货增加、贸易及其他应收款项和预付款项增加。

多年来,持续性的大规模亏损,叠加资产负债率居高不下、现金流不足,这或许也是叮当健康两度申请港股上市的重要原因之一。

多因素加大成本 毛利率下滑

《投资时报》研究员注意到,报告期内,叮当健康毛利分别为4.70亿元、7.66亿元及11.62亿元,相应的毛利率分别为36.8%、34.4%及31.6%。可以看到,虽然该公司毛利逐年增长,但毛利率却呈下降趋势。

叮当健康解释称,毛利率下降主要由于成本的增长速度高于收入的增长。

数据显示,叮当健康各期营业成本分别为8.06亿元、14.62亿元、25.16亿元,占当期营业收入的比例分别为63.17%、65.59%、68.39%;2020年及2021年的增速分别为81.5%及72.1%。

可以看到,叮当健康的营业成本均超六成,且在营业收入的占比逐年增高。《投资时报》研究员发现,叮当健康在购物补贴、营销投入、金融负债损失等方面都使得该公司的营业成本加大。

为鼓励重复购买,叮当健康向买家提供多种购物补贴选择,例如优惠券套餐。报告期内,该公司分别向用户提供2.08亿元、4.12亿元及7.23亿元的补贴。因此,从经营表现而言,公司的销售订单、注册用户总数、平均月活跃用户数及平均每月付费用户均于往绩记录期间大幅增长。

具体来看,叮当健康的销售及市场推广开支包括员工成本、推广及广告开支、折旧及摊销、技术服务费及其他费用。各期销售及市场推广开支分别为2.78亿元、4.41亿元、8.35亿元,占当期营业收入的比例分别为21.79%、19.78%、22.70%。

另外值得注意的是,叮当健康存在大额由优先股融资导致的金融负债损失。数据显示,该公司金融负债的公平值变动损失分别为1.51亿元、7.55亿元、9.12亿元,变动增速分别为400.8%及20.9%,且此亏损分别占当期净亏损的比例为55.11%、82.07%、57.04%,是净亏损的主要原因。

截至2021年12月31日,该公司按公平值计入损益的金融负债仍有46.51亿元,未来若发生变动损失,则可能持续性导致公司亏损。

叮当健康年度收入、营业成本及毛利情况

数据来源:叮当健康招股书

共2页 [1] [2] 下一页

搜索更多: 叮当健康