|

与同行表现迥异

从前几年的VD3市场报价可以看出,2017年VD3价格由于行业出清环保政策等各种因素影响,使得其价格大幅上涨,但是2019年其价格在回归,且VD3年末报价较年初报价跌幅超过70%。可以看出,2019年VD3价格跌幅巨大。

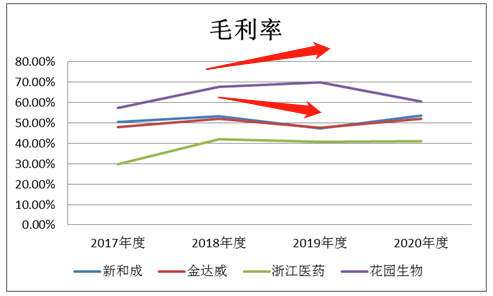

国产VD3的在2019年市场报价持续下滑,我们对比同行走势发现,2019年,新和成、金达威及浙江医药在这一年毛利率均出现了下滑趋势,与行业报价趋势趋同。而花园生物毛利率则一枝独秀,持续保持上扬。

毛利率上,花园生物的毛利率最高差距超过30%,最低也有10%左右。当然需要指出的是,以下是综合毛利率对比,这种差异可能不同产品结构不同造成了一定的不同。

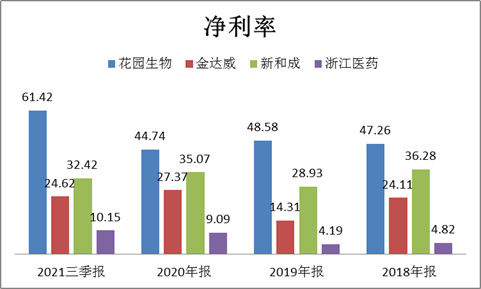

花园生物的净利率也是远超同行,最高差距超过50%,最低也有10%左右的差距。

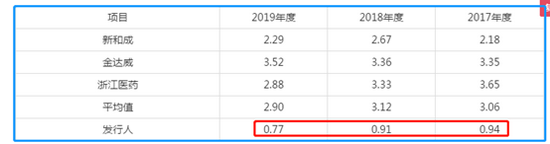

综上,可以看出,花园生物的毛利率与净利率遥遥领先于同行,但是其存货周转率却又较同行较低。

通过对比2017年至2019年的数据发现,花园生物的存货周转率明显低于同行,如下图:

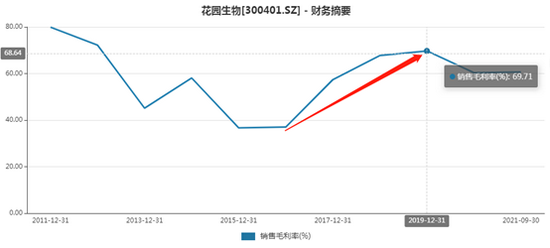

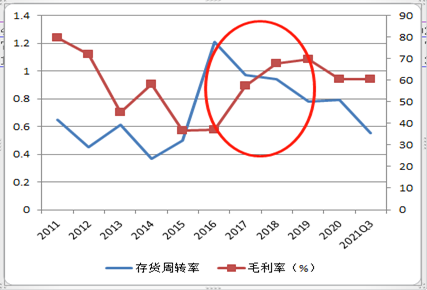

以上仅仅是同行对比,我们再通过对比其自身数据发现,花园生物毛利率2016年至2019年持续上涨,但是其存货周转率却持续下跌。

毛利率持续走强意味着产品竞争力强或公司产品较为畅销,但是事实是花园生物的存货周转率却持续走低。

财务专家马靖昊曾表示,“如果发现一家上市公司存货增加、存货周转率不断下降的同时,其毛利率却上升,且多年如此,基本上可以怀疑这家上市公司做了假账,原因为存货与毛利率呈负相关关系。”

那花园生物究这种背离特征是如何解释的呢?

对于毛利率远高同行,周转率远低于同行,花园生物将其归因为其工艺及公司相关副产品。

花园生物曾解释称,公司采用“分子蒸馏法” 以羊毛脂为原材料生产 NF 级胆固醇,采用“氧化还原法” 以 NF 级胆固醇为原材料生产维生素D3,相比于同行业上市公司直接外购 NF 级胆固醇生产维生素 D3,公司生产工艺独特,生产链条长,产品收率高,产量大,能够实现更低的生产成本。相较于帝斯曼所采用的发酵法生产工艺,公司采用的分馏萃取生产工艺,具有流程简单、成本低、收率高的特点,市场地位突出、竞争优势明显, 能够实现较高的毛利率。

而公司库存高则是因为公司战略储备的 25-羟基维生素 D3 原中间品等库存产品造成。

在建工程远超固定资产 在建工程进程缓慢

新浪财经鹰眼预警提示,花园生物的在建工程持续走高。在建工程由2019年年末的6200万元攀升至2021年三季报末的13.15亿元。

鹰眼预警还发现,公司在建工程远大于固定资产。截止三季报末,花园生物在建工程为13.15亿元,而其固定资产为4.24亿元。鹰眼进一步提示投资者,需要关注在建工程是否具有商业实质,账面价值是否公允,是否存在利用资产隐藏成本费用或占用上市公司资金等嫌疑。

以最大预算项目“年产1200吨羊毛脂胆固醇及8000吨精制羊毛脂项目”为例,该项目2018年7月31日规划,在该项目规划时其时间约定为一年半,即18个月完工。然而,根据集团报表披露的情况显示,该项目动工时间为2019年6月,将工程预期延长至今年年底。

值得一提的是,2020年11月9日就有投资者就该项目进度进行询问,公司解释称该项目预计将于在2021年三季度左右建成。根据2021年半年报显示,该项目工程累计投入占预算比例仅为51.44%。

花园生物上市后发起过两次定增,第一次定增募集资金为4.07亿元。值得一提的是,此次募投的部分项目建设实际进展,进度也较为缓慢。此外,公司募投项目还存在变更等情况。

来源:新浪财经上市公司研究院 作者:鹰眼预警/夏虫 共2页 上一页 [1] [2] 搜索更多: 花园生物 |