|

75亿定增落地

今年来,西部证券融资动作频繁。2020年5月28日,西部证券公告称,公司收到证监会批复,同意公司向专业投资者公开发行面值总额不超过40亿元公司债券的注册申请。此次债券分两期发行,截至目前,两期各20亿元的债券已分别于今年7月28日和8月31日发行结束。另外,今年4月1日,西部证券公告不超75亿元的定增方案的也于11月2日通过了审核。

西部证券表示,目前,公司尚未收到中国证监会的书面核准文件,公司将在收到中国证监会予以核准的正式文件后另行公告,敬请广大投资者注意投资风险。

在9月18日的反馈意见中,证监会提出六大问题,分别涉及公司控股股东陕投集团资金来源和认购情况、证监会授权有效期、行政处罚情况、未决诉讼仲裁情况、计提预计负债、公司相关业务情况及未来发展规划等。

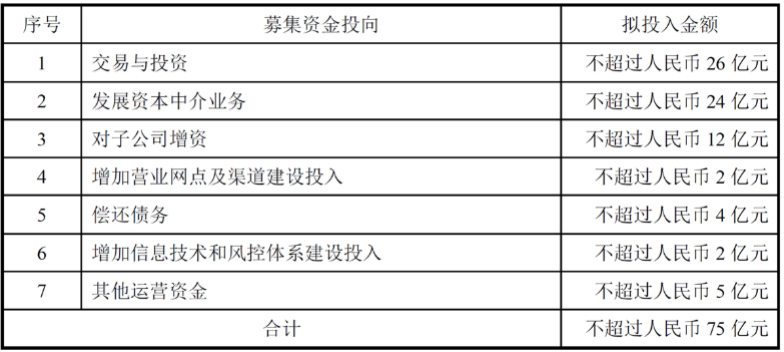

此次西部证券非公开发行股票的对象为包括陕投集团在内的不超过35名特定投资者,发行数量不超过10.51亿股,拟募集资金总额不超过75亿元。

其中,作为此次发行对象之一的陕投集团目前持有西部证券股票比例达27.45%,是西部证券第一大股东。在此次定增中,陕投集团拟认购不低于此次非公开发行股票总数的37.24%,且不高于此次总数的50%。而在反馈意见中,证监会要求西部证券就陕投集团关于认购此次非公开发行股票的相关问题进行回复。在此次回复中,西部证券承诺不存在向陕投集团提供财务资助或补偿等情形,亦不存在通过利益相关方向参与认购的陕投集团提供财务资助或补偿的情况等。

根据西部证券公告,针对自营板块,该公司将投入不超26亿元,拓宽权益类业务盈利渠道,加大量化组合投资策;加大对场内ETF及场外优秀基金的投资,建立FOF投资策略;严格管理有效仓位,利用股指期货、期权等金融衍生工具进行市场风险的对冲管理,控制系统性风险、增厚收益,避免短期波动幅度较大,争取在减少净值波动的同时稳步实现投资收益。

此外,24亿元用于发展资本中介业务,西部证券称公司净资本、融出资金余额和股票质押式回购余额与同行业可比上市公司的平均值相比仍存在较大差距,存在较大提升空间。根据上述业务规模及公司未来发展计划,本次募投将发展以融资融券、股票质押回购业务为主的资本中介业务,可降低公司信用业务的资金成本,提升业务规模,为公司创造更稳定的投资回报。

还有12亿元资金将流向西部证券的全资子公司,具体投向为西部期货有限公司、西部优势资本投资有限公司和西部证券投资(西安)有限公司等3家全资子公司及未来新设的其他全资子公司。此外,公司拟推进香港子公司设立工作,以香港为起点搭建国际化业务平台, 参与境外资本市场业务,建立境外渠道,积累境外客户。

西部证券定增募资投向

数据来源:公司公告

来源:投资时报 研究员王今 共2页 上一页 [1] [2] 搜索更多: 西部证券 |