|

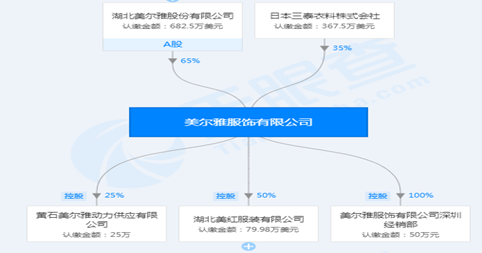

信息来源:天眼查

美尔雅称,在外贸加工市场,随着原材料、资源要素价格日趋上升,使得低成本竞争优势逐步消失。同时,汇率波动风险加大,公司传统对日加工订单的加工费收入较低等风险,将导致公司经营业绩存在不确定性风险。

值得关注的是,美尔雅零售仍以直营店、商场专柜为主,总体上线上销售规模及其在主营业务收入中的占比依然较小,根据同花顺的粗略统计,2019年上半年天猫线上销售收入占总营收的金额仅有1%。

营运指标下降 成本控制空间小

从2015年H1到2019年H1,美尔雅总体的营运能力呈下降态势。

其中,应收账款周转天数分别为34.06天、42.11天、34.90天、55.40天和41.25天;存货周转天数分别为454.2天、474.93天、499.45天、465.6天和531.76天。

从成本结构来看,2019年上半年美尔雅的固定成本(包括:职工薪酬、折旧摊销、利息费用和长期待摊费用的摊销)为1.07亿元,占总营收的49%。可比公司九牧王和海澜之家的固定成本占比分别为28%和14%。与可变成本相比,固定成本短期内很难大幅下降,缺少控制空间,只能期望于收入的不断增加来摊薄。

扭亏为盈靠处置资产

2019年上半年,美尔雅依靠出售全资子公司湖北美尔雅房地产开发有限公司确认投资收益4810万元,占本期净利润的110%。对比上年同期,净利润实现了扭亏为盈。

其房地产子公司100%股权经评估的基准价为9479.63万元,2017年和2018年的净利润分别为-191.78万元和-262.83万元,毛利率分别为15.19%和14.71%。

美尔雅认为房地产行业本身周期性较长,政策风险较高,相关开发项目均采用持干股合作的开发方式,项目管控复杂、协调难度大,收益具不确定性且变现周期长。转让完成后,有利于盘活公司存量资产,降低房地产公司经营风险给公司带来的影响。

其实,这不是美尔雅近期首次对经营不良的子公司进行处置。2018年12月,美尔雅将其控股子公司浠水美尔雅纺织有限责任公司80%的股权以1元对价转让,而对手方需要代浠水美尔雅偿还所欠上市公司美尔雅1383.36 万元的往来款。

另外,需要关注的是美尔雅在2018年12月还曾因确认投资收益跨期、管理费用、销售费用确认跨期、存在明显减值迹象的预付账款未计提坏账准备、存货跌价准备计提不准确等问题被湖北证监会出具警示函。

来源:新浪财经 公司观察 共2页 上一页 [1] [2] 搜索更多: 美尔雅 |