穿越周期的商业地产基金需要具备哪些关键能力?

商业地产私募基金(Private Equity Commercial Real Estate,简称 PECRE)作为私募基金(PE)的分支,是指以非公开的方式向特定投资者募集资金,并定向投资于商业地产领域的基金。

商业地产基金最早出现于20世纪70年代的美国,而真正崛起于80年代末期的储贷危机以及股市暴跌造成的大量困境资产重组。据统计分析,每年美国地产总投资额的70%来源于地产基金,而国内这一数据则不足10%,具有较大的成长空间。

截至2017年第四季度,美国地产私募基金管理人的登记数量为322家,基金数量为2632支,管理资产规模(AUM)约为4990亿美元。2018年中国人民币地产基金的AUM约为5000亿元人民币(约合714亿美元),仅为美国的七分之一。 与美国、新加坡等发达国家的地产金融市场相比,我国地产基金行业尚处于萌芽和成长阶段,且大部分都是通过债权或者明股实债的方式投资于住宅开发的基金产品。

此类地产基金管理人属于“中介”或者“渠道”的角色,并不具备运营商业地产基金的关键能力。因此,面对风云突变的地产存量市场,许多人民币地产基金纷纷出现兑付危机。

债权类基金业务的不可持续性,使得地产基金开始从“野蛮”的短期投机转向长期价值投资。这就要求基金管理人和投资者打破短期视野,培养商业地产运营的关键能力。

那么,商业地产基金需要具备哪些关键能力,才能成功穿越周期的迷雾?

卓越的地产运营增值能力:

资产价值的发掘、修复和提升

操盘商业地产基金的本质逻辑,其实是资产价值的发掘、修复和提升。

这要求基金管理人具备对优质商业地产的甄别能力,并通过卓越的运营管理手段,实现资源的有效配置,最终提升租金、出租率以及资产价值。

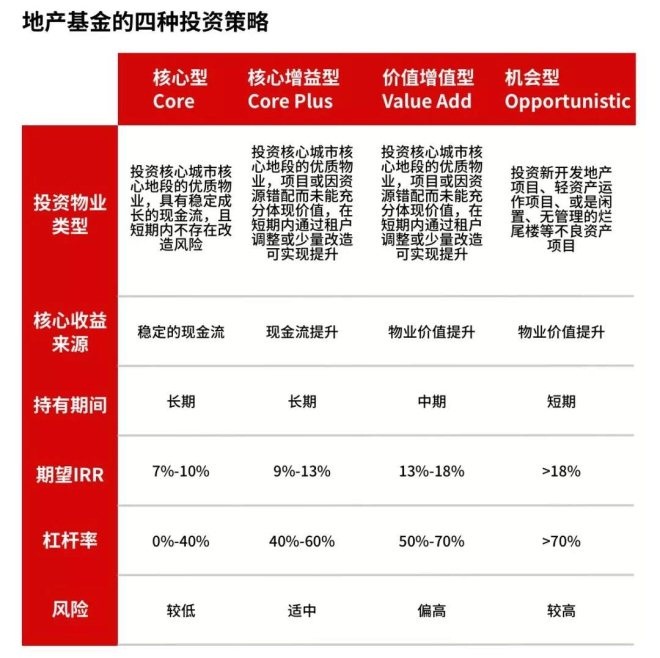

不同资金规模和资金成本的地产基金,也会表现出不同的投资策略。地产基金一般可以分为四种投资策略:核心型(Core)、核心增益性(Core Plus)、价值增值型(Value Add)和机会型(Opportunistic)。

上述四种策略的投资风险从保守到激进,物业操作难度由简单到复杂,而投资回报也由低至高。随着中国城市化的推进,地产基金的主流投资策略会依次从机会型→价值增值型→核心型/核心增益型发展演变,但不同级别的城市之间存在较大差异,核心型投资早已在北上广深等一线城市如火如荼,但二线以下城市则仍以价值增值型或机会型投资为主。

黑石(Blackstone)地产基金的核心投资策略是 Buy it, Fix it, Sell it(购买、修复、出售),即通过低于重置成本(Replacement Cost)的价格来收购成熟的物业资产,然后通过激进的资产管理手段来“修复”资产,并出售给长期持有人(价值增值型策略);而对于全球门户城市的核心型资产,则会通过更长的持有期来释放额外的价值,以推动总回报的提升(核心增益型策略)。

面对日趋复杂的商业市场环境,商业地产基金还应通过数字化为项目赋能。从新开发项目的选址、定位,到存量项目的运营调整策略等,都需要基于运营团队实操经验与数字化决策的协同,才能推动资产价值的最大化。

具备长期视野和全球化格局:

从赌周期到穿越周期

正如前文中所提到的,商业地产从来就不是一个赚“快钱”的领域。近年来连续出现地产基金兑付危机的本质是基金管理人和投资者过于信赖短周期战略,认为只要投资时间足够短,动作足够快,就能在周期到来前全身而退。

商业地产基金必须具备长期视野,从赌周期到穿越周期,从野蛮的短期投机转向长期价值投资;并逐步建立全球化配置资产的格局,以分散区域投资带来的风险。

善用财务杠杆:制定灵活的杠杆策略

商业地产基金使用财务杠杆的本质是解除地产管理者的资本约束,在市场较好时通过适度举债可以放大收益,但同时将面临市场下滑时放大资产贬值带来的损失。在2008年金融危机中,铁狮门(Tishman Speyer)旗下多个基金出现严重亏损,主要原因就是管理团队过度使用财务杠杆(杠杆率高达90%以上)所带来的巨额损失。

商业地产基金应该善用财务杠杆,结合投资收益水平制定相应的杠杆策略,坚决摒弃过度财务杠杆所创造的超额收益,才能保持基金的可持续性发展。

我们认为,商业地产作为房地产存量市场的主力之一,未来将进一步获得国内外资本的青睐,主要源于:

1. 中国经济仍将继续保持中高速增长,且中国与全球经济周期的关联性偏低,成为全球投资者对冲风险的最佳投资区域之一;

2. 中国一线/新一线城市的商业地产具备稳定且良好的租金回报能力,以及较大的价值成长空间;

3. 地产融资渠道持续收紧,开发商资金链承压明显,存在优质资产的出清需求;

4. 公募REITs呼之欲出,相关政策法规日趋完善,房地产证券化时代或将到来。但是,人民币地产基金的发展仍然受制于融资难度大、投资门槛高、税收成本重、退出通道不畅等因素。

伴随着我国商业地产存量时代的到来,人民币地产基金应顺应宏观市场环境的变化,加强自身对于优质项目的甄别和运营增值能力,建立起长期视野和全球化格局,并善用财务杠杆,才能成功穿越经济周期的迷雾,发展成为中国的“黑石”们。

(来源:RET睿意德 作者:丁史哲)

共2页 上一页 [1] [2]

关注公号:redshcom 关注更多: 商业地产