一、核心摘要:

①九毛九简介:19年9月赴港申请上市,旗下五个餐饮品牌:九毛九(18年营收占比70.5%)、太二(18年营收占比28.5%)、2颗鸡蛋煎饼、怂、那未大叔是大厨(后三个品牌18年营收合计占比1%)。从股权结构看,与海底捞皆为创始人及员工持股,但九毛九曾在2014&2015年引入外部投资。九毛九集团实控人为创始人管先生,持股61.44%,海底捞实控人为创始人张勇、舒萍夫妇,间接持股合计57.7%。

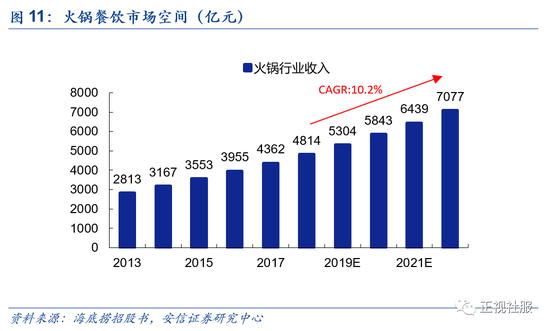

②赛道对比:火锅餐饮中厨师仅负责切菜配菜,火锅料可以标准化生产配送,标准化相对容易。同时火锅重油、麻辣口味具备成瘾性,收入可持续强。而酸菜鱼食材供给稳定,材料及制作都容易标准化,同时酸辣口味口感重,味觉记忆深刻,叠加鱼类食材符合现在健康化饮食趋势,酸菜鱼也是中餐中容易扩张的优质赛道。2017年火锅餐饮市场空间为4362亿元,预计未来5年CAGR10.2%,2022年市场空间7077亿元;2018年酸菜鱼市场规模123亿元,预计未来CAGR为33.7%,2024年市场规模705亿元。

③九毛九集团与海底捞经营模式对比:1)二者皆以直营模式为主,九毛九除2颗鸡蛋煎饼采取直营模式和加盟模式经营外(2颗鸡蛋煎饼的加盟模式于2018年下半年推出,2018年及2019H1加盟餐厅收入占比为0.1%及0.5%),其余品牌全为直营模式,公司自营餐厅收入占比超过99%,海底捞全部为直营店。2)中式餐饮标准化方面,九毛九集团建立起高度标准化且易复制的业务模式,包括限制菜品SKU以简化采购物流、建立中央厨房并统一采购、实施涵盖餐厅经营多方面的标准化流程以及对员工实行全面的线上线下培训等多种手段,以实现餐厅标准化扩张。

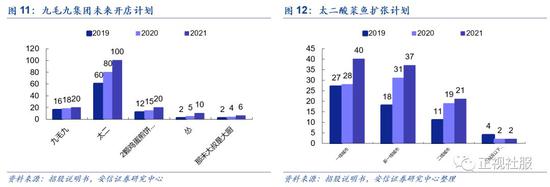

④九毛九集团与海底捞成长性对比:九毛九集团19-21年计划全国开店92/122/156家,未来扩张的重心为太二餐厅。太二扩张计划重点在一线和新一线城市,2019年分别计划在一线及新一线开设27和18家餐厅,占当年计划开店数的45%和30%。19-21年太二全国开店计划数为60/80/100家。海底捞方面,我们预测海底捞未来扩张的重点仍在二线城市,并逐步向三线城市下沉,预计2019年及2020年分别新开门店330家和249家,2020年末门店有望增至1000家。

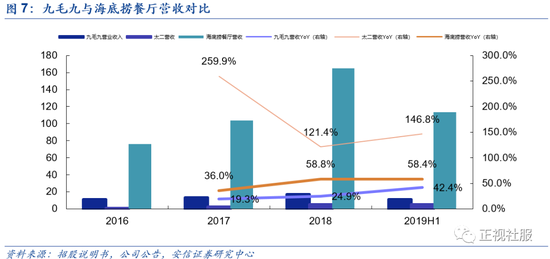

⑤九毛九集团与海底捞财务指标对比:海底捞营收及增速高于九毛九(海底捞16-18年CAGR47.0%,九毛九为22.1%),但九毛九旗下太二品牌表现极为亮眼(16-18年CAGR为181.8%);九毛九租金成本占营收比重较高(18年占比9.7%,同期海底捞为4.0%),海底捞租金低,主因海底捞品牌价值引流能力强,因此议价能力较强。海底捞人工成本占营收比重较高(18年占比29.6%,同期九毛九为27.7%),但原材料及人工都是二者成本大头(18年海底捞原材料及人工成本合计占营收70.5%,同期九毛九为63.2%)。

⑥太二与海底捞餐厅营运指标对比:1)地区分布方面,海底捞多数餐厅位于二线城市(占比46.7%),城市分布呈纺锤状结构,太二餐厅多数位于一线城市(占比59.3%),呈倒金字塔型结构;海底捞客单价(90-110元)高于太二(60-90元)。2)同店销售方面,海底捞同店销售远高于太二,主因海底捞同店餐厅数量,餐厅面积(海底捞餐厅面积多在800平方米以上,太二一般为200-300平方米),营业时间(海底捞每天营业17个小时,太二营业7-10小时),人均消费较高导致。二线城市均是制约两家餐厅同店销售增长率提升的重要因素,海底捞餐厅在二线、三线及以下城市的同店增长率高于太二,太二餐厅在一线城市的同店增长率较高。3)单店回收成本方面,太二餐厅一般运营满一个月实现收支平衡,7个月实现现金投资回收;海底捞一般1-3个月盈亏平衡,6-13个月实现现金投资回收,二者皆处行业领先水平。海底捞领先原因主要为租金成本低+好口碑带来翻台率突出,太二领先原因为餐厅面积小、投资成本低(单店投资成本250万元)+扩张初期客流量大翻台率表现突出。

⑦翻台率剖析对比:2019H1太二整体翻台率4.9次/天,海底捞同期为4.8次/天。太二翻台率能够赶超海底捞的原因核心在于二者的商业模式差异:太二聚焦酸菜鱼单品+定位纯吃饭场景,菜品SKU少而精,店内服务简化且不接受四人以上顾客,直接提高点餐出餐用餐效率,直接拉高翻台率,而海底捞主打好服务+社交场景为主,通过好口碑带来客流,间接提升翻台率。太二的商业模式对提高翻台率作用更简单直接。

1)太二最大的竞争力是酸菜鱼单品,店内主菜提供一种酸菜鱼,口味辣度固定(海底捞锅底提供多种口味选择),菜品SKU少而精(太二店内只供应不多于23种的其他菜品,海底捞菜品涵盖60-80种食材),因此点餐用出餐效率高。

2)太二定位纯吃饭场景,餐厅规定不接待四人以上就餐,弱化用餐社交功能并简化产品外的其他服务,因此顾客用餐效率高。

3)个性化反向营销,好口味支撑下强化传播效应。反向营销优点在于容易引起消费者关注,且符合90后个性化趋势,但必须有核心竞争力作为支撑效果才能持续。

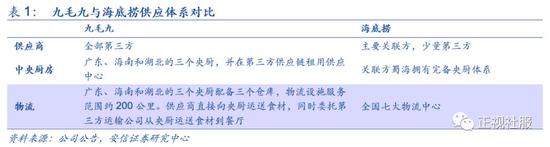

⑧供应链对比:九毛九食材全部来自第三方,通过供应商严格甄选以及各类食材配备3名及以上供应商保证供应质量及稳定性,自建央厨+第三方供应中心负责处理及运输;海底捞大部分食材来自蜀海、颐海等关联方,小部分食材来自第三方,蜀海在全国建立七大物流中心,具备完备的央厨、仓储、物流体系。

⑨核心竞争力对比:表面核心优势不同,背后皆为管理及运营能力做保障。酸菜鱼的优质口味是太二的核心壁垒。围绕这一核心壁垒,太二还具备产品品质的稳定性和良好的产品体验。太二通过从供应商到餐厅运营的标准化管理保证产品品质的稳定性,通过持续的运营创新来为顾客创造优质的产品体验,公司采用总部职能部门+各品牌分开运作的架构兼顾管理标准化和运营灵活创新,管理和运营能力成为太二核心竞争力持续的保障。对比海底捞,表面上看,海底捞的好服务是核心优势,但伴随门店扩张好服务的品质稳定和持续供应则需要公司优秀的管理能力,海底捞采用师徒制与晋升机制保障后备店长充足,扁平化管理提升效率,管理能力同样是背后核心壁垒。

二、九毛九简介:

九毛九旗下5个餐厅品牌,19年9月港交所申请上市。九毛九集团成立于2005年,是一家以连锁经营为核心的中式餐饮集团。集团旗下有九毛九、太二、2颗鸡蛋煎饼、怂、那未大叔是大厨 5个品牌,除2颗鸡蛋煎饼采取直营模式和加盟模式经营外,其余品牌全为直营模式。公司目前拥有147家九毛九餐厅,98家太二餐厅,22间2颗鸡蛋煎饼餐厅(另有41家加盟店),1家怂餐厅和1家那未大叔是大厨餐厅。店铺版图覆盖了华东、华南、华中、华北等区域,实现了差异化的特色大众餐饮服务,形成了多品牌互相弥补、协同并进的发展模式。2019年9月,公司向港交所递交招股书,拟在香港主板上市。

“太二”品牌营收增速亮眼,餐厅版图集中华南地区。从品牌来看,九毛九和太二为公司主力品牌,2019H1合计营收占比98.7%。其中,太二餐厅营收增速亮眼,营收占比不断提升。2016年太二营收0.68亿元,占比仅5.8%,2017年营收达5.4亿元,同比增长259.9%,占比提升至16.6%。18及19H1太二保持了120%以上的增速,截至2019H1,太二营收5.38亿元,占比43.5%。从地区来看,公司餐厅主要集中在华南地区,其次是华中及华东。公司有122家九毛九餐厅(占该品牌所有餐厅比例(下同)为83.0%),57家太二餐厅(占比58.2%),61家两颗鸡蛋煎饼(占比96.8%),1家怂(占比100%),1家那未大叔是大厨(占比100%)品牌位于华南地区。

从股权结构看,与海底捞皆为创始人及员工持股,但九毛九曾在2014&2015年引入外部投资。九毛九集团实控人为创始人管先生,通过GYH BVI持有公司61.44%的股份,MT BVI的27个人中23名为公司雇员,4名为前雇员,MX BVI的33个人中,23名为公司雇员,9名为公司前雇员,1位位外部投资者。对比海底捞,创业25年未曾引入投资人,目前公司实控人为创始人张勇、舒萍夫妇,其通过全权信托直接及间接持股合计57.7%(张勇44.01%,舒萍13.66%),公司创始人施永宏、李海燕夫妇合计持股27.3%。此外,杨丽娟、苟轶群、袁华强在内的五名公司员工也持有公司不同比例的股份。

三、赛道对比:

火锅与西北菜市场规模大、增速稳定,酸菜鱼赛道基数小、增速快。九毛九集团核心品牌为九毛九和太二酸菜鱼。九毛九餐厅主打西北菜系,人均消费为50-70元,根据Frost&Sullivan,我国全服务西北菜市场2014-2018年复合增速为10.2%,2018年市场规模达1682亿元,预计2024年市场将达2854亿元,2018-2024年CAGR达9.2%。太二餐厅处于酸菜鱼这一细分赛道,酸菜鱼作为传统川菜品类,持续受到消费者青睐。根据Frost&Sullivan ,2014-2018年复合增速达32.3%,2018年市场规模123亿元,预计未来六年CAGR达33.7%,2024年市场规模达705亿元。海底捞所处的火锅市场规模最大,2013-2017年,火锅行业规模从2813亿元快速增至4362亿元,CAGR达11.6%。根据海底捞招股书,预计未来五年行业CAGR达10.2%,2022年市场空间可达7077亿元。

酸菜鱼和火锅同属中餐中优质赛道。火锅餐饮中厨师仅负责切菜配菜,各家火锅店菜品没有显著差异,火锅料可以标准化生产配送,标准化相对容易。同时火锅重油、麻辣口味具备成瘾性,收入可持续强。而酸菜鱼食材供给稳定,材料及制作都容易标准化,同时酸辣口味口感重,味觉记忆深刻,符合年轻人口味,叠加鱼类食材符合现在健康化饮食趋势,酸菜鱼也是中餐中容易扩张的优质赛道。

四、九毛九集团与海底捞经营模式与成长性对比:

二者皆以直营模式为主。海底捞九毛九集团旗下5个餐厅品牌,除2颗鸡蛋煎饼采取直营模式和加盟模式经营外,其余品牌全为直营模式,公司自营餐厅收入占比超过99%。2颗鸡蛋煎饼的加盟模式于2018年下半年推出,2018年及2019H和加盟餐厅收入占比为0.1%及0.5%,公司鼓励管理层所选的员工成为加盟商。海底捞自成立起,就以“服务至上,顾客至上”为标准,旗下所有餐厅都是直营连锁。

九毛九集团通过标准化的业务模式实现餐厅快速复制。经过23年的经营,九毛九建立起高度标准化且易复制的业务模式,公司采用相关模式发展旗下所有品牌。主要体现在:①限制每个品牌菜品数量,以简化采购物流;②在广东、湖北、湖南建立中央厨房,租用供应中心,并将所有订单集中采购;③实施涵盖餐厅经营多方面的标准流程,并将餐厅经营程序分为五个环节,就各步骤提供指导;④通过总部培训中心及电子学习平台,为所有员工提供全面的线上线下培训。

供应链方面,九毛九食材全部来自第三方,自建央厨+第三方供应中心处理,海底捞自建供应链,大部分食材来自关联方。九毛九设立专门采购团队集中采购,采购订单由公司自建中央厨房及第三方供应中心处理。公司制定全面的供应商标准选择供应商,目前与主要的供应商有超过3年的业务往来,各类食材有至少三名供应商以降低风险,物流方面公司自建+第三方结合,广东、海南和湖北的三个央厨配备三个仓库,物流设施服务范围约200公里。供应商直接向央厨运送食材,同时委托第三方运输公司从央厨运送食材到餐厅。对比海底捞,海底捞食材基本来自关联方,蜀海提供食材,颐海提供调味料,扎鲁特旗海底捞提供羊肉,少部分来自第三方采购,确保万一关联方供应不足情况下依旧不影响门店扩张和供应。蜀海在全国建立七大物流中心,具备完备的央厨、仓储、运输能力。

太二未来扩张重点在一线&新一线城市,海底捞门店逐步下沉。九毛九集团扩张的重点在太二餐厅,2019-2021年太二餐厅计划开店数占当年计划开店数的60%以上,并且计划开店数量逐年递增,19-21年计划开设60/80/100家太二餐厅。具体到地区看,太二餐厅目前在一线城市仍有较大发展空间,扩张计划重点在一线和新一线城市,2019年分别计划在一线及新一线开设27和18家餐厅,占当年计划开店数的45%和30%。海底捞方面,预计未来公司扩张的重点仍在二线城市,同时门店扩张将逐步下沉,预计19年全年全国新开门店330家。

五、九毛九集团与海底捞财务指标对比:

从餐厅营收来看,因海底捞餐厅网络发展较为成熟,海底捞餐厅营收远高于九毛九集团,2018年海底捞餐厅营收164.9亿元,是九毛九集团餐厅营收(2018年营收16.9亿元)的9.8倍,是九毛九旗下太二餐厅营收(2018年营收5.4亿元)的30.5倍。从营收增速来看,海底捞整体营收增速高于九毛九集团,2018年海底捞营收增速58.8%,同期九毛九集团为24.9%,最近两年海底捞年复合增速为47.0%,九毛九最近两年年复合增速为22.1%。但九毛九旗下太二餐厅基数较小,近年来营收增速表现出色,2016-2018年复合增速为181.8%。

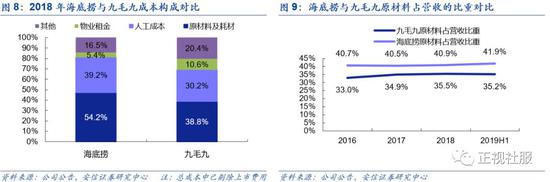

从成本构成看,18年总成本(已剔除上市费用,财务费用及所得税)中,海底捞和九毛九占比最大的都是原材料和人工成本,但海底捞因物业和其他成本较少,导致原材料及人工成本较九毛九占比更高,2018年合计占总成本的93.4%,其中人工成本占比39.2%。九毛九集团租金、广告促销等费用占比较大,原材料及人工成本合计占总成本的67%。

从原材料及耗材成本看,九毛九集团整体原材料及耗材占营收比重低于海底捞,2018年九毛九集团原材料占营收比重35.5%,同期海底捞为40.9%,主要与两家公司经营不同种餐饮有关。

从员工成本看,海底捞员工成本高于九毛九集团。2016年至今,海底捞的员工成本平稳中略有上升,2018年员工成本占营收的比重为29.6%,2019H1升至31.2%,而九毛九集团2018年及2019H1员工成本占营收比重为27.7%和25.9%。海底捞主打优质服务,因此餐厅员工成本较其他餐厅高,同时因海底捞近年来餐厅扩张速度快,公司通常在新开餐厅开业前1-3个月招聘员工团队便于培训,因此员工成本占比升高。九毛九集团员工成本占收入百分比下降主因太二餐厅收入占比逐年提升,而太二餐厅员工仅保障最必要的服务,并通过高度标准化的食品制作流程降低成本,因此太二餐厅比其他品牌员工成本更低。

从租金来看,九毛九集团的租金占营收比重为9-10%,处于行业平均水平,而海底捞餐厅租金占营收的比重控制在4%左右(19H1租金占比0.8%与启用新会计核算标准有关),主因海底捞品牌价值高,对物业方租金议价能力强,一般新店入驻都会免半年到一年的房租,叠加海底捞高坪效降低租金占比。

营运能力方面,2018年以前,海底捞存货周转天数远低于九毛九集团,主因海底捞采购主要来自于关联方蜀海和颐海,采购效率较高。2018年,海底捞采购政策发生变化,直接向第三方供应商采购不需要加工的食材,而非向蜀海集团采购,因此18年及19H1存货周转天数有所提升,目前基本与九毛九集团持平。整体而言,海底捞总资产周转率高于九毛九,主因海底捞供应链及存货置于关联方企业内,无购置物业等重资产。

六、太二与海底捞餐厅营运指标对比

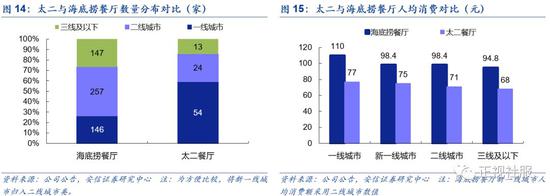

截至2019H1,从餐厅分布来看,海底捞46.7%的餐厅位于二线城市(共257家),还有26.5%的餐厅位于一线城市(146家)和26.7%的餐厅位于三线及以下城市,呈纺锤状分布。太二餐厅有59.3%的大部分位于一线城市(54家),26.4%的餐厅位于二线城市(24家)及14.3%的餐厅位于三线及以下城市(13家)呈倒金字塔型结构。主因太二酸菜鱼餐厅尚处于初步扩张阶段,一线城市尚未开拓完全,从公司未来扩张计划来看,未来三年计划在一线/新一线/二线/三线及以下新开95/86/51/8家餐厅,未来扩张的重点仍放在一线及新一线城市,而海底捞餐厅网络扩张较为成熟,已开启下沉进程,与九毛九相比,二、三线城市占比较高。

从人均消费看,海底捞人均消费为90-110元,高于太二酸菜鱼的60-90元,且二者客单价皆随城市线级的下降而有所下降。

同店销售来看,海底捞同店销售额远高于太二,主要因为:1)餐厅数量及面积:海底捞同店餐厅数量远多于太二,同时海底捞餐厅面积大多在800平方米以上,太二酸菜鱼店面仅200-300平方米;2)营业时间及人均消费:海底捞餐厅营业时间从早上10:00到次日3:00,共17个小时,太二餐厅工作日营业时长7个小时,周末营业10小时。海底捞的人均消费90-110元也高于太二的70-90元。

从同店增长率来看,太二及海底捞都是二线城市同店销售增长拖累整体增长率,三线及以下城市增速最快。海底捞餐厅在二线、三线及以下城市的同店增长率高于太二,太二餐厅在一线城市的同店增长率较高。

共2页 [1] [2] 下一页

关注公号:redshcom 关注更多: 高翻台