|

收购形成大额欠款再募资还贷 大额商誉悬顶估值已远超行业水平

值得关注的是,在上述提到的诸多收购案中,同仁堂医养将大部分股权质押以获得融资。招股书显示,同仁堂医养将三溪堂保健院43.74%的股权、三溪堂国药馆43.75%的股权、上海承志堂70% 的股权质押给商业银行以就收购事项获得银行信用融资。截至2024年10月31 日,有关银行借款的未偿还结余总额为1.22亿元。

据招股书,此次上市募集到的资金将主要用于扩充医疗机构服务网络及提升医疗服务能力、偿还若干未偿还银行贷款、补充营运资金及其他一般公司用途。换言之,同仁堂医养通过高溢价收购做高业绩申请上市后,不仅能将盈利能力低下的自有业务打包上市,还能通过募集资金偿还股权质押所得信贷融资,可谓“一箭双雕”。

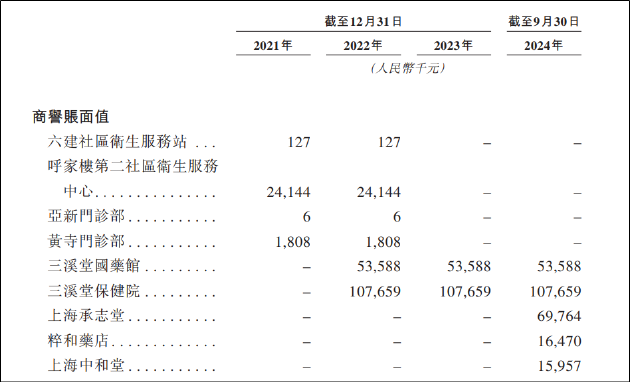

此外,高溢价收购也导致公司形成大额商誉。收购三溪堂之后,同仁堂医养商誉的账面值由2021年的2610万元大幅增加至2022年的1.87亿元。2023年,公司将七家非营利性医疗机构的权益转让给同仁堂康养后,商誉账面值仍高达1.61亿元。2024年收购上海承志堂、上海中和堂之后,对应分别增加商誉1.08亿元、0.54亿元。

截至2024年9月30日,同仁堂医养商誉账面值已达2.63亿元,占净资产的比重已达33.94%。其中,收购三溪堂保健院、三溪堂国药馆、上海承志堂产生的商誉占比较高,截至2024年9月30日商誉账面值分别为1.08亿元、0.54亿元、0.7亿元。

值得关注的是,三溪堂保健院、三溪堂国药馆在收购的次年就已出现毛利下滑的现象,2023年前三季度,同仁堂医养自三溪堂保健院及三溪堂国药馆产生的毛利为5550万元,而2024年前三季度,这一数值已降至5390万元。由于上海承志堂为2024年收购,暂无法对比业绩变动情况。在此背景下,收购产生的大额商誉未来是否会面临减值风险值得关注。

估值方面,2024年3月12日,同仁堂医养与同仁堂、同仁堂养老基金、同仁堂医疗基金、同康基金、同清基金、朱先生及潘女士(三溪堂股东)订立增资协议,以合共约3.66亿元的价格认购5720.85万元注册资本。增资完成后,公司注册资本达3.57亿元。

其中,部分增资资金以非现金形式支付。具体而言,同仁堂养老基金以粹和药店67.82%股权、三溪堂11.06%股权入资,对应货币价值1.13亿元;同仁堂医疗基金以三溪堂保健院6.86%股权、三溪堂国药馆6.85%股权入资,对应货币价值6067.22万元;同康基金以三溪堂3.34%股权、粹和药店32.18%股权以及现金1350万元入资,对应货币价值5002.32万元;朱先生及潘女士均以三溪堂股权出资,对应货币价值共约8849万元。

随后,同仁堂医养于2024年6月12日改制为股份有限公司,注册资本共计3.57亿元,分为3.57亿股。据金额计算,同仁堂、同仁堂养老基金、同仁堂医疗基金、同康基金、同清基金、朱先生及潘女士在2024年3月时增资的每股成本约6.42元/股,对应公司总市值约23亿元。

按照2023年市盈率计算,同仁堂医养静态市盈率约51倍,远高于港股中药行业整体水平。需要指出的是,由于增资的出资形式以股权为主,相关股权本身的评估价相较于公司净资产已存在显著溢价。而登陆二级市场后,同仁堂医养股权价格大概率有进一步的溢价空间。

来源:新浪证券 共2页 上一页 [1] [2]

|