|

净利连续下滑但估值激增 未披露“假外资”及代持问题

上文提到,佰源装备2021年、2022年及今年上半年的扣非规模净利润连续下滑,可公司估值却大幅增长。

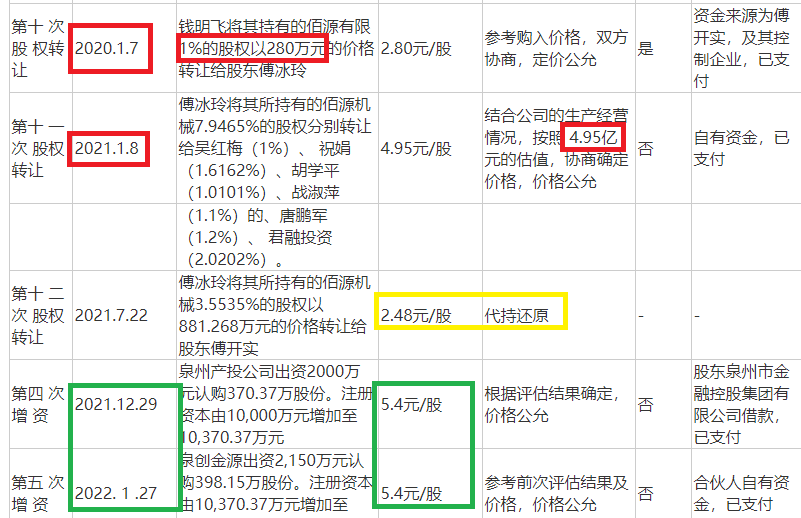

公告显示,2020年1月7日,钱明飞将其持有的佰源有限1%的股权以280万元的价格转让给股东傅冰玲,此时公司估值约2.8亿元。

来源:公司公告

可到了2021年1月股权转让时,佰源装备的估值却高达4.95亿元,较一年前增长77%。而在2020年,公司扣非净利润同比下滑12.08%。

2021年末和2022年初,佰源装备又进行了两轮增资,公司估值达到5.82亿元,较2020年初已经翻倍。可公司2021年同样是扣非净利润下滑的状态。

资料显示,佰源装备2016年申报IPO时,在招股书中披露公司成立时的代持问题,如2002年1月公司设立至2006年香港佰源成为公司股东期间,唯一股东林昆龙(中国台湾籍)其实是替现实控人傅开实代持股份。

由于林昆龙是中国台湾籍,故佰源装备2002年设立时便是一家外资企业,享受外资企业待遇。然而实质上公司却是福建人傅开实所有,故佰源装备本质上曾是一家“假外资”企业。

在佰源装备最新的招股书中,公司既没有披露公司设立时的代持问题,也没有披露公司曾属于“假外资”企业等问题,公司信披的完整性还有待检验。

成立仅半个月的公司成为第一大客户 员工未缴纳社保比例居高不下

招股书显示,佰源装备最新一期(2023年第一季度)的第一大客户为绍兴卓浦针纺有限公司(下称“绍兴卓浦”),成立于2023年3月16日。这意味着,绍兴卓浦刚成立仅半个月就成为佰源装备第一大客户,并贡献当期6.78%的营收。

无独有偶,佰源装备2021年第五大客户杭州衣之源纺织有限公司(衣之源),也是在成立当年就跻身前五大客户之列。天眼查显示,衣之源成立于2021年1月,成立当年就为佰源装备贡献530.97万元的收入。

除了新成立公司跻身大客户之外,佰源装备报告期内前五大客户重叠率较低,且客户集中度较低,报告期内,公司前五大客户销售收入占公司营业收入的比例分别为 29.93%、12.28%、14.17%和 25.87%。如果公司不能持续开拓新客户,公司业绩将会受到影响。

据佰源装备2017年版本招股书,公司2014-2016年的前五大客户如今基本已退出前五大客户之列。大客户黏性低、复购率低可能因公司产品的耐用性高、市场饱和度高有关,这也是公司六七年来营收一直维持在2亿元左右的原因。

招股书显示,佰源装备还存在一项困扰自己上市的问题,未给员工缴纳社保的比例较高。报告期各期末,佰源装备未给员工足额缴纳五项社会保险的比例分别为13.28%(理论最低值,下同)、13.7%、12.81%、16.87%,都超过了12%。

未给员工缴纳社保不仅是合规问题,更是关系到佰源装备能否顺利IPO。近期,主板IPO企业鼎镁新材料科技股份有限公司(鼎镁科技)上会被否。上市委认为,鼎镁科技未依法足额缴纳社会保险费和住房公积金,报告期内财务报表未在所有重大方面公允反映发行人的财务状况和经营成果,不符合IPO要求。

由此可见,未依法足额缴纳社会保险费和住房公积金也是监管层否决一家IPO企业的原因。鼎镁科技2020-2022年末未为员工缴纳五险一金的比例都在4%以下,而佰源装备未给员工缴纳社保的比例都超过了12%,是否符合发行条件还有待观察。

来源:新浪财经上市公司研究院 新浪证券 作者:IPO再融资组/秦勉 共2页 上一页 [1] [2]

|