|

来源:新浪财经上市公司研究院 新浪证券 作者:昊

8月21日,广汽集团公司公告称,公司合营企业Chenqi Technology Limited(如祺出行)已于2023年8月18日向香港联交所递交了IPO申请。广汽集团通过全资子公司中隆投资有限公司间接持有如祺出行约19.89%权益。

除广汽集团外,如祺出行主要股东还包括腾讯(持股18.41%),广汽工业(持股15.31%),广州市公交集团(持股5.68%),小马智行(持股5.34%)等。

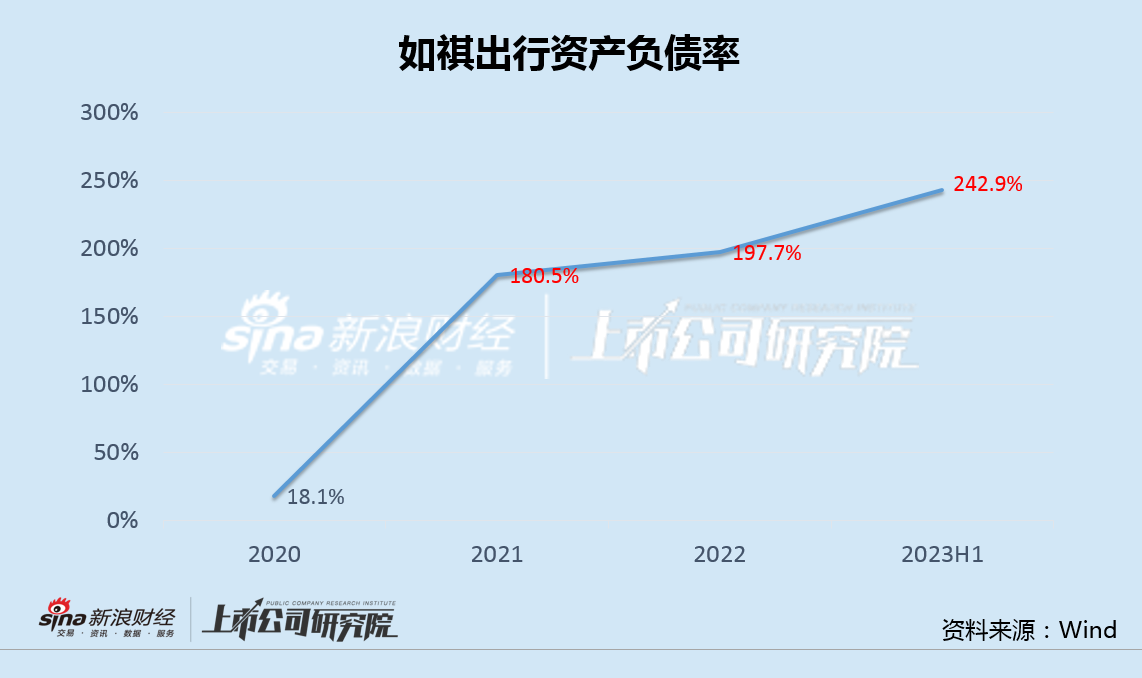

自2019年成立至今,如祺出行在三年时间内已融资三次,但在激烈的市场竞争下被迫不断烧钱以抢占份额,导致公司连年亏损、资不抵债,负债率不断攀升,今年年中已高达243%,寻求尽快上市已迫在眉睫。

更重要的是,从行业层面看,疫情后网约车运力已出现过剩,对困于广东的如祺出行来说,无疑大大增加了未来将业务向省外拓展的难度。而作为如祺出行寄予厚望的第二增长曲线Robotaxi自动驾驶业务,也面临着商业模式不明,以及滴滴等强劲对手的多重挑战。

三年半亏损近20亿 三次融资仍资不抵债

如祺出行由广汽集团和腾讯于2019年6月联合发起成立并正式上线,业务涵盖出行服务、技术服务和生态服务三大板块。其中,出行服务业务发展颇为迅速。

招股书显示,2020年-2022年,如祺出行的出行服务月均活跃乘客由33.81万名增至120.38万名;网约车订单量由1670万单增至6600万单;出行服务交易额由4.89亿元增至17.96亿元,复合年增长率达92%。

与此同时,公司这一期间的营业收入也从4.04亿元增至13.68亿元,今年上半年达到9.13亿元。

然而,颇为靓丽的经营数据背后,却是公司为此付出的巨大代价。2020年-2022年,如祺出行净利润分别为-2.99亿元、-6.85亿元和-6.27亿元;今年上半年,如祺出行净利润为-3.45亿元,亏损额同比继续扩大。

尽管公司毛利率从2020年内的-22.83%逐步回升至2023年上半年的-7.75%,但随着业务规模的扩大,如祺出行在三年半时间内的累计亏损额仍高达20亿元。

如祺出行持续的“失血”自然需要不停“补血”。

2022年4月,如祺出行宣布完成超过10亿元的A轮融资,由广汽集团领投,小马智行、文远知行、SPARX、瑞盛亚洲、广州产投集团、岭南商旅集团、工控资本等机构参投。

一年后的2023年6月,公司再次宣布完成8.42亿元的B轮融资,这也是国内出行行业在2023年达成的首笔融资。

从天使轮到B轮,如祺出行估值从10亿元增加到53.6亿元,三年多时间内融资约20亿元,与期间公司的亏损额相仿。

然而,即便不断对外融资,公司仍然资不抵债。Wind数据显示,如祺出行资产负债率从2020年的18.1%逐步攀升,到2023年年中,已高达243%。

截至2023年末,如祺出行账面现金仅4亿,短期借款却高达12亿。 共2页 [1] [2] 下一页

|