|

来源:新浪财经上市公司研究院 新浪证券 作者:IPO再融资组/秦勉

2021年11月,北交所开市。在一年半的时间里,北交所上市企业快速扩容,截至今年7月10日有206家企业上市。相较于沪深两个交易所,北交所的储备项目有着得天独厚的优势:1897家新三板创新层企业。未来,北交所上市企业数量将进一步扩容。

投资者也需要注意的是,部分拟IPO企业存在较多的信披质量问题,从招股书与新三板挂牌资料的严重差异中可以体现出,个别企业的信披质量还遭北交所点名、监管警示。同时,部分拟IPO企业还存在不符合发行条件而“带病闯关”的情况,110家撤否的IPO企业中有多家被证实不符合发行条件。

近日递交上市申请的宁波牦牛控股股份有限公司(牦牛控股),报告期内研发费用连续两年为0,却在冲刺北交所IPO时突增至500万元,技术人员薪酬在员工总数没有太大变化的情况下激增2倍,被监管部门质疑拼凑研发费用。此外,公司零发明专利,却多次称“产品创新及技术质量优势”。

值得关注的是,牦牛控股报告期内的关联资本运作也有利益输送之嫌。公司先是以高价收购了实控人等旗下的两家0营收公司,交易对手不仅没有给出业绩承诺,两家标的公司被收购后又迅速注销,这种操作十分具有迷惑性。

高价收购实控人旗下零营收资产却没业绩承诺 IPO前夕又迅速注销

资料显示,牦牛控股成立于2015年12月,2021年12月28日在新三板挂牌。

2022年5月,即公司挂牌刚满半年,牦牛控股便以发行股份并支付现金购买智友惠合计 44.43%的股权、财智博汇合计 85.99%股权,支付的交易对价合计超7250万元。其中,股权支付对价4171.1万元,现金支付对价约3080万元。

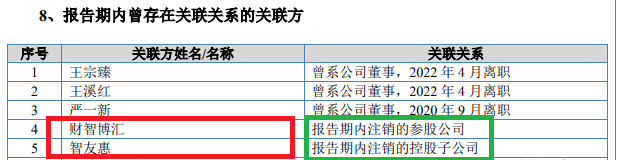

值得关注的是,智友惠、财智博汇都是牦牛控股关联方旗下的资产,最大股东都是牦牛控股自己。再如智友惠的二股东王瑶琴,为牦牛控股实控人;交易对手郑启为公司监事会主席;陈红斌、俞军为公司监事;周爱琴为公司董事;陈金松为公司董事、财务总监等。

但财报显示,牦牛控股斥资7250万元收购的智友惠、财智博汇,2021年的营收都为0。有意思的是,对于控股股东、实控人旗下的0营收资产,牦牛控股开出了高溢价。

根据评估报告,智友惠评估基准日(2021年12月31日)所有者权益2130.94万元,评估值为3111.75万元,增值率为46.03%;财智博汇评估基准日所有者权益账面值3005.19万元,评估值4145.69万元,增值率为37.95%。

更有意思的是,牦牛控股斥资七千多万元收购的实控人等关联方旗下资产,交易对手竟没有给出业绩承诺。根据A股上市公司并购实践,,涉及发行股份收购资产的,通常要作出业绩承诺。

来源:招股书

交易对手不仅没有业绩承诺,两家公司被装入到牦牛控股体内后被迅速注销。2022年11 月,智友惠、财智博汇先后注销,距被收购仅半年时间。

那谁是牦牛控股超七千万元收购的受益者?答案是公司实控人等关联方。并且,这些关联方获得的股份对价,等牦牛控股成功IPO后,价值大概率又会“水涨船高”。

被质疑拼凑研发费用 创新属性是否达标?

目前,北交所要求拟IPO企业具备创新属性,而衡量创新属性的一个指标便是“含研量”。

有意思的是,牦牛控股2020年和2021年的研发费用皆为0,2022年突然增至501万元。监管部门发出问询,2022年确认500.97万元研发费用是否真实、准确、合理,是否存在拼凑研发费用的情况。

牦牛控股的解释是,2020年、2021年公司将研发人员的工资费用等在管理费用中的“研究开发费”中列式,金额分别为20.7万元、38.48万元。 共2页 [1] [2] 下一页

|