|

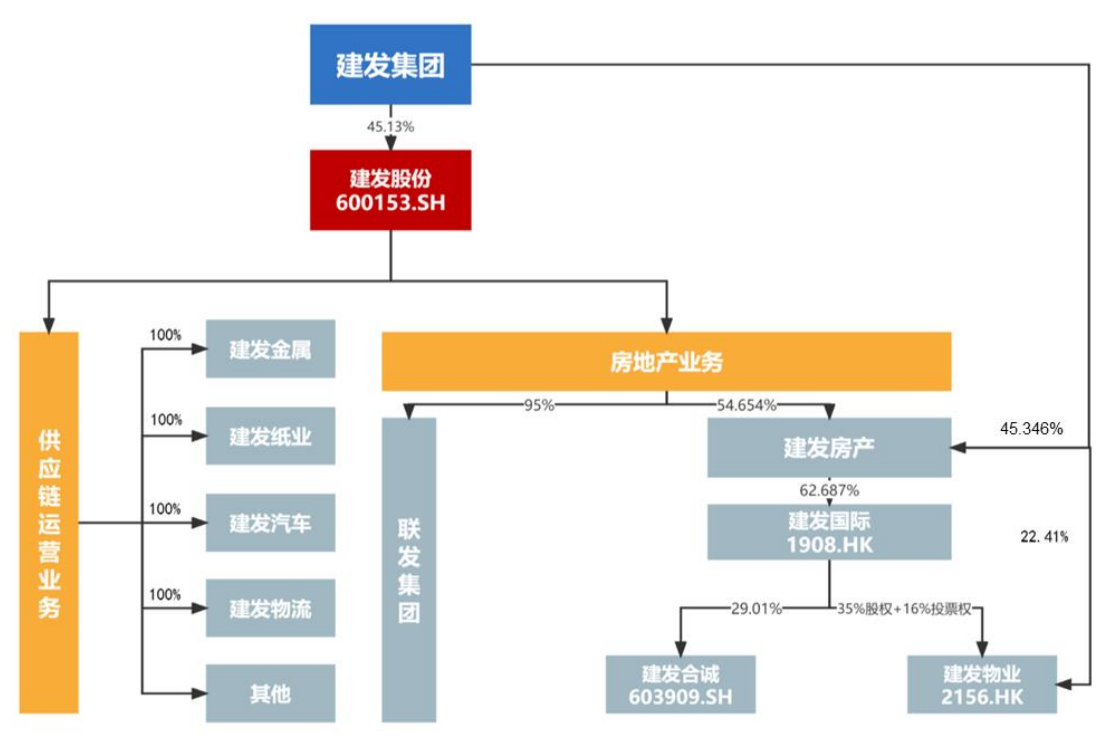

财报显示,截止2022年底,建发国际归母净资产为316.37亿元,应全部并表入建发房地产集团公司,并在扣除建发集团所占有45.35%股份后,进一步并入建发股份的房地产业务分部财报之中,约贡献172亿元归母净资产。

而截止去年底,建发股份房地产业务分部的归母净资产为216.65亿元,减去联发集团并表的归母净资产,基本与建发国际贡献的归母净资产接近。

也就是说,在建发股份房地产业务分布下面,主要有建发房地产集团及联发集团。而财报显示,截至2022年底,联发集团财报中少数股东权益达到190.98亿元,建发房地产集团的少数股东权益即使用建发国际大致来表征,也达到477.83亿元,合计达到约669亿元,相较于建发股份地产分部1283.69亿元总权益,少数股东权益占比至少达到了52.11%。

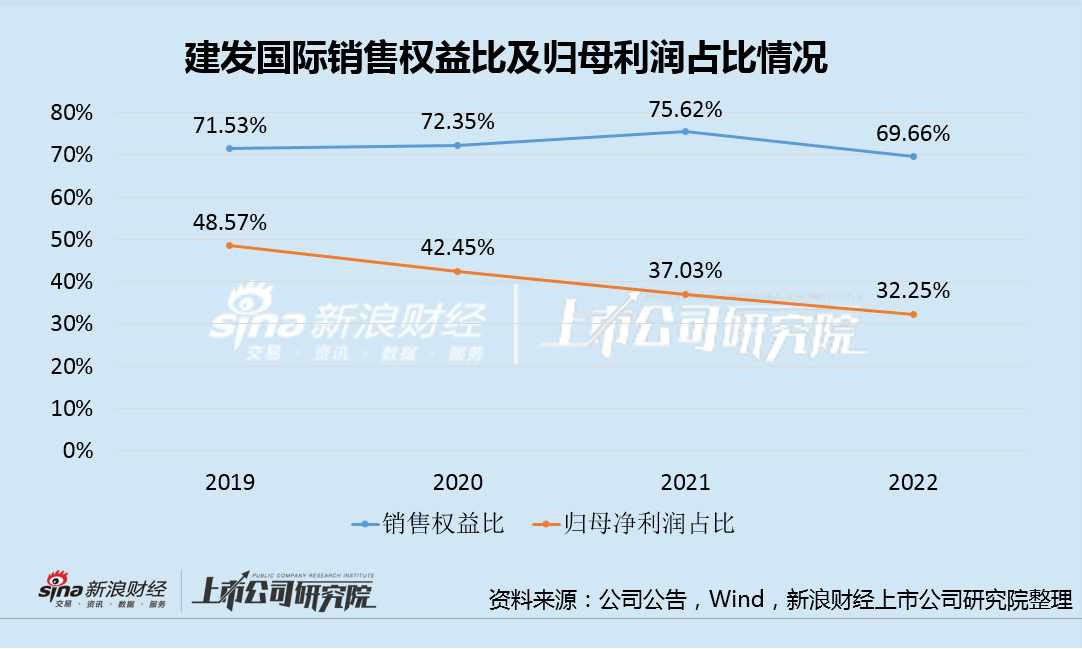

而考虑到建发集团的持股比例,实际上少数股东权益占比要更高。而建发国际公布的销售权益比基本在70%左右,与股权比存在较大出入。此外,2019年至今,建发股份房地产分部的归母利润占比实际也是在持续下滑的,从50%下滑至30%左右的水平。

因此,我们可以从两个方向来思考,其一,由于归母净利润占比与归母权益比接近,建发股份房地产分部的销售权益比或存在水分,严重不匹配其少数股东权益的比例。其二,销售权益比不存在水分,但少数股东损益占比明显畸高,或存在少数股东损益存在明股实债的情况,其收益率或明显超过归母股东的ROE水平。

为维持销售排名 需大力拿地

2022年,建发股份房地产总销售金额2097亿元,同比微降3.6%,其中子公司建发房产销售金额1782亿元,同比逆势增长1.6%,行业排名升至第10,实现逆袭。

由于项目利润较低,内生造血能力远不能满足企业在规模快速突击阶段的财务需要,且土地储备并不算充足,因此加快周转成为建发的选择之一。

截至2022年末,建发土地储备为2362.21万平米,对应货值 3368.4亿元,尽管在一二线城市货值占比约70%,但相较于2022的销售额来说并不算充足。为了维持销售排名,建发必须持续拿地并加快去化,并循环往复。

建发全年总拿地62宗,全口径拿地金额1030亿元,拿地/销售金额比例为49%。一二线拿地金额占比92%,重点在上海、厦门、北京、杭州等地获取多个优质项目,其中子公司建发房产全口径拿地金额814亿元,排名行业第4。

可以说,建发是2022年土地市场表的最为激进的房企之一,但拿地均价较2021年大幅上升至接近2万元/平米,甚至已经接近全年的销售均价。

凭借着厦门国资的股东信用背景,以及供应链贸易业务高周转的物流和资金,建发股份的流动性并未遇到大的困难,这也成了其近年来持续维持高拿地力度的原因。自2017年以来,建发股份的平均拿地强度(权益口径拿地金额/销售金额)高达72.54%,并通过快周转在销售端实现逆袭。

值得注意的是,建发2022年的新增土储去化前景如何?仅有15%毛利率的开发业务盈利前景又如何?没有利润、甚至亏损的规模有何用?

来源:新浪财经上市公司研究院 新浪证券 作者:大眼楼管/肖恩 共2页 上一页 [1] [2]

|