|

投行业绩恐一蹶不振

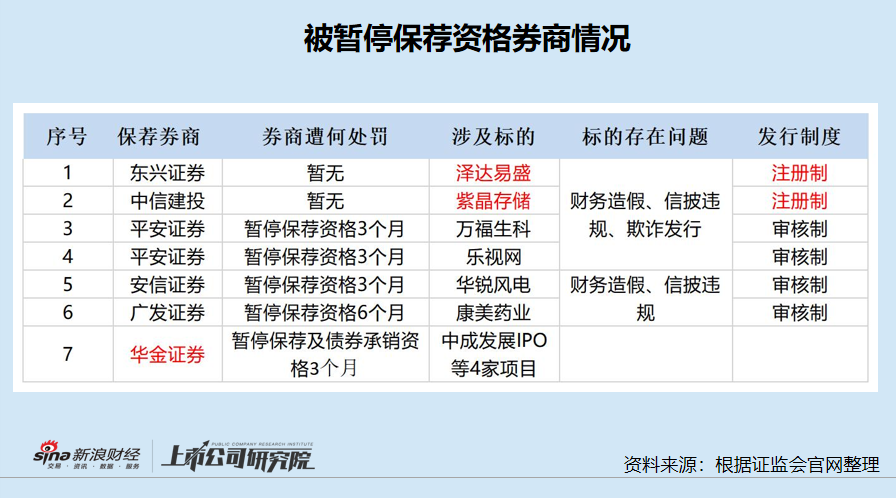

历史上,被暂停保荐资格的券商,投行业务都面临较长一段时间的低谷期。

如2013年平安证券被暂停保荐资格后,当年收入大降65.4%,2013年、2014年,平安证券连续两年股权承销收入连续为0。

再如2020年被暂停保荐资格的广发证券,2020年和2021年的投行收入分别下降54.89%、33.31%;2021年全年的IPO承销额为0。

值得一提的是,2013年的平安证券还是头部投行;而广发投行也是中大型投行。这些有着较高知名度的投行都难以承受被暂停保荐资格的影响,更何况是规模很小的华金证券。

资料显示,在没被处罚前,华金证券的投行收入及公司整体利润就已经大降。

2020年、2021年、2022年上半年,华金证券分别实现营收8.09亿元、7.99亿元、3.72亿元,同比分别下降16.63%、1.18%、3.16%;分别实现归母净利润0.93亿元、0.14亿元、0.15亿元,同比分别下降54.05%、85.12%、79.97%。

据中国证券业协会的数据,2020年、2021年,华金证券分别实现投行业务收入3.78亿元、2.66亿元,同比增长60.06%、-29.6%。

在华金证券投行业务结构中,债券承销业务收入占比约为60%。而这次华金证券还被暂停债券承销资格3个月,这令公司投行收入面临更大的挑战。

被暂停保荐或承销资格,影响的不光是收入,还有投行声誉。在头部效应越来越明显的行业竞争中,拟发行证券的企业,会优先选择保荐能力强、内控机制完善、声誉高的大众型券商。同时,大中型券商还具有排队审核周期平均值短、效率高等优势。

从曾被暂停保荐资格券商的业绩表现历史、行业竞争格局等方面综合分析,华金证券投行收入大概率会受到严重冲击,且在激烈的竞争下将长期处于萧条。毕竟,绝大部分要发行证券的企业,不会把自己的命运放在声誉受损、规模小、保荐能力弱、内控不完善的尾部投行手中。

对其他投行影响几何?

对比其他曾被暂停保荐资格的几家券商,华金证券这次被罚有两个不同的特征:一是华金证券被否并不是因为某个标的严重财务造假、信披违规或欺诈发行;而是公司保荐的多个项目存在未勤勉尽责等问题,折射出公司内控机制不完善。二是华金证券是在证监会现场检查发现问题后而被罚,带有直接性;其他券商主要是受保荐项目先暴雷后再被追责,带有间接性。

证监会表示,下一步将常态化开展投行内控现场检查。在注册制下,券商的“看门人”作用更重要。但部分券商内控制度和保障机制不健全、内控把关不严格等问题,因此监管部门对“看门人”的现场检查十分必要。

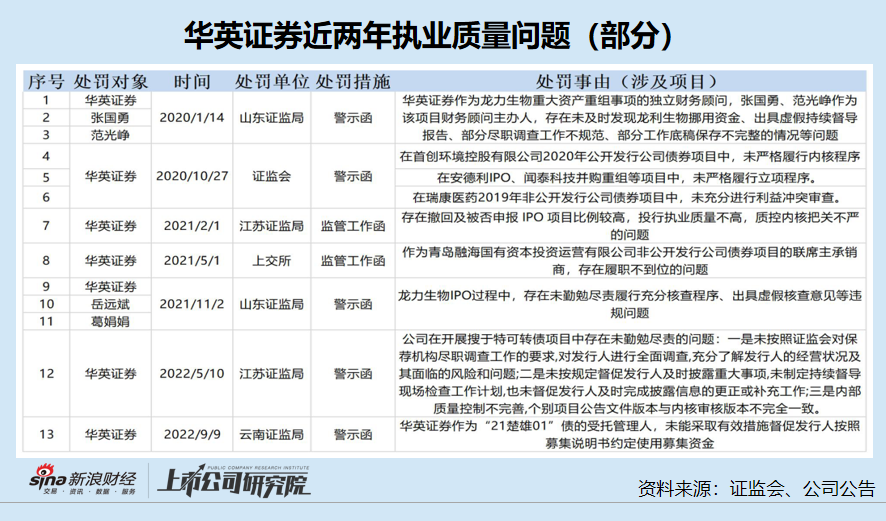

研究发现,华英证券与华金证券的情况类似,都是中小投行,且多家项目被监管部门查出未勤勉尽责的问题(详见下图)。

据不完全统计,华英证券2020年以来有10家投行项目遭到监管部门警示或处罚。这些处罚,揭示了华英证券在尽职调查、持续督导、内部控制等方面存在较大缺陷。2020年10月,证监会甚至点名指出华英证券投行内控方面的缺失。如果证监会对华英证券进行投行业务现场检查,后者也有可能遭遇和华金证券一样的处罚。

证监会对华金证券的处罚,对目前处于舆论风口的东兴证券、中信建投也有一定的指导意义。

日前,东兴证券保荐的泽达易盛、中信建投保荐的紫晶存储,皆因欺诈发行、财务造假、信披违规收到处罚事先告知书。泽达易盛、紫晶存储沦为注册制下欺诈发行“并列第一股”。

华金证券保荐的项目没有出现严重的欺诈发行、财务造假、信披违规,但仍旧被暂停保荐及债券承销资格三个月。至于东兴证券、中信建投是否会遭罚遭暂停保荐资格的处罚,不久将会揭晓答案。

来源:新浪财经上市公司研究院 作者:IPO再融资组/钟文 共2页 上一页 [1] [2] 搜索更多: 华金证券 |