|

6月28日晚,捷氢科技披露IPO招股书,拟募资10.6亿元在科创板上市。其中,1.1亿用于燃料电池生产建设项目,3.42亿用于燃料电池新产品生产线建设项目,2.78亿用于研发中心升级建设项目,3.3亿用于补充流动资金。

公司选择的上市标准为《科创板上市规则》中,“预计市值不低于人民币30亿元,且最近一年营业收入不低于人民币3亿元”。2021年9月,捷氢科技完成股权转让及增资后的估值为41.28亿元。

捷氢科技是上汽集团首家启动分拆上市的科创公司。为捷氢科技的孵化和分拆上市,上汽投入了相当多的资源,也寄予了很高的期待。

不过,捷氢科技不仅在股权层面,更在业务和人事上与上汽集团有千丝万缕的联系。而作为独立上市的主体,捷氢科技的独立性和对上汽的依赖问题将成为市场关注的焦点。此外,由于身处产业成长的初期,市场对捷氢科技业绩和财务前景也疑虑颇多。

97%营收为应收款 核心产品盈利能力持续下滑

捷氢科技主业是氢能的利用,主要产品为自主研发的燃料电池电堆、系统、系统分总成以及储氢系统。

氢燃料电池目前主要应用在重卡汽车领域。根据中汽协统计,2021年,国内重卡销售量约139.5万辆,其中氢燃料电池重卡销量仅为779辆,占比不足万分之六,氢燃料电池重卡在所有新能源重卡中也仅占7.46%,产业尚处于非常早期的阶段。

此外,根据示范城市群燃料电池汽车示范计划,我国未来四年预计将新增3-4万辆燃料电池汽车,其中以中重卡应用为主,以客车、乘用车为辅。即便以该规划数字估算,四年后,氢燃料电池产品也处于很低的渗透率水平。

处于产业初期,捷氢科技业绩自然也难以让投资者满意。2019年-2021年,公司营业收入分别为1.12亿元、2.47亿元和5.87亿元,归母净利润分别为-3487.81万元、-9426.48万元和-5875.03万元,持续处于亏损状态。

盈利能力低下是业绩疲弱的重要原因。

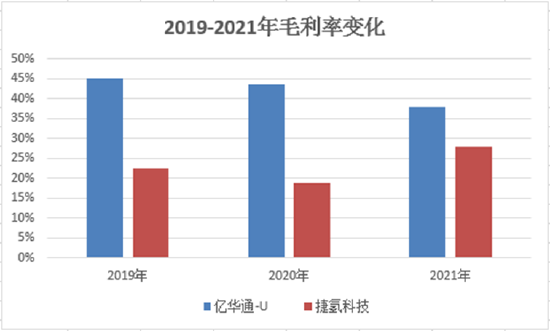

2019年-2021年,捷氢科技毛利率一直处于30%以下,与同行上市公司亿华通相比存在明显差距。

(来源:Wind)

更重要的是,公司核心产品盈利能力不断下降。

据了解,燃料电池系统是燃料电池动力系统的核心部件,主要由电堆、控制系统、供气系统、冷却系统以及系统辅件组成。其中,燃料电池系统是公司最重要的收入来源,而燃料电池电堆又是燃料电池系统的核心部件。

2019年-2021年,捷氢科技燃料电池系统产品分别销售3、42、716台,单台平均销售单价分别为100.00万元、87.97万元及40.34万元,产品毛利率分别为47.35%、35.93%和30.78%,呈现逐年下降趋势。

2020年-2021年,公司燃料电池电堆销量分别为4台及470台,单台平均单价分别为52.13万元及19.66万元,电堆产品毛利率分别为36.10%及24.17%,同样呈下降趋势。

除业绩外,资金也是公司面临的另一大问题。 共2页 [1] [2] 下一页 搜索更多: 捷氢科技 |