由于目前大量的未偿债务和雄心勃勃的扩张计划,蔚来在一段时间内依旧面临财务方面的挑战

2022年2月28日,新能源汽车品牌蔚来(9866.HK)宣布通过港交所聆讯,以“介绍方式上市”。这是一种相对特殊的上市方式,根据港交所交易规则,蔚来此次不募集新的资金或发行新股,而是将原有部分股份拿出来交易。蔚来称,这是为了不稀释原有股东的利益。

3月10日,蔚来以惊人的速度登陆港交所,首日开盘价为160港元,收盘价158.9港元,港股市值达2652亿港元(约2143亿元人民币)。由于隔夜美股上涨,港股开盘跟涨,蔚来股价表现只能算中规中矩。

这是蔚来的二次上市,2018年,蔚来在美股上市,过去一年,蔚来美股股价跌幅达到70%。2021年2月9日,蔚来美股收盘价创下62.8美元的历史高位,总市值一度超过1000亿美元。截至2022年3月9日收盘,蔚来股价为20.17美元,最新市值降至321亿美元。

涨跌之间,既有外部环境的复杂变化,也有蔚来自身的因素。

今年,蔚来已经连续两个月跌出新能源汽车交付量榜前三名,频频面临变慢了的质疑。新能源汽车市场正由资格赛向淘汰赛转变,2021年新能源汽车的渗透率已经达到了14.8%,而2019年这一数字是4.7%,2020年是5.8%,以此推算,在20%渗透率的市场拐点之前,保持原有的扩张速度就意味着落后。

对2022年计划推出三款车型的蔚来来说,战略必须从稳健变向扩张甚至是激进,蔚来需要更多资金以及更好的供应链管理能力,这是蔚来的当务之急,乍看起来,此次挂牌不融资,并不能缓解这些问题。

介绍上市的玄机

2018年,李斌带着头顶“中国特斯拉”光环的蔚来赴美上市,目标融资20亿美元。然而,美国投资人普遍不看好,蔚来只融到了计划一半:10亿美元,融资额不足导致蔚来一度命悬一线。2019年末,蔚来账上现金及现金等价物仅剩8.6亿元,股价暴跌至1.19美元的低点。

直到赴港二次上市,外界对蔚来的认知离不开“缺钱”。

蔚来称,赴港上市是为投资者提供更多的交易地点选择和更灵活的交易时间,将有助于引入更多的投资者,且对公司的长远发展有利。

这是事实,但不是全部事实。

市场普遍认为,随着中概股退市风险加大,监管层面对数据和国家安全的审查也更加严格,赴港二次上市已经成为了企业安全的退路。蔚来的特殊,在于其采用的介绍上市方式和时机。

简单理解,介绍上市是指如果一家公司已在其他交易所或板块上市,那么这家公司可以不用再发行新股,而直接申请在香港主板上市,获得一个股份流通的资格。

德恒上海律师事务所业务合伙人朱樑律师告诉《财经十一人》,相比常规IPO,介绍上市优点主要在于一是流程相对简单,审核时间相对较快;二是将企业融资和上市时间分开,企业可以在之后有需要时再融资。并非所有的企业上市均为了融资,当市场环境对融资并不友好,或是企业并无过多的融资需求时,这种上市方式给予企业较高的灵活性。

这正是蔚来当前的两难。事实上,在融资方面,蔚来已经慢了。在头部新造车势力中,蔚来最早登陆美股。然而在小鹏和理想相继完成回港上市后,去年9月,蔚来被传因为用户信托问题受到监管层质疑,错失上市窗口。

当时,一位接近蔚来投资人在向《财经十一人》谈及此事时表达了遗憾,“之后(2022年)再上市,新能源肯定还是被看好的板块,但是还能有这么好的估值吗?”

多位投资人向《财经十一人》表示,受到地缘政治风险以及市场流动性等影响,现在并不是一个募资的好时机。对于有充足现金的企业,应该避开这段“萎靡期”,去寻找下一个机会。

然而蔚来等不起了。

一位从事港股上市业务的律师向《财经十一人》表示,港股排队上市的企业不少,而在2022年1月4日的《网络安全审查办法》出台后,对企业数据合规的监管在加强。

招银国际研究部分析师白毅阳告诉《财经十一人》,和竞争对手相比,小鹏已经进入港股通,理想上半年也有希望进入,而纳入港股通意味着能吸引更多内地资金,股票流通性更强,因此蔚来在和国内投资者的对接上已经落后了。与此同时,还有不少二线造车新势力正在港股排队上市,车企对港股资金的追逐会进一步加剧。

蔚来不可谓不着急。根据蔚来披露的数据,在2021年下半年完成了一笔20亿美元的融资后,其现金储备在600亿元人民币左右。这种现金实力已经不输于欧美大牌车企了。但是,根据招股书,蔚来至今并未实现盈利,只是最近才从某些时期的经营中产生了正现金流。

根据招股书,2018年、2019年、2020年及截至2021年9月30日的九个月里,蔚来分别产生净亏损人民币96.39亿元、112.96亿元、53.04亿元及18.74亿元。此外,尽管蔚来在2020年和截至2021年9月30日的九个月产生了正经营现金流,但是在2018年和2019年的经营活动现金流分别为负79.12亿元和87.22亿元,并且在2021年二季度和三季度的经营现金流为负。

也就是说,蔚来现在不缺钱,所以并不急于现在通过正规的IPO途径上市来获得资金。按照香港上市的规则,上市后6个月内的控股股东并不能出售股份。如果之后有募资需求,也需要等到上市6个月之后才可以增发。

但这种不缺钱仅限于现在。因此,蔚来此举要的是先获得一张确保安全的“‘船票”,上市后,蔚来发行的美国存托凭证可以与港股进行自由兑换,稀释潜在的“中概股退市”风险,但并不是真的不在乎钱了。相反,长远来看,正是为了打通融资渠道,才让蔚来要迫不及待“‘上船”。

在赴港上市的同时,为了扩大投资者接触渠道,蔚来表示,蔚来也已向新加坡证券交易所主板提出以介绍方式第二上市申请,具体上市日期正在审核中。但是,赴新上市这条路是不是能走通,什么时候走通,这些依旧充满了不确定性。

无论是数据合规还是宏观经济波动,由地缘政治外溢的风险正在前所未有影响中国汽车产业。此次赴港,也标志着蔚来正在不遗余力拥抱内地资金,这在接下来的新造车肉搏竞争中格外重要。

奥纬咨询董事合伙人张君毅向《财经十一人》记者表示,无论是赴港亦或赴新上市,蔚来都是为了稳定股价,对冲贸易风险,扩大投资者渠道,坚持做成全球企业。

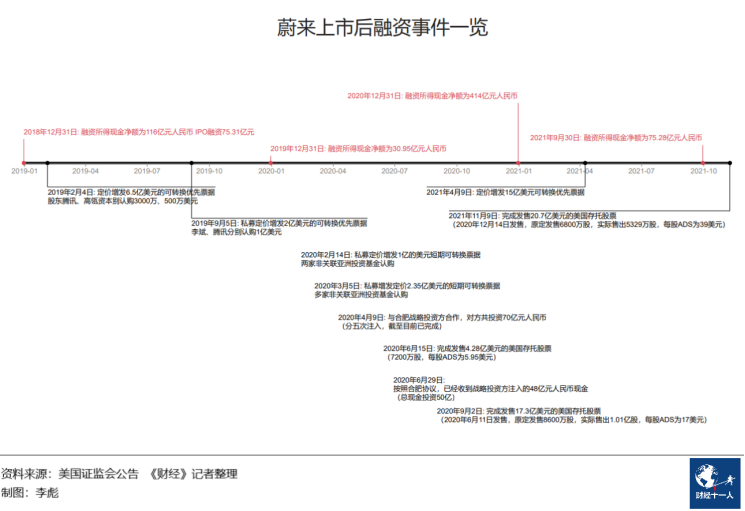

新造车是众所周知的“‘烧钱游戏”。为了缓解资金压力,蔚来在2019年—2021年共完成了9次融资,方式包括可转换票据、存托股、战略投资,按最新的美元汇率计算,总计金额至少412亿元。

随着行业竞争加剧,多样化的融资能力正在成为新能源汽车公司的核心竞争力。2021年10月29日,蔚来完成了一笔10.3亿元的碳中和新能源汽车租赁ABS。而在一周前的3月3日,蔚来又刚刚发行总规模达到10.3亿元的全国首单绿色新能源汽车租赁ABN,所获资金将全部用于汽车业务投放。蔚来正在建立从交易所和银行间双市场直接融资的能力。

共2页 [1] [2] 下一页

搜索更多: 蔚来