|

爱旭股份所处的光伏产业链主要包括上游原材料采集加工,中游电池片组件制造、以及下游光伏电站建设运营。由于组件加工生产技术相对简单,而光伏盈利能力最优的环节点又集中于上游硅料以及光伏玻璃行业,目前一些企业在进行上下游一体化产业布局,发挥一体化降本优势。例如“硅片+电池片+组件”一体化龙头隆基股份,“逆变器+储能”龙头阳光电源股份有限公司(下称“阳关电源”,300274.SH),以及“硅料+电池片”龙头通威股份有限公司(下称“通威股份”600438.SH)。

相比之下,主打中游电池片的爱旭股份在产业链条中受到挤压,开机率降到60%。对此,西南证券称,上半年因上游硅片供应不足,爱旭股份开工率不足,导致非硅成本大幅增加。下半年,电池片盈利能力开始反转,新技术突破在即。由于2021年爱旭股份业绩受上游影响较大,下调爱旭股份今年净利润预期至3.16亿元。值得注意的是,这个业绩预期与业绩承诺中的不低于9.3亿元净利润仍相差较远。

产能过剩行业竞争激烈

相比于行业壁垒高的硅料、硅片环节,电池片环节行业集中度较低。电池片是光伏产业链重大技术变革环节,设备受迭代需求竞争激烈。PERC电池片为目前市场主流技术路径,由于PERC转换效率已接近24%的理论极限,未来提高空间有限。于是多数企业开始通过技术路线更迭来进一步提升转换效率,新产品主要为TOPCon和HJT。

与此同时,2021年多家企业先后公布TOPCon和HJT电池效率,并不断刷新记录。4月12日,通威股份发布HJT电池片转换效率可达25.18%;6月1日,隆基股份发布P型TOPCon电池片转换效率可达25.19%,N型TOPCon达到25.21%,HJT达到25.26%;7月12日,晶科能源控股有限公司(JKS.N)发布N型TOPCon电池片转换效率可达25.25%,对应组件效率23.53%;爱旭股份,预计量产线平均转换效率可达到25.5%。

此外,根据PV InfoLink数据,2021上半年电池片出货排名前二分别为通威股份、爱旭股份。在电池产能方面,通威股份、爱旭股份、隆基股份、晶科能源、晶澳太阳能科技股份有限公司(002459.SZ)、东方日升新能源股份有限公司(300118.SZ)预计2021年度电池产能总规模分别为55GW、42GW、38GW、30GW、16.5GW、20GW。在电池片产能规划排名前六位的厂家中,除了爱旭股份,其他公司都有布局上下游业务,爱旭股份聚焦于行业竞争激烈、技术迭代快速的电池业务,面临着一定的考验。

对此申港证券称,以2022年国内光伏装机68GW,叠加部分由2021年推迟到次年的装机计划,预计国内装机规模可达70GW-75GW,预计同期全球装机规模190GW-225GW,远低于行业电池片供给可支持的360-385GW,电池片行业将出现供过于求的局面。

对此,申港证券在研报中提到,产能过剩且技术迭代加快的行业背景下,电池片环节将出现显著的格局优化,具有TOPCon和HJT组件产能配套能力的一体化优质厂商,以及技术优势突出、转换效率领先的电池厂将逐渐凸显。

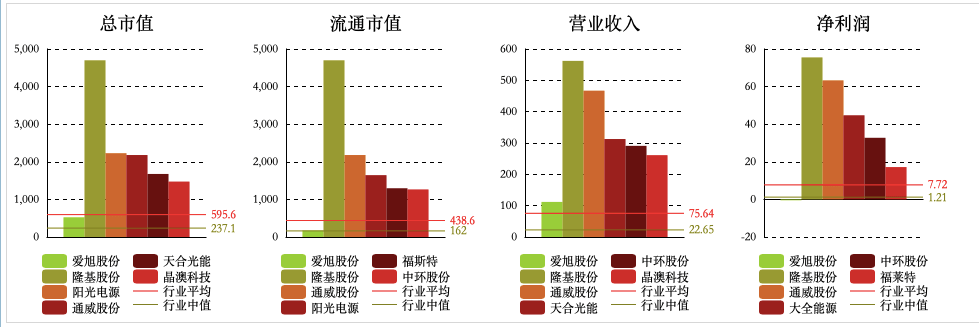

值得注意的是,东方财富网数据显示,对比12月16日收盘总市值、流通市值、2021年前三季度营业收入及净利润数据,行业平均值分别为595.6亿元、438.6亿元、75.64亿元、7.72亿元,爱旭股份的相应数据则分别为523.3亿元、171.6亿元、112亿元、-0.46亿元,其总市值、流通市值和净利润均低于同行平均值。

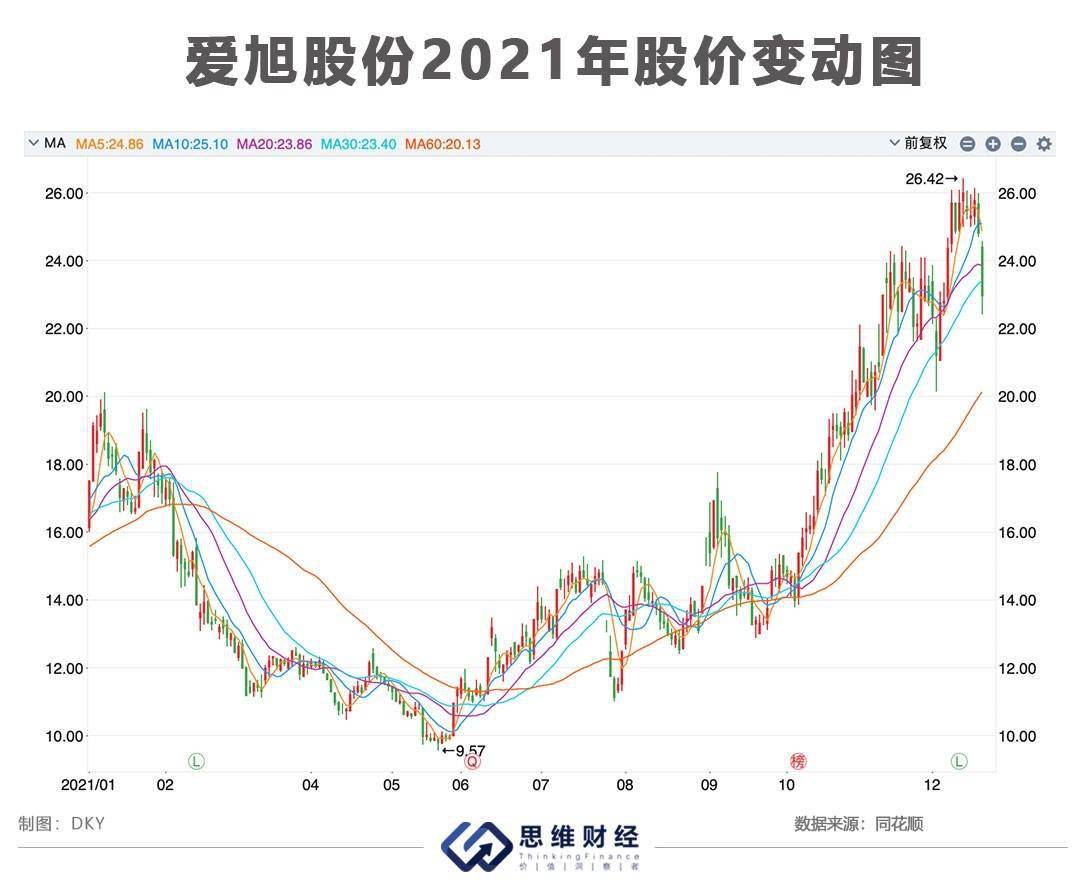

截至12月21日,爱旭股份收盘价为23.13元/股,总市值为471亿元,市盈率(TTM)为122倍。(思维财经出品)■

来源:投资者网 新能源行业组 徐慧 共2页 上一页 [1] [2] 搜索更多: 爱旭股份 |