|

招股书显示,2018-2020年,美腾科技产能利用率分别为78.38%、80%、86.57%,均低于90%;产销率分别为58.62%、80%、65.52%,其中2020年产销率锐减近15个百分点。

此次IPO,美腾科技拟募资5.09亿元,主要用于智能装备生产及测试基地建设项目、智慧工矿项目、研发中心建设项目和创新与发展储备资金项目。

由此看来,美腾科技的产品销售乏力迹象已现,而随着募投项目投产,美腾科技的产能过剩问题或将更加严重。

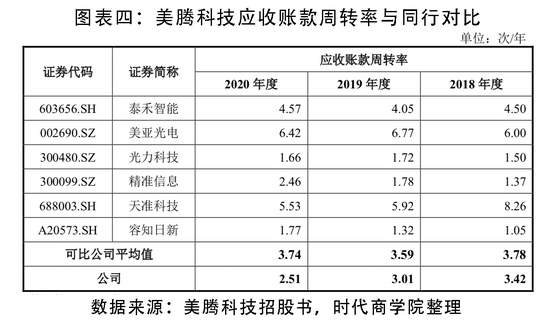

除此之外,美腾科技的应收账款管理水平也不容乐观。

2018-2020年,美腾科技的应收账款(含质保金)账面余额分别为0.62亿元、1.11亿元和1.32亿元,应收账款金额持续上升;应收账款周转率分别为3.42、3.01、2.51,不仅低于同行可比公司均值,且与同行的稳定趋势背离。

与此同时,关联交易对美腾科技的业绩贡献巨大。2018-2020年,美腾科技向关联方销售的总金额分别为2486.63万元、6424.32万元和6263.68万元,占当期营业收入的比例分别为8.69%、24.56%和20.56%,整体呈上升趋势。

其中,2018—2020年,来自关联方大地工程开发(集团)有限公司(以下简称“大地公司”)的应收账款分别为473.11万元、2349.29万元、1950.06万元,2019年较2018年同比增长近4倍,而且美腾科技对大地公司的销售单价并未公开,交易公允性存疑。

需注意的是,大地公司还是美腾科技的重要股东,其持有美腾科技12.892%的股份。两者之间的关联交易价格是否公允合理,信息披露是否充分?是否存在利益输送的问题?而这有待美腾科技进一步解释。

报告期内,美腾科技的经营性现金流净额分别为-1831.11万元、145.16万元、1977.98万元,同期净利润分别为1047.98万元、7272.11万元、9058.57万元,经营现金流净额与当期净利润金额相差较大,存回款不及时的情况,盈利质量较差。

总结

美腾科技营业收入来源几乎均来自煤炭行业,产业结构单一,而且资金链承压,短期偿债能力远逊同行,抗风险能力弱,如果煤炭行业因宏观经济形势、行业政策出现重大不利变化,该公司的经营不可避免受到波及,不排除业绩变脸的可能。

此外,该公司近年应收账款金额剧增,疑似放松销售政策以刺激业绩增长,而应收账款周转率则持续下滑,且与同行变化趋势背离,尤其是与股东大地公司的关联交易的收入占比较高,涉嫌利益输送。

在上述诸多问题困扰之下,美腾科技持续经营能力不由得打上一个问号。

来源:时代周报 时代商学院特约研究员 吴桐 共2页 上一页 [1] [2] 搜索更多: 美腾科技 |