|

高溢价收购关联经销商 营销资源整合效果存疑

此次收购标的镇江恒润调味品有限责任公司的第一大股东是江苏恒顺集团有限公司(持股比例55%),恒顺集团也是恒顺醋业的控股股东,因此本次交易构成关联交易。

交易价格1147.57万元相对净资产的溢价率为94.7%。交易价格相对资产评估价格1247.57万元少了100万元,由于评估值相对净资产的溢价率为111.66%,如果按照评估值进行收购,上市公司应当遵守提供拟购买资产的盈利预测报告的特殊规定。

恒顺醋业在公告中将交易价格略低于评估价格的原因解释为收购标的的股权缺乏流动性、新冠疫情对未来持续经营的影响。然而,如此确定价格不免让人怀疑公司是否在规避《上海证券交易所上市公司关联交易实施指引》中关于溢价购买关联人资产的相关规定。

具体看恒润调味品的资产评估报告,评估价值的合理性仍值得考量。

评估价值1247.57万元是使用收益法测算的结果,该结果比资产基础法的评估结果高506.58万元,差异率68.37%。

在收益法的测算中,恒润调味品的经营性资产价值为552.4万元,而非经营性资产价值为710.52万元,高于经营性资产的价值。也就是说,评估值的大部分价值来自非经营性资产。非经营性资产主要为其他应收款,具体性质为恒顺集团资金池余额及利息。

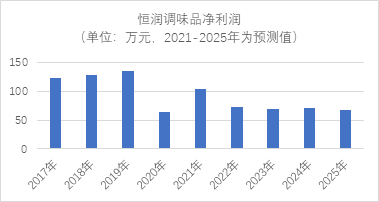

此外,细看经营性资产价值的测算过程,可以发现被评估单位2021-2025年的净利润预测值不增反降,预计未来每年的净利润大幅低于2017-2019年的实际净利。

数据来源:恒顺醋业公告

从营业收入、营业成本、销售费用每一项具体的预测值来看,2022-2025年营业成本与营业收入的年均增速一致,在2%-3%之间,但销售费用的增速要高出0.7-2.4个百分点。如果不断增加的销售费用不能转化为营收的增长,公司的盈利能力也堪忧。

收益法是从企业的未来获利能力角度出发进行评估,然而该评估结果反映出的恒润调味品的未来盈利能力不是很有说服力。

抛开交易价格不说,此次收购是否真的能够给恒顺醋业带来有利影响,达到其宣称的目的?

恒润调味品的主要业务是恒顺品牌调味品的批发销售业务,是恒顺醋业在镇江地区的核心经销商。2020年恒顺醋业与恒润调味品关联交易金额为5173.35万元,是恒顺销售商品类型中金额最大的关联交易。从这个角度看,此次收购可以进一步规范和减少关联交易。

不过从营销资源的角度来看,此次收购仅仅是起到统一规范销售渠道的作用,并不能带来营销渠道的拓展。

对于调味品企业来说,渠道能力对其拓展市场、建立行业壁垒至关重要。目前恒顺的渠道以零售为主,餐饮渠道是其短板。与餐饮渠道相比,以KA卖场为主的零售渠道销售费用更高。此外,餐饮渠道的粘性也更强。据公告,恒润调味品的销售渠道覆盖传统、现代和特别通道,但其餐饮渠道能力究竟如何我们不得而知,此次收购对补充恒顺的短板可能没有显著作用。

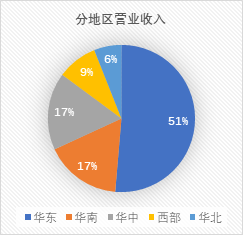

从区域来看,作为镇江香醋的代表,恒顺醋业的主要收入来源是华东地区,华东大区2020年营收9.96亿元,占全国营收的比重超过一半,但收入增速不及华南大区和华中大区。

数据来源:恒顺醋业年报

此次被收购单位恒润调味品的渠道优势在镇江地区,因此此次收购对恒顺醋业提高外围区域的产品覆盖范围、开拓华东以外的市场显然也没有重大影响。

而恒顺醋业能否从一家区域型调味品企业成长为全国化企业,还要看它在华东以外市场的扩张情况。

来源:新浪财经 浪头饮食 作者:SY 共2页 上一页 [1] [2] 搜索更多: |