业内人士指出,“存贷双高”不一定就是财务造假,关键要看是否符合公司的生产经营逻辑,有时“存贷双高”只是某些行业的经营特点,最典型的就是房地产企业,需要加大杠杆拿地。

他认为,牧原股份呈现出“存贷双高”,其中一个原因是目前牧原股份处于快速发展期,需要资金大力扩张养猪厂。从财报来看,近两年牧原股份的固定资产和在建工程,确实处于高速扩张的阶段。三季报显示,牧原股份固定资产期末比期初增加114.48%,在建工程期末比期初增加63.83%。

一位与牧原有过合作的河南投资管理机构人士提醒《财经》记者,可关注存款的真实性,而存款的真实性可以通过利息收入侧面验证。深交所也在问询函中质疑,为何公司利息收入远低于利息费用。牧原股份2020年前三季度发生利息费用1.68亿元,利息收入1384.86万元。

对此,牧原股份解释,公司2020年前三季度较高的货币资金,来自两方面:一是业绩大幅增长导致的经营性现金流入;二是为满足四季度集中采购和工程款支付的需求,银行借款规模的增长。由于贷款利率远高于银行存款利率,且公司有正常的固定资产以及经营类支出,货币资金余额小于有息负债余额,故利息收入远低于利息费用具有合理性。

“这两年是养猪行业扩张的最佳窗口期。”程凯称,在非州猪瘟之前,国内养猪行业,前几大公司整体市场占有率不高,中小散户较多;猪瘟之后,中小散户因为防疫水平及抗风险能力较弱,慢慢被洗出来,国家政策层面也开始鼓励养猪,对大企业来说,是一个快速扩张、抢占资源的好机会,“所以,这几年大家才疯狂占地。”

在他看来,一旦国内生猪供给规模恢复到2018年之前的水平,以后想再盖猪厂都难了,“政府估计不给批了”,因为在猪瘟之前,很多省份,特别是沿海省份,是不太欢迎养猪企业的,“考虑到环保压力,另外税收也没什么贡献。”养猪企业不需要缴纳增值税和所得税。

对于扩张策略,透镜公司研究创始人况玉清有不同意见。他认为,孤注一掷式的产能扩张有风险,一旦行业产能过剩,公司不仅将面临销售上巨额亏损,还有巨大的固定资产折旧。

“之前猪周期遇冷时,不少企业死于资金链断裂。”有券商分析师透露,当时猪的售价是低于成本的,“卖一头,亏一头”,部分企业本身负债又很重,最后扛不住了。

在程凯看来,当不景气周期来的时候,猪企拼的就是管理水平和成本控制。正常猪只养殖成本包括,断奶成本、饲料、疫苗兽药、制造费用和人工成本。此外,如果再能够打通下游食品通道,就很稳了,也就是全产业链——养猪+屠宰+食品,而食品横向延伸,空间就大了,也可以平滑猪周期的影响,“你看双汇这种企业,生命力就很强。”

高毛利疑云

除了存贷双高外,牧原股份遥遥领先同行的毛利率,也引发市场关注。

2020年半年报显示,牧原股份的毛利率为62.4%,高出行业一大截。温氏股份的毛利率为23.08%,新希望的毛利率为13.01%,正邦科技的毛利率为26.85%。

对于如此大的差距,有审计师解释,需将综合毛利率拆分来看。比如新希望除了养殖业务板块,还有饲料板块,饲料板块毛利率低,拉低了整体毛利率。新希望的猪产业板块,毛利率为42.6%。

还有一个更重要的原因,是销售品种的不同。

牧原股份回应称,公司的种猪、仔猪销售量比例较大,而在生猪产品中,种猪、仔猪的毛利率明显高于商品猪的毛利率。在2020年前三季度,种猪、仔猪的毛利率均超过了80%,而商品猪的毛利率只有59%。这从以仔猪和种猪销售业务为主的天邦股份(002124.SZ)可以看出端倪,其在2020年上半年也获得了54%的高毛利率。

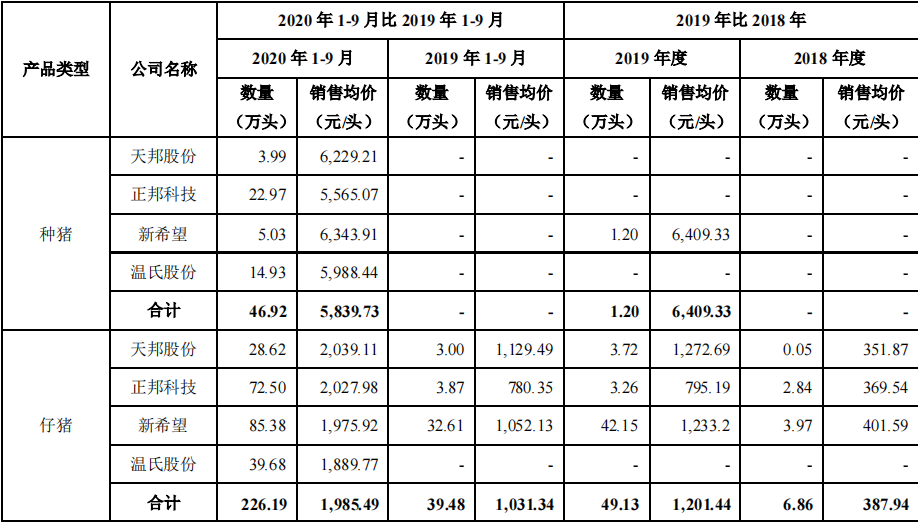

而牧原股份的种猪、仔猪,一部分卖给了同行。其中仔猪的价格从 2018 年的 387.94 元/头大幅增长至2020年1-9月份的1,985.49 元/头,3年价格翻了5倍。

同行业可比公司向牧原股份采购种猪、仔猪的情况

也就是说,牧原股份的种猪、仔猪100%自己养殖的,而同行的仔猪有很大比例是外购的,外购的成本更高,因此同行毛利率较低。以新希望的自产仔猪与外购仔猪的单位成本为例,2020年其自有仔猪的成本为13元-14元/公斤,外购仔猪的成本为20元-25元/公斤。

不过仍有投资者担忧,非成本优势所构成的高毛利难以持久,若其它猪企终有一天摆脱外购仔猪的困境,牧原股份又该如何应对。

对于牧原股份重资产、高杠杆、高回报的模式,招商证券曾在研报中表示:“对于上市公司来说,重资产模式并不可怕,更重要的是资本回报率(ROIC),且牧原的回报率远高于加权资金成本。”

对于牧原股份出色的财务数据是否有水分,市场依然众说纷纭。

有券商分析师表示,猪肉价格基本不可能造假,国家统计局每个月会对全国各地的猪肉价格进行统计,另外上市公司每个月也都会公布生猪的销售价格,非常透明。

况玉清表示,理论上价格透明不能造假,但生猪出栏量却有可能。在不少投资者看来,很多养殖企业的存货真实性存疑,会计师事务所在审计过程中,很难做到高效准确的盘点,容易出现偏差。

参与过生猪养殖企业的盘点的审计师告诉《财经》记者,“猪比较好盘点,因为都有分栏位,一般一个栏位大几十头。”他介绍,大猪和母猪,都挺好盘的。小猪会跑来跑去,盘的时候,中间会用一个板隔开,把总量变小,提高准确率。

非洲猪瘟下的转型之路

中国生猪养殖业长期以散户散养为主,因此生猪价格的周期性波动特征明显,一般3-4年为一个波动周期。最近一轮“猪周期”则是起始于2018年下半年,非洲猪瘟爆发,中国生猪产能下降,市场供应偏紧,猪价飞涨。

进入2020年,叠加新冠肺炎疫情影响,生猪价格持续高位运行。2020年1-6月全国活猪均价为33.90元/公斤,与去年同期相比上涨136.95%。

而猪肉涨价传导至企业层面,是净利润的暴增,以及股价的上涨。

2019年,温氏股份的归母净利润同比大增252.94%,2020年前三季度同比增长35.44%。牧原股份的归母净利润则是从2018年的5.2亿元,暴涨至2019年的61.14亿元,再到2020年前三季度的209.88亿元。从2020年前三季度的增幅看,牧原股份已经超过了温氏股份。

2020年以前,中国养猪领域第一大公司一直是温氏股份,其成立于1983年。公司财报显示,2020年,温氏股份销售肉猪954.55万头,同比下降48.45%。2018年时,温氏股份生猪出栏量达到2230万头,位居全球第一。当年,牧原股份的生猪出栏量刚超过1000万头。

2020年,牧原股份总销量是1811.5万头,同比上升76.68%,冲到了中国养猪行业第一,几乎是温氏股份的两倍。

自2018年起,非洲猪瘟的蔓延就成了养猪行业的共同难题。一位长期关注养猪行业的投资人告诉《财经》记者,非洲猪瘟是千年一遇的灾难,几乎没有猪企不被波及。

在此背景下,抵抗猪瘟的能力成为养猪企业的核心竞争力。牧原股份的集中化管理模式,让资本市场认为更能应对疫情。2019年,在出栏量、收入和净利润都低于温氏时,牧原股份的市值就超过了温氏股份。2020年以来,牧原股份便走出了一波凌厉的攻势,2020年初至今股价几乎翻了一倍,市值超过4000亿。

2年前,就有多位养猪行业人士及关注该行业的投资人向《财经》记者表示,温氏股份多年的行业老大位置,很有可能被牧原股份取代。

目前还不能确定集中模式和“公司+农户”模式,哪个更能抵御风险。集中型猪企受到猪瘟波及的可能性较低,但一旦被感染,会损失整个猪场;“公司+农户”模式下,小农户被感染的可能性较高,但若及时处理,损失程度较小。

过去几年,养猪行业一直在进行数字化改造,但不同猪企改造的路径不一样。以温氏股份为例,主要的方向是打造统一的信息化管理平台,便于管理大量分散的农户。牧原股份则更注重猪场内的智能化转型,包括智能设备等,更偏硬件。

数字化技术解决的是效率问题,但养猪的效率重心集中在育种体系和饲养环节,数字技术并不能直接带来育种的效率提升,这需要长期的工艺积累。

牧原股份与温氏股份都属于“家族企业”,家族企业的优势在于长期做同一件事,可以积累经验、技术。一位关注牧原股份的券商人士告诉《财经》记者,牧原股份被称为养猪行业的“黄埔军校”,招聘的人员中,多是重点大学毕业,开的薪资也比较高,“相比温氏,牧原家族的野心更大一些。”

公开招聘信息显示,牧原股份多个岗位的招聘薪资达到1.5万元以上。2019年,南阳的私营单位就业人员平均月工资是3300元。

来源:财经记者 王颖 刘以秦

共2页 上一页 [1] [2]

搜索更多: 牧原股份