|

毛利率或承压

合景悠活此次收购的总代价为13.16亿元,其将“利用全球发售筹集的所得款项净额当中分配予战略性收购及投资的部分以现金清付”。公开信息显示,合景悠活上市募资所得款项净额估计约为28.9亿港元,其中60%用于收并购,也即约17亿元。

如今,大手笔收购而来的项目,除了大幅扩大的规模,唐卓表示,如何“吞下”超8600万平方米面积以及吸收标的的智能化运营能力,是合景悠活要考虑的问题。

尤其是,雪松智联规模庞大的在管项目中,包括许多公共建筑等项目,“在国内的公共建筑及各细分领域拥有领先的市场占有率”。

公开信息显示,广州市庆德物业专注于学校服务、医院服务,业务遍布广州各大行政片区及周边省市,并逐步布局华南、华中区域。上海银湾物业专注于商住服务领域,业务遍布全国15省50城,服务项目近800个。北京高腾物业目前拥有60多家客户,项目包括半步桥公租房、北京市朝阳区财政局、北京公安局出入境管理总队等。湖南华庭则专注于市政清洁服务,以物业清洁服务、道路环卫保洁、市政设施维护、城市桥梁隧道保洁、外墙清洗、石材养护等为主营业务。

而上述项目通常存在毛利率水平不高的情况。

克而瑞物管提供给记者的信息显示,截至2020年底,以各大上市物业数据为样本,公共场馆的平均毛利率为21%,学校的为14%,医院的为13%,产业园的为24%。

事实上,以公共物业、学校物业为业绩主要来源的新大正,在过去的几年里还经历了毛利率的震荡下行。2016-2019年,新大正的毛利率分别为23.17%、21.38%、21.22%、21.10%。

其中,新大正主营业务中还包括一项保洁业务,而该业务的毛利率水平一直处于明显低位,截至2019年6月,该业务毛利率仅10.05%。

以此来看,雪松智联整体的毛利率水平或许并不高。这有可能拉低合景悠活的表现。

合景悠活也已在招股书中有相关表述:“随着我们管理更多第三方物业发展商开发的物业,我们的盈利能力或会有所波动”。

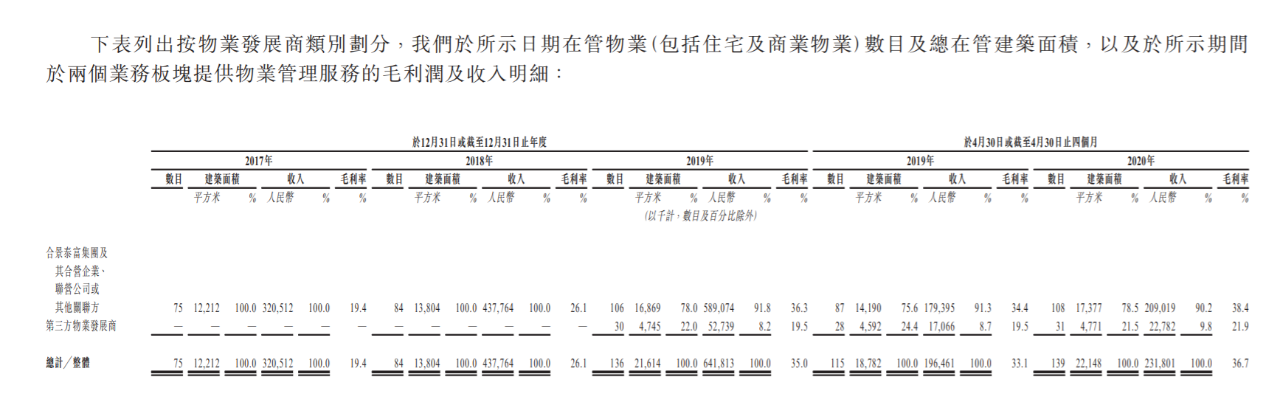

合景悠活招股书显示,2017-2019年间,来自合景泰富方面的物管项目的毛利率分别为19.4%、26.1%、36.3%,截至2020年4月,这一指标达到了38.4%。

而合景悠活2019年才开拓出的第三方物管项目,毛利率为19.5%;2020年4月末小幅增长至21.9%,将同期整体毛利率拉低至36.7%。

不过,数据显示,2018-2019年,合景悠活收入增速70.7%,净利润增速为132%,远高于收入增速,可见其收入增长的同时成本也控制的较为出色;同期,雪松智联的收入增速及净利润增速分别为72.8%和108.3%。由此来看,“标的公司的收入和盈利指标增幅也表现不错。”唐卓认为。

事实上,业内认为,目前物管企业收并购的驱动力主要是企业“扩张要求”及对“规模经济效益”的追求,而“利润的追求”并不是最核心的驱动力。

嘉和家业物业服务研究院发布的报告显示,2020年上市物企的有效收购事件共76起,共花费金额107亿元,是2019年的有效收并购事件27起的2.81倍。“2020年新上市物企数量高达16家,其中这些企业的总融资净额546亿元,占总融资规模的75%,在资金、企业扩张需求、利润要求、战略发展、规模效应的趋势下,2021年将会成为物业行业收并购的大年。

来源:国际金融报 共2页 上一页 [1] [2] 搜索更多: 合景悠活 |