今年6月因股价大幅异动而被“曝光”的广州市广百股份有限公司(下称广百股份,002187.SZ)收购广州友谊集团有限公司(下称友谊集团)重大重组案,近日有了新进展。

8月22日,广百股份披露《发行股份及支付现金购买资产并募集配套资金暨关联交易报告书(草案)》(下称《报告书》),交易对价、支付方式、业绩补偿等交易细节得以明确。

不过,由于其货币资金余额与此次交易的现金支付金额有明显缺口,加之其他一些交易细节的设置、以及股价暴涨和信息披露之间的异常引发广泛争议,8月31日,广百股份收到深交所一纸问询函。

《投资时报》研究员注意到,深交所就现金支付来源、业绩承诺的可实现性、交易评估是否谨慎等多个方面提出12个问题,并要求广百股份做进一步说明。

公开资料显示,此次交易标的友谊集团与广百股份主营业务类型相同。广百股份2007年11月上市,业务涵盖百货店、购物中心、网购等,并拥有多个零售品牌;友谊集团则坚持高端百货商店的经营定位,经营国际高档精品名品、时尚潮流商品。从经营业绩上来看,其盈利能力已超过广百股份。

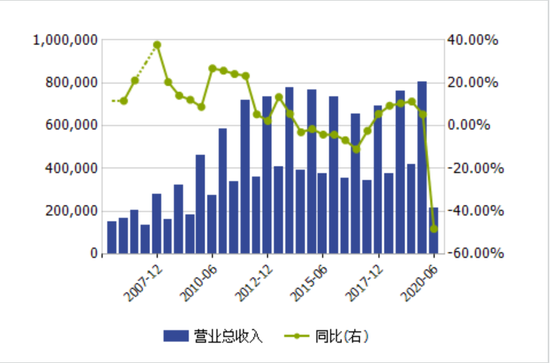

交易完成后,广州地区两大商贸龙头企业得以强强联合,友谊集团填补了广百股份在高端百货领域的空白,广百股份经营规模、市场份额将得以大幅提升。不过,今年上半年,新冠疫情、消费需求下降等不利因素对这两家公司均形成了较大冲击。以广百股份为例,根据8月28日最新披露的半年报,上半年实现营业收入21.74亿元,同比减少48.09%,净利润亏损2248.16万元,为上市以来首个亏损财报。

17亿现金支付存疑

8月22日,广百股份披露的《报告书》称,拟向广州市广商资本管理有限公司(下称广商资本)、广州市广商资本管理有限公司(下称广商基金)、中银金融资产投资有限公司(下称中银投资)、建投华文投资有限责任公司(下称建投华文)用发行股份及支付现金的方式,购买友谊集团100%股权,并向中国人寿非公开发行股票募集不超过7亿元配套资金。

《报告书》显示,此次友谊集团100%股权的交易对价为39.10亿元,增值率为59.76%。交易对价以发行股份及支付现金相结合的方式支付,其中以发行股份的方式支付22.10亿元,发行股份数量为2.73亿股,股份发行价格为8.08元/股;以现金方式支付17.00亿元,系向交易对手方之一的广商资本支付。

令不少投资者疑惑的是,给广商基金、中银投资、建投华文的交易对价,均采取股份支付方式,为何对广商资本却采用股份及现金支付相结合的方式,是什么特殊原因需采取此种不同的安排?广商资本同时也是广百股份控股股东,这一区别对待的交易安排,是否有利于保护上市公司及中小股东利益?

《报告书》同时显示,中国人寿拟认购广百股份非公开发行的8484.85万股新增股份,股份发行价格为8.25元/股,认缴出资金额不超过7亿元。此次交易完成后,中国人寿持有广百股份股票比例预计为12.11%。此笔募集配套资金,广百股份将用于支付此次交易现金对价。

广百股份称,募集配套资金以发行股份及支付现金购买资产为前提条件,但募集配套资金的成功与否并不影响此次发行股份及支付现金购买资产的实施。若募集配套资金未能实施或融资金额低于预期,公司将通过自有资金或自筹资金支付该部分现金对价;若募集配套资金失败或融资低于预期,将可能对公司资金使用和财务状况产生影响,提请投资者注意相关风险。

《投资时报》研究员留意到,最新披露的半年报显示,截至6月31日,广百股份货币资金余额为9.19亿元,较一季度末14.89亿元大幅下降5.7亿元。此次交易所需的17亿元现金支付,无疑将进一步加大其货币资金压力。

由此,广百股份此宗交易引发深交所关注。8月31日,深交所下发问询函,要求广百股份说明在配套募集资金成功或失败时,现金对价的具体支付方式。具体而言,如果用自有资金支付,自有资金来源的可行性、是否将对公司各类业务经营造成影响;如涉及自筹资金支付,广百股份是否具有可行的资金来源,预计对相关借款的偿付安排是什么。

《报告书》显示,广百股份在向中国人寿募集资金7亿元的同时,拟引入中国人寿资产管理有限公司(下称国寿资管)为战略投资者。对此,深交所提出质疑:广百股份选择国寿资管为公司战略投资者,是否具有商业合理性?

公开资料显示,中国人寿及其控股股东中国人寿集团分别持有国寿资管60%、40%股权;国寿资管系中国人寿集团旗下专门的投资及资产管理平台。

一季度仅完成9.41%业绩承诺

公开资料显示,此次交易标的友谊集团由友谊股份出资设立,友谊股份前身为成立于1959年10月的广州友谊商店,2000年6月上市。2016年3月,友谊股份收购广州越秀金融控股集团有限公司100%股权后更名为越秀金控,友谊股份通过设立全资子公司友谊集团承接其全部百货类业务及资产。

2019年2月,越秀金控将其持有的友谊集团100%股权以38.32亿元价格转让给广商资本,增值率为61.52%。

2020年3月,广商资本与广商基金、中银投资、建投华文签订股权转让协议,交易价格的增值率为61.54%。目前,广商资本、广商基金、中银投资和建投华文分别持有友谊集团68.92%、12.95%、12.95%、5.18%股权。

根据《报告书》,友谊集团拥有逾10万平方米自有物业,主要运营环东店、正佳店、国金店和时代广场店4家门店,业态定位为高端精品百货。截至2019年末,广百股份在广州市区及广东省内其他城市开设门店26家。

从经营业绩看,友谊集团盈利能力已超广百股份。2018年和2019年,友谊集团分别实现营业收入25.43亿元、27.13亿元,净利润2.49亿元、2.46亿元,扣除非经常性损益后归属母公司股东的净利润(下称扣非后净利润)1.43亿元、1.47亿元。同期,广百股份营业收入为76.13亿元、80.19亿元,净利润2.01亿元、1.13亿元,扣非后净利润1.86亿元、1.38亿元。

从2018年、2019年数据看,友谊集团营业收入和净利润总体稳定,但2020年一季度,营业收入、净利润同比大幅下滑,主要系受疫情影响。数据显示,营业收入为4.67亿元,净利润为1667.39万元,扣非后净利润为576.79万元。

根据《报告书》,此次交易的业绩承诺方承诺友谊集团2020年至2023年实现的扣非后净利润分别不低于6130万元、1.51亿元、1.54亿元和1.59亿元。对比实际业绩与业绩承诺两项数据,今年一季度扣非后净利润仅完成全年业绩承诺的9.41%,友谊集团要实现第一个年度的业绩承诺,压力颇大。

《投资时报》研究员同时留意到,此次交易对手方为四家公司,其中,广商资本、广商基金为同一实控人的下属公司,中银投资唯一股东为中国银行(维权),建投华文的控股股东为建银投资。但仅广商资本、广商基金需承担业绩补偿。对此情形,深交所要求广百股份解释中银投资、建投华文这两家交易对手方无需承诺业绩补偿的原因,并说明业绩补偿方案是否有利于维护上市公司及中小投资者合法权益。

此外,因此次交易涉及不少金融背景公司,友谊集团部分资产状况受到关注。

《报告书》显示,截至2020年3月31日,友谊集团其他流动资产余额为15.92亿元,主要为结构性存款及其他理财产品。深交所要求广百股份穿透核查相关理财产品的最终流向,重点说明相关款项是否流入友谊集团主要股东、董监高、客户、供应商及其他利益相关方以及理财产品是否存在权利受限。

广百股份营业收入及增长率(单位:万元)

数据来源:Wind共2页 [1] [2] 下一页

搜索更多: 广百股份