|

2017年起,爱迪尔就走上了收购之路。当年1月,该公司发布公告称,拟以2.55亿元收购深圳大盘珠宝51%的股权;2017年3月30日,爱迪尔披露定增预案,分别向韩文波、韩文红、济南亿年等世纪缘全体股东以发行股份购买资产的方式购买其合计持有的世纪缘100%股权;同年6月和9月,该公司又发布了两次公告,先是拟以现金方式收购华侨城、北京绿都源和长宁钻石持有的深钻所20.25%、2.5%以及2.5%的股权,后又欲通过发行股份及支付现金的方式,购买千年珠宝、蜀茂钻石各自100%的股权,且交易价格分别为9亿元和7亿元。

上述多起收购,看似让爱迪尔尝到了营收稳增的甜头。但好景不长,该公司随即陷入多项纠纷中。其中,爱迪尔收购世纪缘100%股权的交易因山东世纪缘单方面终止协议而不了了之;其收购深钻所股权的交易则是因相关部门未批准,从而与华侨城、绿都源最终走到了对簿公堂的局面,该公司也因此陷入股权转让纠纷。

负债高企,涉多起重大诉讼

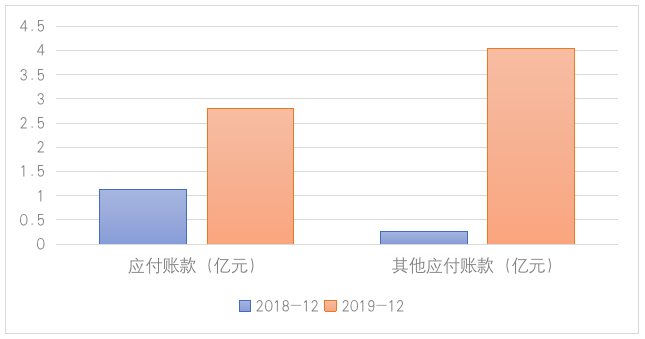

除此之外,“买买买”战略也让爱迪尔负债压力突增,资金链也愈发紧张。2019年爱迪尔的应付账款和其他应付账款分别较上一年增长1.73亿元和3.78亿元,同比增幅分别高达146.90%和154.98%。

对此,深交所在对该公司的问询函中也表达了疑惑,要求爱迪尔补充披露前五大应付账款对象信息,并解释两个数据出现大幅增长的原因。

爱迪尔2018年—2019年应付账款及其他应付账款详情

数据来源:Wind

另外,自开启收购之路起,爱迪尔的应收账款和预付账款也进入飞速增长阶段。2017年—2019年,爱迪尔的应收账款分别为5.83亿元、9.50亿元和12.61亿元,预付账款分别为0.08亿元、0.31亿元和0.79亿元,与2017年相比,2019年该公司的应收账款及预付账款分别增长116.30%和858.87%。同时,其经营活动所产生的现金流量也一直为负,2017年—2019年分别为-3.56亿元、-0.55亿元和-0.33亿元。

随着资金链愈发紧张,2019年10月,爱迪尔不得不向汇金集团申请不超过1.5亿元的借款,用于补充流动资金和偿还借款,然而,这并未从根本上缓解该公司资金紧张局面。

据其年报显示,截至2019年12月30日,爱迪尔的短期借款从2018年的5.34亿元增至8.93亿元,流动负债总额也从2018年的9.2亿元增至18.23亿元。

此外,值得注意的是,在2019年年报中,爱迪尔披露的重大诉讼、仲裁事项多达21起,涉案金额均在万元以上。其中,金额超过千万的就有5起,最高一起为苏州爱迪尔金鼎投资中心(有限合伙)起诉公司股权转让纠纷案,金额高达0.96亿元。这不仅会对该公司形象、声誉造成损害,一定程度上,也进一步增大了其负债压力。

对于这21起重大诉讼、仲裁事项,深交所亦要求爱迪尔逐项说明公司是否确认及计提充分的负债及预计负债,如若未计提,则需说明具体原因。

来源:投资时报 研究员 吕贡 共2页 上一页 [1] [2] 搜索更多: 爱迪尔 |