|

医药圈热闹不断,前有康美药业的“假业绩”事件,后有 奥赛康 、 上海医药 的天价销售费,监管层也对药企财务的专项稽查日渐趋紧,医药行业的潘多拉大门也正在被慢慢打开。

最该避风头的时候,吉林 紫鑫药业 股份有限公司(002118.SZ,以下简称:紫鑫药业)却一直都没闲着,“哪最热闹往哪凑”,从最初的人参概念到2013年的基因检测概念,再到去年区块链,再到近期的工业大麻,爱蹭热点的紫鑫药业可以称得上是“头号玩家”。

但无论是积极蹭热点还是寻找副业,都难挡紫鑫药业自身热度,由于频频违规,监管问询已成其“家常便饭”;另外营收净利双下降,存货应收双高,也导致了近三年经营现金流持续净流出;同时存货卖不出去,赚不了钱,高额债务也让紫鑫药业财务费用持续增长,进一步压缩盈利空间,形成“恶性”循环。

频频违规,监管问询已成“家常便饭”

公开资料显示,紫鑫药业位于吉林省,成立于1998年,2007年3月2日成功在深交所上市。主要从事中成药的研发、生产、销售和中药材种植业务,以治疗心脑血管、消化系统疾病和骨伤类中成药为主导品种。

早在八年前,紫鑫药业就曾因涉嫌财务造假而遭受证监会调查。彼时,紫鑫药业被质疑存在大肆注册空壳公司,隐瞒关联交易进行自买自卖。

直到2014年,公司以70余万罚款便收场,并且其处罚原因并非财务造假,而是定性为公司未披露关联关系和关联交易。

但几年后,竟因四次修改业绩预告,业绩再度遭受质疑。紫鑫药业的2018年年报正式出炉后,2019年5月27日,紫鑫药业再次收到了深交所的监管函,不过这对紫鑫药业来说已然是家常便饭,因为在半年前,紫鑫药业还曾因控股股东违规减持,收到过深交所的问询函。

历史总是惊人的相似,紫鑫药业2019年年报发布后,2020年5月27日,紫鑫药业又如期收到了深交所年报问询函。紫鑫药业的“存货应收双高、偿债能力弱、资产质量差”等问题也被一一摆到了台面上。

营收净利双下降,存货应收双高

据2019年年报数据显示,紫鑫药业营收净利双下降。本报告期公司实现营业收入8.59亿元,同比下降35.15%,净利润7028.99万元,同比下降59.62%,扣非后净利润为-3470.00万元,同比下降-121.66%。

此外,在紫鑫药业年报中,还有一项数据格外让人怀疑,那就是库存。

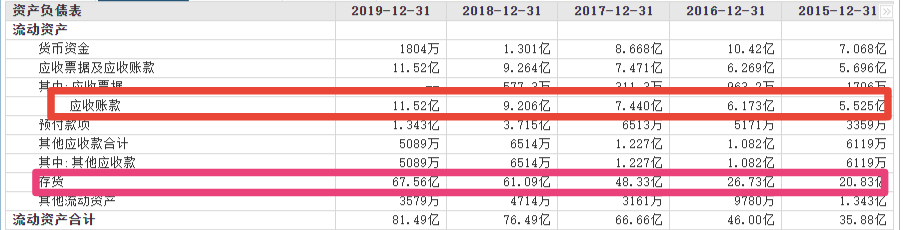

数据显示,2017年-2019年,紫鑫药业的存货在不断攀升,分别为48.33亿元、61.09亿元和67.56亿元,在同期的总资产中占比也分别扩大到54.43%、61.59%、63.38%。

存货周转率分别为0.07、0.09、0.03,存货周转天数分别为5013.93天、4225.35天、11464.97天。

同期,紫鑫药业的应收账款也不断增加。2017年-2019年,公司的应收账款分别是7.44亿元、9.21亿元和11.52亿元,在总资产中占比分别是8.38%、9.28%和10.81%。

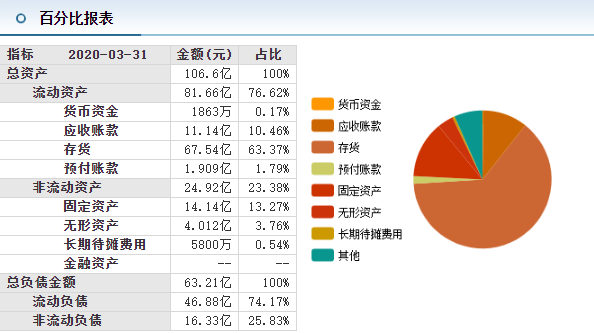

按此计算,截至今年一季度末,仅存货和应收账款两项就高达78.68亿元,在紫鑫药业总资产中占比7成以上。

对于市场上的质疑,这60多亿元库存的变现能力到底如何呢?《每日财报》发函询问,遗憾的是公司方面并未回应。 共2页 [1] [2] 下一页 搜索更多: 紫鑫药业 |