但如此大额的交付面积亦是一把双刃剑,评级机构标普在2019年8月末的一份报告中提到:“富力地产截至2019年6月底债务对过去12个月EBITDA的比率为8.0倍。杠杆比率的上升主要是由于房地产销售收入持平,而借款增长20%。”

“这些借款主要用于富力即将交付房屋的建筑支出。”标普表示。

酒店:“沉重”的资产

富力拥有庞大的酒店资产。

包括以亚朵、康莱德、皇冠假日、希尔顿逸林、君悦、希尔顿、假日、智选假日、凯悦、洲际、逸兰、艾美、万豪、柏悦、铂尔曼、万丽、丽思卡尔顿、喜来登、索菲特、万达嘉华、万达文华及威斯汀等品牌经营的90间豪华酒店,大部分分布在中国。

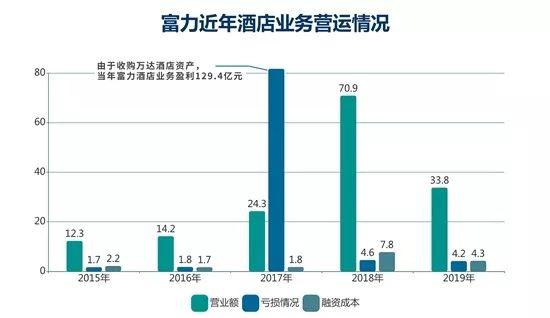

富力的酒店业务长期受到资本市场审视,除2018年由于收购万达酒店资产盈利突然达到129.4亿元外,长年表现亏损。根据2019年中期报告,该业务亏损已经扩大到4.2亿元,接近2018年全年亏损4.6亿元的91%。

数据来源:企业公告、观点指数整理

这些酒店投入资金大,回报周期长,长期占用资金。2017年,富力在酒店项目上的融资成本为1.8亿元,而收购万达70多家酒店后,这个数据在2018年飙升至7.8亿元。

情况不容乐观,但酒店目前是富力的关键问题吗?这又存在另一种说法。

根据富力管理层公布的数据,2019年上半年酒店项目产生的NOP(归属于业主的现金流)为6.3亿元,预计全年为14.5亿元。

“这一部分是足够覆盖我们给的利息(即融资成本)。”李思廉说。

针对富力2017年与万达的交易,李思廉透露,富力是成立了一个wfoe公司(指外资PE/VC在进入中国时,首先设立外商独资企业,然后将注册资金结汇为人民币,再进行股权投资),而这个wfoe公司则下属有多个spv公司,每一间spv公司对应一间万达酒店。

“我们完全有能力可以一间一间卖的。”李思廉在2019年中期业绩会投资者会上指出,但富力没有选择这样做。

李思廉认为这些酒店是优质资产:“这些酒店目前没有办法增值很快……我们觉得这些酒店中间有一些宝贝。买来很便宜,然后慢慢去整理。”

维持着现金流与借贷成本之间微妙的平衡,李思廉希望“在一段合理的时间,这些酒店肯定能产生回报给母体”。

另一方面,富力也在采取证券化方式加速盘活酒店资产,进一步改善现金流。比如,最近刚获上海证券交易所反馈的26亿元酒店ABS。

融资:万能超短融和外债

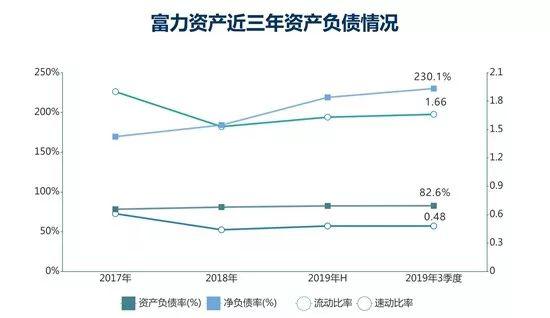

在目前避险经营环境下,富力的债务水平仍然令人担忧。截至2019年中期,该公司净负债率从2018年年末184.1%升至219%,第三季度末,这个数据再进一步上升至230.1%(除去酒店业务等因素,富力目前难以增长的销售收入也在影响该公司的杠杆水平),而行业平均为约106%。

数据来源:企业公告、观点指数整理

其中,短期借款由2018年末的137.9亿元微降至2019年三季度末的132.6亿元,1年内到期长期负债则由2018年末的385.6亿元降至2019年三季度末的380.6亿元。同期,有息负债总额亦降至1360.6亿元,但短期负债占有息负债的比例升至37.7%。

数据来源:企业公告、观点指数整理

越来越紧迫的融资需求下,富力仍然继续依赖短期融资和境外债务输血。截至2019年6月末,富力已在境外发行28.3亿美元各样债券和项目贷款,其中境外美元优先票据发行约22.5亿美元(约合人民币157.6亿元)。而在境内,富力发行了5期超短期融资券,筹资约55亿元。

数据来源:企业公告、观点指数整理

虽然富力近一年来都保持了超过500亿元短期负债,但真正需要在一年内偿付的债务并非这么庞大。

通过上述一系列融资活动,可以看到存在大量四至五年期的美元债,富力将众多到期债务全部再融资到更长的时间。另外,上半年富力还对于期内回售选择权到期的176.5亿元境内公司债券完成续期。

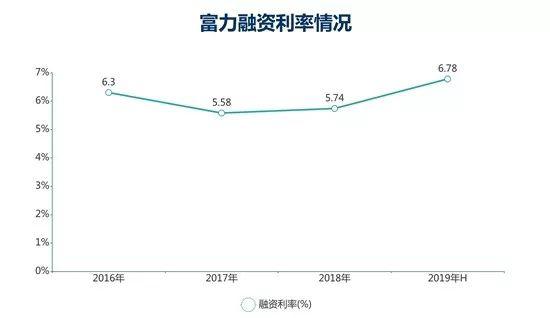

这在一定程度上缓解了富力短期内的偿付压力,同时低利率的境内短期融资搭配较高利率水平的境外债,使得富力融资成本保持在一个相对可控的范围内,虽然它正在逐年攀升。

富力上半年新增融资中,境内融资利率为6.27%,境外融资利率为7.29%,平均成本在6.78%,目前行业内平均水平约6.3%。

数据来源:企业公告、观点指数整理

未来一段时间内,富力存在的压力系:“在截至2020年6月底的12个月内该公司(富力地产)将有251亿元人民币债务到期,另外还有逾90亿元的可回售债券可在此期间执行回售。”标普在8月26日的一份报告中透露。

与之相比,截至2019年6月30日富力持有390亿元现金余额,虽然看似流动性很充足,但这些现金余额中包含有155.7亿元受限制现金,能及时动用的只有234.6亿元,仍然存在缺口。

但情况似乎正在好转,富力未来一段时间的资本结构将得到改善,这有赖于僵持一年有余的H股增发在最近获得批准并执行,虽然筹资总额和配售价都有不同程度缩水。

12月19日,富力地产宣布折让7.19%配售2.73亿股新H股,配售价为每股配售股份13.68港元,较于最后交易日在联交所所报收市价每股H股14.74港元折让约7.19%,最终配售所得款项总额预期约为37.35亿港元。

“富力配股长远有助降低负债比率。”瑞银最新研究报告指:“配售完成后,预期将导致富力每股盈利摊薄约7%,但列帐净负债率则从6月底的219%降至204%。”

另一方面,资料显示富力也在考虑其他更多元的资金来源,“战投我们都有的,在谈。”李思廉在中期业绩投资者会上说。

就像黎明前的第一道曙光,富力这笔H股增发减轻了市场对其负债水平的忧虑。但在面对越来越难以维系的销售增长和短期内难以产生回报的酒店资产等因素,未来的考验仍在。

来源:观点地产

共2页 上一页 [1] [2]

搜索更多: 富力