|

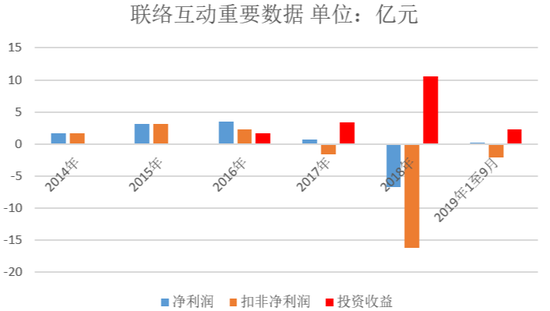

2019年前三季度,联络互动投资收益为2.31亿元,是其净利润的11倍,若没有投资收益,联络互动或面临亏损。与此同时,公司保有24.47亿元的商誉和27.97亿元的应收账款,随时可能使公司利润形成巨幅波动

根据杭州联络互动信息科技股份有限公司(下称“联络互动”,002280.SZ)三季报,2019年1至9月,经营活动产生的现金流量净额为-2.77亿元。负债方面,2019年三季报显示,联络互动流动负债52.44亿元,其中,短期借款17.18亿元,应付票据及应付账款18.48亿元, 一年内到期的非流动负债3.72亿元,而公司的货币资金仅有7.95亿元,债务压力明显。

债务承压之际,联络互动的业绩也出现了下滑。

净利润下滑靠投资收益避亏损

三季报显示,2019年前三季度联络互动实现的营业收入为109亿元,同比微减2.46%;归母净利润2111万元,同比下滑85.06%,扣非归母净利润为-2.04亿元。

2017年至2018年,联络互动的营业收入分别为123亿元、140亿元,同比增长率分别为927.71%、13.32%;净利润分别为6523万元、-6.69亿元,同比增长率分别为-81.55%、-1125.09%;扣非归母净利润分别为-1.64亿元、-16.2亿元。

从财报披露的数据可以看到,联络互动的营业收入增速在2018年放缓,净利润连续两年出现负增长,且在2018年亏损近7亿元,而公司的扣非归母净利润也不乐观,连续两年出现负值。2019年前三季度,净利润继续下滑,扣非归母净利润仍旧为负值。

对于2017年净利润下滑,联络互动解释为:受市场竞争激烈、研发投入增加及公司规模扩大等因素的影响,最终公司利润较上年同期有所下降。事实上,2017年联络互动对应收账款、其他应收款、存货、长期股权投资、商誉等资产,进行了减值,累计计提资产减值准备总额为9687.66万元,占2017年度经审计归属于母公司股东净利润的148.51%。

而到了2018年,联络互动资产减值达到了14.69亿元,包括对商誉减值、无形资产减值、其他应收款坏账等一系列计提。

在净利润下滑之时,其投资收益的贡献不容忽视。事实上,若没有投资收益,联络互动的净利润或出现亏损。近年来,联络互动的投资收益不断增加,2016年至2018年,该项数据分别为1.68亿元、3.41亿元、10.60亿元,2017年和2018年,投资收益超过当期实现的净利润。2019年前三季度,投资收益为2.31亿元,是其净利润的11倍。可见,投资收益弥补了联络互动部分营业亏损。

频繁并购致商誉猛增

联络互动的业务主要包括跨境电商业务、广告传媒业务等。2018年年报显示,联络互动于2014年进行重大资产重组,上市公司的主营业务由原来的计算机系统集成和应用软件开发与销售、系统集成及技术支持与服务变更为移动终端操作系统、中间件平台及相关应用的研发与运营。

重大资产重组完成后,上市公司便开始频繁收购。有关媒体报道:近四年来,公司先后进行了超过20次的并购,在完成的并购中,金额最少的仅有600万元,成交额最高的高达17.7亿元,即在2016年收购美国电商Newegg 55.70%股权。 共2页 [1] [2] 下一页 搜索更多: 联络互动 |