|

在高负债情况下,港龙地产存在流动性压力。截至今年8月31日,还公司未偿还借款总额为19.39亿元,而该公司现金及现金等价物为10.78亿元。

另一方面,从流动资产一栏可见,2016年港龙地产开发中物业为12.8亿元,2018年则急速增长至54.3亿元,到2019年上半年已达87.7亿元。

融资不计成本,

股东放高利贷资助

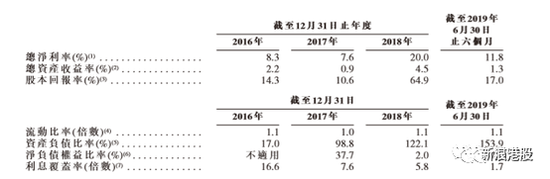

数据显示,2016年到2019年上半年,公司融资成本净额分别为408.4万元、431.7万元、3462.20万元和1550.9万元,同期利息覆盖率从16.6倍降至1.7倍。

根据招股书,港龙地产的外部融资主要来自银行借款、信托融资及其他融资,截至2019年8月31日,其信托融资及其他融资安排占总借款的35.1%,有6.8亿元未偿还。利率方面,截至2019年8月31日,银行借款利率为7.7%,其他借款为11%。

由于银行信贷的收紧,信托融资手续相对简便、且放款快,但融资成本几乎是银行的两倍。今年9月与无锡蠡悦股权投资合伙企业的融资安排,年利率高达14%。此外,同在9月份,港龙地产还向上海爱信信托投资有限公司融资1.07亿元,年利率也高达13%。

更糟糕的情况是,最近一年港龙地产外部渠道似乎已经借不到钱,不得不向股东进行借款,而股东借款甚至比信托公司还狠。

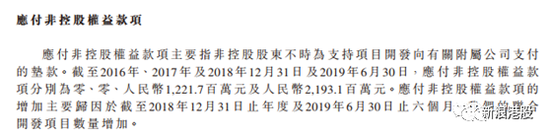

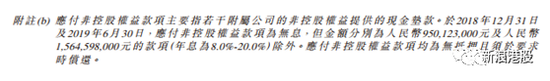

这里面就要提到公司的经营性负债,财务报表里直接反应的是应付款项。2016、2017年这个数据还是0,到了2018年出现了12.2亿元的应付非控股权益款项,而仅仅过了半年,2019上半年该科目增长至21.9亿元。

在附注b中可以发现,应付非控股权益款项中有部分是需要收利息的,相对应的分别为9.5亿和15.6亿的款项(年息为8%-20%)。从占比来看,收利息的款项要超7成。

招股书中对该科目的定义是指非控股股东为支持项目开发,而向有关附属公司支付的垫款。但就20%的上限利率来看,这可是妥妥的高利贷啊。

香港实行注册制,只要公司现金流、收入、净利润等指标符合规定就能过关。这造成很多上市公司鱼龙混杂。

目前赴港上市的公司数目在不断攀升。Wind数据显示,今年以来一共有116只新股上市(剔除2只以介绍方式上市)。其中大多数都是规模较小的项目,而其流动性却落后于其他主要交易市场。10月份以来日均成交额在100万港元以下的44只,占比38%。

赴港上市本身并无可厚非,无论企业规模大小都可借助上市也推动自身更好发展,是否能够通过上市来迅速实现扩张这一点以目前的环节来说还要打个问号,毕竟这个市场并不是太活跃。规模化不是唯一的出路,作为小房企更多的是考虑如何生存下去、以及后续战略转型的问题。

来源:猫财经 共2页 上一页 [1] [2] 搜索更多: 港龙地产 |