|

从重组方案来看,给予招商物业超过5倍评估增值的合理性依据是存在不足的,被并购标的2018年净利润的异常提升让人质疑其中的真实性,而招商物业未来几年的业绩能否保持2018年业绩表现也是存在着悬念的,一旦业绩不达标,将会导致本次重组确认的商誉有大幅计提减值的风险。

近日,中航善达对外发布了《发行股份购买资产暨关联交易报告书(草案)》(以下简称“交易草案”),拟以发行股份的方式购买招商蛇口、深圳招商地产合计持有的招商物业100%股权。以2019年3月31日为评估基准日,选用收益法为最终评估结论,本次交易标的资产的评估价值为298972.33万元,经交易各方协商,交易最终作价为298972.33万元。

分析交易草案内容,《红周刊》记者发现,在此次重组中,不仅给予招商物业超过5倍评估增值的合理性依据存在明显不足,且被并购标的2018年净利润的异常提升也让人质疑其中的真实性,而招商物业未来几年业绩能否保持2018年业绩表现也是存在悬念的,一旦业绩不达标,将会导致本次重组确认的商誉有大幅计提减值的风险。

标的公司高估值合理性不足

交易草案披露,中航善达拟收购轻资产类物业服务公司招商物业100%股权,交易作价298972.33万元,相较招商物业评估基准日的净资产44095.23万元,评估增值254877.10万元,增值率高达578.02%。对于评估增值的理由,重组草案中的解释是“招商物业在未来将有较高的收益,而这些未来的收益并没有体现在报告期末的账面资产当中”。

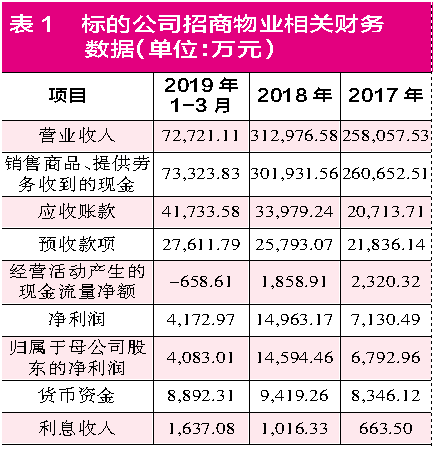

在草案中,招商物业财务报表显示其2018年的归母净利润为14594.46万元,比2017年的6792.96万元净利润增长了7801.50万元,增幅高达114.85%,这一数据表现似乎说明公司被高估值是有一定道理的。然而问题在于,在招商物业的营业收入并没有出现大幅波动(2017年、2018年营业收入为258057.53万元和312976.58万元),仅同比增长21.28%,同期,综合毛利率也仅从2017年的5.92%增长至2018年的7.79%,在此情况下,招商物业归母净利润又是如何实现翻倍增长的呢?

除了上述疑点,与归母净利润的大幅增长并不相符的是其2018年的“经营活动产生的现金流量净额”,1858.91万元“经营活动产生的现金流量净额”相比于同期的归母净利润14594.46万元相差了1亿多元。而与此同时,现金流量跟营业收入之间也有很大的出入。

2018年,招商物业的营业收入有31.30亿元(如表1所示),按物业管理服务适用的增值税税率6%考虑销项税额,则含税营业收入有33.18亿元。2018年年末应收账款为3.40亿元,相比于上一年年末的2.07亿元,增长了1.33亿元,和33.18亿元含税营业收入勾稽,理论上还有31.85亿元的含税收入是收到现金的。

可事实上,2018年招商物业现金流量表中“销售商品、提供劳务收到的现金”项只有30.19亿元,比31.85亿元理论现金流入少了1.66亿元。与此同时,考虑到2018年预收款项2.58亿元比上一年还增加了0.40亿元的影响,整体核算后,招商物业2018年有2.05亿元营收存在虚增的嫌疑。而在营收虚增的基础上,招商物业的营业利润和归母净利润是否可信也就是很值得考量了,基于这样的收益情况所做出的大幅评估增值的合理性,显然也是很难让人接受的。

此外,根据交易草案,29.90亿元对价全部以定向发行股份方式支付,定价为每股7.90元,定价依据是不低于定价基准日(2019年4月29日)前60个交易日上市公司股票交易均价的90%,此后进行了分红,根据利润分配方案调整为每股7.60元。从定价规则上看,这个价格似乎并没错。

然而问题在于,4月29日中航善达最高为10.73元(前复权),到8月30日股价已经最高涨至16元,累计涨幅已经超过了49%。对于这样的股价波动,交易草案并没有增加相关的调节机制,从而导致定增发行价格远远低于当前的股价。很明显,这对交易对手方而言是非常有利的,而对于一直持股至今的中小股东来说也获得了股价上涨所带来的收益。然而,在零和博奕的A股市场,实际上最后为此“买单”的还是持有上市公司股票的中小股东。

巨额商誉面临减值风险

本次交易完成之后,上市公司中航善达的合并报表中将形成24.86亿元的商誉,占合并后总资产的15.08%。在交易草案中,交易对手方对招商物业2019年至2021年的业绩做出了业绩承诺,三年的净利润分别不低于1.59亿元、1.89亿元和2.15亿元,若本次交易在2020年实施完毕,则业绩承诺将顺延至2022年,该年净利润将不低于2.35亿元。若真的能够实现承诺的业绩,对于交易双方来说将形成多赢的局面,但若未能实现承诺的业绩,则5倍多的评估增值及24.86亿元的高额商誉将会面临计提减值的风险,哪怕只减值一成,也将会侵蚀当期利润2亿多元。那么,招商物业在未来三年能否实现承诺业绩呢?

交易草案披露,招商物业2019年1~3月营业收入只有7.27亿元,若按四个季度年化计算,全年营业收入将达到29.09亿元,这跟2018年31.3亿元营业收入相比不但没有出现增长,相反还有所减少。同理,将招商物业2019年1~3月的净利润4172.97万元年化计算则有1.67亿元,和2018年净利润相比,只增长了11.55%。

撇开2019年很可能存在营业收入与净利润变化不匹配的情况不谈,仅从2019年年化计算的结果看,2019年招商物业的业绩增长幅度仅有11.55%,大大低于上一年109.8%的业绩增长幅度,而即使是相比2020年至2022年的业绩承诺给出净利润增幅18.87%、13.76%和9.30%的数据,除了高于2022年业绩增幅,均低于其它年份。显然,若从2019年一季度的经营业绩表现来看,实现业绩承诺是有一定压力的。 共2页 [1] [2] 下一页 搜索更多: 中航善达 |