|

新业务无法支撑业绩,核心子公司商誉减值隐患重重,剥离资产无疾而终,誉衡药业应对并购后遗症乏力

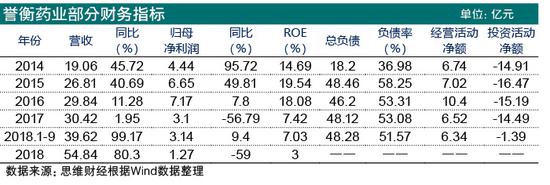

誉衡药业正遭遇着上市以来的至暗时刻。继2017年净利润下滑近60%后,2018年继续下滑60%。由于并购资产之间缺乏关联性,子公司业绩难以提振,商誉减值可能继续吞噬上市公司业绩。为此公司2018年曾计划剥离部分资产,却受困于股权冻结、质押危机、债务问题等而无疾而终。

誉衡药业自2010年上市起便忙于扩张,股价飞涨的同时埋下重重隐患。财报显示,最近四年誉衡药业商誉总额维持在36亿元以上。而大笔并购过程中,股权质押充当了其中的资金枢纽,为此2018年股价暴跌之时,控股股东誉衡集团三次遭遇强制平仓。

业绩接连下滑

相似的剧情年复一年地上演。2月25日,誉衡药业发布业绩快报,2018年实现营收65.84亿元,同比增长超80%,净利润仅1.27亿元,同比下滑近60%,下滑幅度与2017年基本一致,盈利水平基本回到上市以前。

大口吞噬营业收入的正是公司庞大商誉。誉衡药业称,此前并购的部分企业2018年利润下降,对相关企业商誉计提了减值,同时对应收账款、存货等全面清查,对可能发生的资产减值损失同样计提减值。合计总额为3.8亿元。

而本次商誉减值规模为2.63亿元,相比于2017年,这一金额大幅增长近5倍,且涉及企业范围有所增加。根据公告,普德药业、上海华拓、南京万川2018年经营业绩低于并购形成商誉时的预期,因此计提减值。

尽管商誉已吞噬了大量业绩,但更多隐患未来将接踵而至。统计发现,除上述三家公司以外还有收购的西藏阳光、蒲公英等子公司业绩出现了明显下降,然而誉衡药业此前仅在2017年对普德药业的商誉计提了减值,对其他企业商誉未作减值处理。截至到2018年三季度末,公司仍有高达36.26亿元商誉。

未来依旧堪忧

誉衡药业曾以大举并购在A股市场声名鹊起。据不完全统计,上市以来,誉衡药业先后实施了27宗并购,其中完成14宗,所耗资金约为130亿元。受益于并购,2012年至2015年,公司净利润实现跨越式增长,同比增幅分别为41%、37.61%、95.72%、50%。

从2017年开始,公司整体营收变化无几的情况下,其净利润、ROE等指标同比急剧下滑,并购后遗症逐渐暴露。财报显示,誉衡药业归母净利润由2016年的7.17亿元降至2018年的1.27亿元,ROE从18.08%暴跌至3%。

而其负债水平仍处于高位。截止2018年三季度末,誉衡药业的资产负债率高达51.57%,远高于制药行业上市公司约28%的平均资产负债率。公司总负债48.28亿元,其中流动负债32.88亿元。其流动比率与速动比率分别为0.77与0.63,低于正常指标。

如果并购公司业绩继续不达标,公司营收必将被源源不断地吞没,负债等问题也难以得到解决。但问题在于,誉衡药业并购的资产项目繁多,且并不围绕主业,普遍没有关联性,无法形成协同效应,需要上市公司的反哺,业绩才可能增长。

公司官网显示,其涉足药物有心血管、泌尿以及抗肿瘤抗感染等多个领域,品类众多。与此同时,公司还在互联网金融、基因检测等非药业领域跃跃欲试。 共2页 [1] [2] 下一页 搜索更多: 誉衡药业 |