|

盈利能力最低负债率最高 70%产能利用率仍举债扩张

随着电动自行车市场渗透率的不断提升,绿源集团业绩也在增长。

2020年至2022年,绿源集团营收分别为23.78亿元、34.18亿元和47.83亿元,年均复合增速为42%;今年1-4月,绿源集团营收为16.51亿元,相比去年同期增长42.1%。

2020年至2022年,绿源集团净利润分别为0.40亿元、0.59亿元和1.18亿元,年均复合增速为71%;今年1-4月,绿源集团净利润为0.41亿元,相比去年同期增长149.6%。

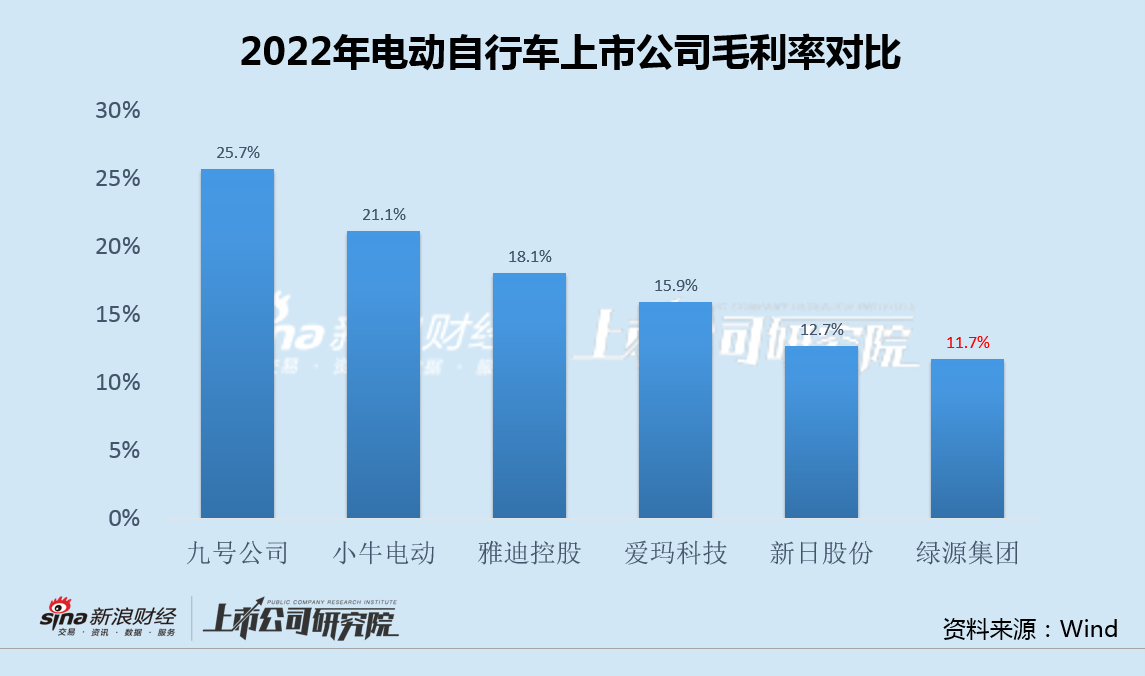

尽管绿源集团业绩跟随行业增长,但由于研发投入不足带来的质量品控等问题,产品缺乏竞争力,公司毛利率在业内显著偏低,2022年在A股和H股主要电动自行车上市公司中位列最末。

不仅是盈利能力,绿源的经营效率也不及同行。

2022年,绿源集团存货账面价值为4.46亿,占流动资产比例为21.2%,这一数字显著高于爱玛科技的7.03%和新日股份的12.49%。

从存货周转天数看,绿源集团在最近三年均超过30天,2022年更是达到了36天,同样远高于爱玛的16.62天和新日的18.97天。

产品竞争力不足之下,绿源选择了举债扩产的激进扩张方式抢占市场。

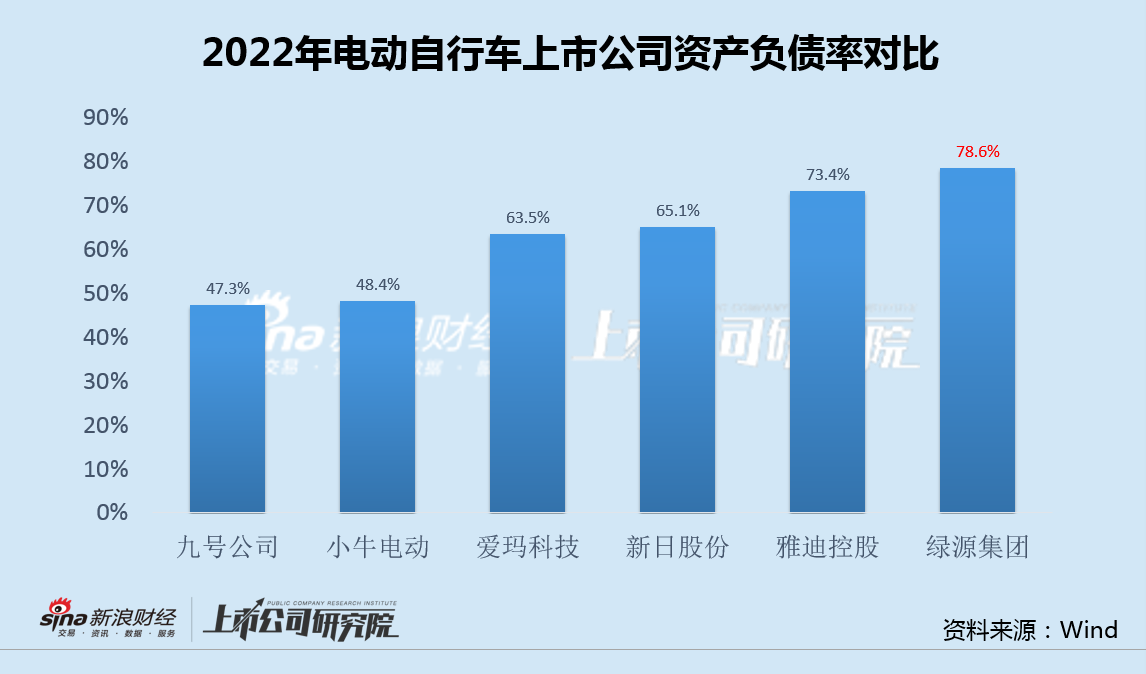

为满足产能扩建和渠道扩张需求,绿源集团借款总额从2020年的1.56亿元激增至2023年4月的9.44亿元,负债率也从2020年的68.01%攀升至2023年4月的79.65%,达到历史新高。

横向对比来看同样如此。2022年,绿源集团78.6%的负债率在业内位列最高。

事实上,绿源集团2020年、2021年、2022年各类电动两轮车的销量分别为147 万辆、195万辆、242万辆,而公司2022年末年产能约为330万辆。

也就是说,绿源最新产能利用率刚过7成。行业增速放缓,叠加绿源产品力不足、负债高企,加杠杆扩张模式显然难以为继。

更重要的是,雅迪、爱玛等传统品牌纷纷发力高端产品,后起之秀九号、小牛等品牌更是主攻高价位市场,而绿源由于品牌力和产品力硬伤,仍在中低端红海市场挣扎,也是盈利能力落后的重要原因。

值得一提的是,2022年绿源集团1.18亿元净利润中,理财和政府补助的收益占比达到三分之一。难以摆脱低端定位的绿源,未来前景令人不安。

来源:新浪财经上市公司研究院 新浪证券 作者:昊 共2页 上一页 [1] [2]

|