|

其次,公司市占率或并不高。

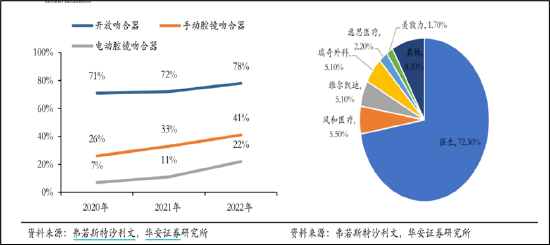

市场竞争方面,秉琨医疗面临戴维医疗旗下的维尔凯迪、风和医疗、瑞奇外科、派尔特以及逸思医疗等强劲对手。根据沙利文报告,该行业依然属于外资巨头把控,其中强生市场份额高达72%,其次为风和医疗、维尔凯迪等公司。值得注意的是,沙利文报告的吻合器市场份额前六大公司中,并未见秉琨医疗身影,秉琨医疗吻合器的市场份额或低于1.7%。

最后,从技术先进性,公司似乎也落后于竞品。

随着技术的提升,吻合器已经逐渐从第一代开放式手术用吻合器、第二代腔镜用吻合器步入第三代电动吻合器时代,研究表明,与手动缝合器相比,外科医生使用电动缝合器时出血并发症减少了近一半。随着微创化手术的快速发展,吻合器腔镜化、腔镜吻合器电动化已是大势所趋。

公开资料显示,秉琨医疗在电动腔镜吻合器领域似乎已经落后了。乐普医疗2022年年报,乐普医疗旗下秉琨医疗一次性使用电动腔镜直线型切割吻合器及钉仓组件于2022年才取证,而上市公司戴维医疗旗下的维尔凯迪的电动吻合器D/VD系列已于2018年获批。

频繁分拆警惕沦为大股东套利工具 大股东财富暴增

乐普系通过频繁分拆上市使得蒲忠杰家族财富增长较为明显。

目前,乐普医疗市值在397亿元,如果仅仅乐普医疗上市,蒲忠杰家族相关账面市值财富或仅为百亿元。据媒体报道,胡润研究院发布的《2022胡润全球富豪榜》,蒲忠杰、张月娥夫妇以150亿元的财富上榜。有数据统计,2022年年内收获两个IPO,蒲忠杰的持股财富至少增加了30亿元。

需要注意的是,乐普系近年频繁分拆,需要警惕频繁分拆诱发的相关风险。

首先,频繁分拆下,警惕子公司沦为大股东融资圈钱工具。

以心泰医疗为例,在上市之前,心泰医疗已经被乐普医疗“掏空”。2018年至今年上半年,心泰医疗实现的净利润累计数为2.43亿元,其中2018年至2020年为1.60亿元。而在2021年初,IPO之前,心泰医疗向乐普医疗派发股息3.20亿元。此时,心泰医疗为乐普医疗全资子公司,这意味着3.2亿元股息全部进了乐普医疗账上,而这几年的积累尚不够一次分红。

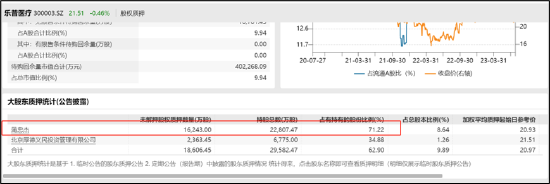

值得注意的是,实控人蒲忠杰在上市公司乐普医疗中的股权质押率处于高位。Wind数据显示,目前,乐普医疗实控人个人质押比例超过70%。

来源:wind

其次,频繁分拆下,警惕不公允的利益输送,中小股东利益受侵蚀风险。

以乐普生物为例,乐普生物成立于2018年1月。成立时,乐普生物注册资本为10亿元,由宁波厚德义民信息科技有限公司(下称“宁波厚德义民”)及乐普医疗分别持有80%、20%的股权。

然而,在乐普生物冲刺上市前夕,蒲忠杰女儿及好友突击入股。据悉,2019年底,乐普生物股权变动,宁波厚德义民向蒲忠杰之女蒲珏转让10%股权,交易价格为1亿元。此外,还向自然人苏荣誉转让9%股权,交易价格为0.9亿元。这一转让价格相当于1元/股,估值跟注册资本相同,也为10亿元,属于平价转让。不到半年,乐普生物进行A轮融资,估值大幅提升至40亿元,其女儿及好友获益明显。不禁让人疑惑,是否存在相关利益倾斜或输送之嫌?

最后,频繁分拆背后或存在母公司关联“扶持”,警惕母公司被“掏空”风险。

以心泰医疗为例,其上市前夕与母公司关联交易较多。据悉,2019-2021年及2022年前6月,心泰医疗向余下乐普医疗集团销售产生的收入分别为1020万元、3100万元、1600万元及260万元。关联交易产生的收入在心泰医疗总收入的占比分别达到8.8%、20.9%、7.2%、2.1%。

此外,相关业内人士分析认为,随着核心资产被频繁分拆上市,投资者可能选择买入核心子公司,而母公司则可能被“抛弃”。因此,需要警惕频繁分拆出现拖累母公司估值情形。

来源:新浪财经上市公司研究院 新浪证券 文/夏虫工作室 共2页 上一页 [1] [2]

|