|

然而,实际情况是,一些意图在组件业务上发力的厂商或是二三线厂商在招标时给出了极低报价,甚至在引入第三方报价调整机制的情况下,报价比第三方还要低。作为毛利率最低的组件环节,同样也面临着降价压力,这对晶科能源等组件企业来说并非好消息。

事实上,除了产能过剩和价格下降的双重隐忧,晶科能源也一直处于资金紧张的阴影笼罩之下。

上市一年两次融资200亿 盈利难解长期失血困局

随着光伏产业的蓬勃发展,晶科能源近几年的业绩也快速增长。2022年,晶科能源实现营收827亿元,同比增长104%,归母净利润29亿元,同比增长157%。今年一季度,公司营收和净利分别增长58%和313%,保持了高增势头。

不过,业绩增长并没有解决公司长期处于失血状态的困境。

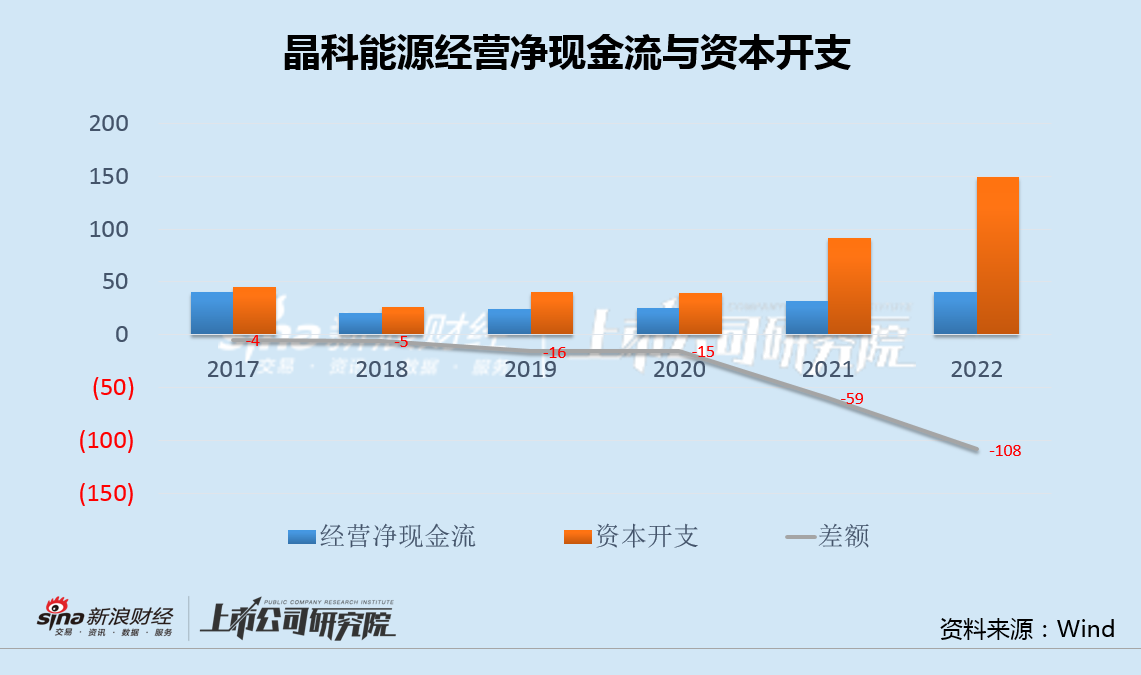

2017年至2022年,晶科能源年度资本开支长期高于同期经营现金流净额。特别是2021年以来,两者的差额进一步扩大,失血加剧。

针对此次出售子公司新疆晶科的原因,晶科能源解释是“对现有一体化生产基地布局的优化需要”。但资金困局或许也是重要因素。

公告显示,2022年,新疆晶科实现净利润1.5亿元,今年仅第一季度,新疆晶科净利就达到了1.4亿元,几乎相当于2022年全年利润。

此外,按照交易协议,晶科能源承诺2023年到2026年,新疆晶科扣非净利润将分别不低于5亿元、10亿元、15亿元和20亿元。

出售如此优质的资产,显然不是一个轻易做出的决定。今年一季度末,晶科能源短期借款126亿元,一年内到期非流动负债12亿元,还有约30亿元的已背书但期末未到期的银行承兑汇票,以及46亿元的长期借款。

值得一提的是,2022年1月,晶科能源完成科创板IPO,募集资金达97.2亿元;上市仅一年,晶科能源再次通过发行可转债,融资100亿元。

两次募资的200亿元,全部用于扩产、补充流动资金及偿还银行贷款。而即便如此,截至今年一季度末,公司的负债率仍高达74.33%。

来源:新浪财经上市公司研究院 新浪证券 作者:昊 共2页 上一页 [1] [2]

|